本記事では、2024年8月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2024年8月26日~8月30日

①(月)ドル高

- ショートカバー&要人発言

- 先週末までドル売り

- ドル円は一時144.644円まで上昇

- 要人発言でも「利下げ」に対しては支持

②(火)ドル高

- 日経平均の動き

- 日経平均の動きに左右される

- ドル円は一時145.170円まで上昇

③(火)ドル安

- 経済指標&米国債入札

- 消費者信頼感指数:予想100.7 結果103.3(前回100.3→101.9)

- 雇用が「豊富にある」との回答比率は32.8%(前回33.4%)

- 「仕事を見つけにくい」との回答比率は今回は16.4%(前回16.3%)

- 米2年債入札が好調

- ドル円は一時143.893円まで下落

④(水)ドル高

- Tプラ2の月末要因

- 東京時間からNY時間まで上昇が続く

- 引け間際は144円台後半まで失速

- 月末要因

⑤(水)米株安

- NVIDIA決算

- 時間外で一時8%強下落

- 決算の結果は予想を上回る

- 第3四半期の見通しが325億ドル(約4.7兆円)前後

- 第3四半期の見通しが高く見ていた人もいた(379億(約5.4兆円)ドル)

- 期待値が上がりすぎている状況

⑥(木)欧州通貨安

- ドイツ各州CPI & ドイツCPI

- ドイツ各州CPI が発表されて思惑からの大幅下落

- 前月比:予想+0.1% 結果-0.1%(前回+0.3%)

- 前年比:予想+2.1% 結果+1.9%(前回+2.3%)

⑦(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想23.2万件 結果23.1万件(前回23.2万件→23.3万件)

- 第2四半期GDP【改定値】:予想+2.8%結果+3.0%(前回+2.8%)

- 個人消費【改定値】:予想+2.2% 結果+2.9%(前回+2.3%)

- 予想を上回る強い数字を受け上昇

- ドル円は一時145.546円まで上昇

⑧(金)ドル高

- 経済指標

- PCEデフレーター(前月比):予想+0.2% 結果+0.2%(前回+0.2%)

- PCEデフレーター(前年比):予想+2.5% 結果+2.5% (前回+2.5%)

- PCEコア・デフレーター(前年比):予想+2.7% 結果+2.6% (前回+2.6%)

- 個人所得:予想+0.2% 結果0.3% (前回+0.2%)

- 個人支出:予想+0.5% 結果0.5% (前回+0.3%)

- 0.5%利下げ後退による金利上昇

- 145.690円まで上昇

⑨(金)ドル安→高

- 経済指標&月末リバランス

- ミシガン大学消費者信頼感指数:予想+0.2% 結果+0.2%(前回+0.2%)

- 1年先期待インフレ:予想+0.2% 結果+0.2%(前回+0.2%)

- 5年先期待インフレ:予想+0.2% 結果+0.2%(前回+0.2%)

- 月末リバランスによるドル買い

- 一時的に146.245円まで上昇

為替については特に大きな材料も無く、月末が絡んだリバランス週となり大きい値幅のレンジ相場となりました。

(ドル円)週前半から買い戻しが入り約2円(200pips)の値幅となり、145円台前半を推移することになります。

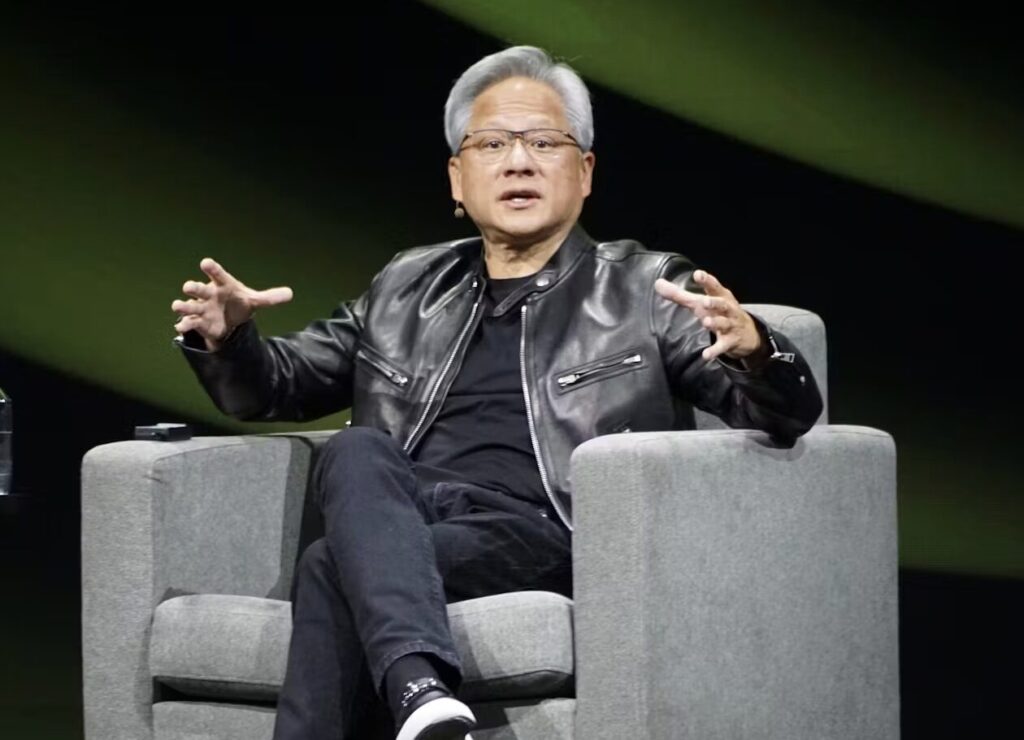

では今回のメイントピックスである「NVIDIA(エヌヴィディア)決算」についてまとめます。

NVIDIA決算

- 5-7月決算(売上高):予想287億ドル 結果300億ドル

- 5-7月決算(純利益):予想149億ドル 結果165億ドル

- 8-10月売上高見通し:予想319億ドル(一部では379億ドル) 結果325億ドル

- 自社株買い:500億ドル分を追加

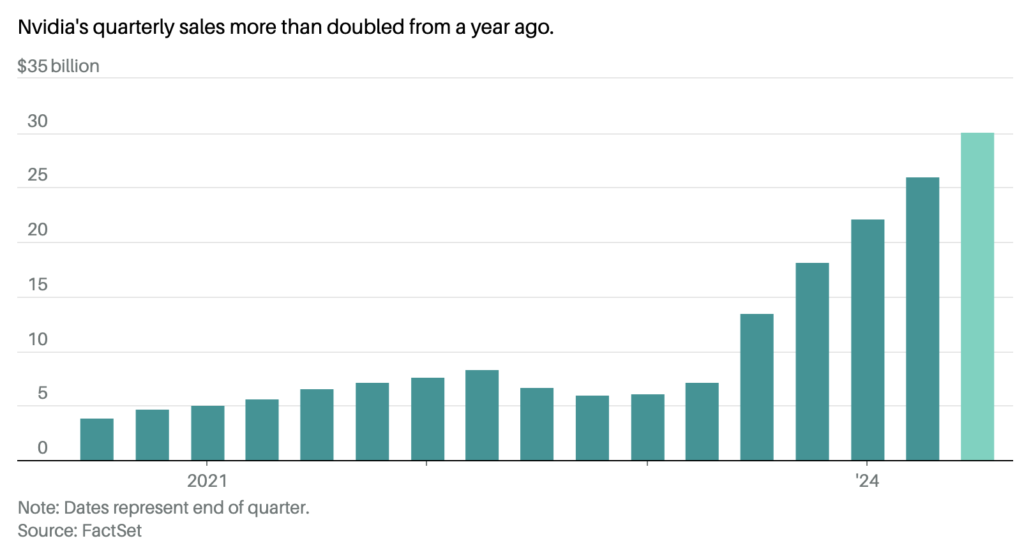

【NVIDIAの四半期売上推移グラフ】

結果はマーケット予想を上回り、売上は右肩上がりに推移しております。

この申し分が無い決算が発表された後、株価は下落することになります。

- 市場予想は上回ったが、一部高すぎる予想には届かなかった

- 8-10月の粗利益率の見通しが弱かった

- 新チップであるBlackwell(ブラックウェル)出荷懸念がある状況

<参考記事>

エヌビディア、高過ぎる期待の代償-評価は当面頭打ちの可能性

https://www.bloomberg.co.jp/news/articles/2024-08-29/SIZJ1RDWLU6800

米株価指数先物下落、エヌビディア見通しがAI株人気に影落とす

https://www.bloomberg.co.jp/news/articles/2024-08-28/SIY2BXDWRGG000

エヌビディア株下落、売上高見通し期待に届かず-新チップに問題

https://www.bloomberg.co.jp/news/articles/2024-08-28/SIY3EXDWRGG000

結果的に、決算発表は予想を上回りましたので数字的には良かったのですが、それ以上の数字を予想している一部マーケットもあり、時間外で一時8%強下落となりました。

(決算発表前日)マーケットの織り込みでは、決算発表後の株価は上下いずれの方向にも約10%動く見通しとされていました。

エヌビディア決算に張り詰める米株市場、45兆円創出か消失かの分岐点

https://www.bloomberg.co.jp/news/articles/2024-08-27/SIVZR0DWLU6800

時価総額に換算すると、約3100億ドル(約44兆6800億円)の動き(10%程)があるかも知れないということでした。

この10%相当にあたる「約44兆円」という規模は、(現在)トヨタの時価総額が「43兆円」になりますので、日本の最大手企業1社分の時価総額が動くという計算になります。

改めて、NVIDIA(エヌヴィディア)がとんでもない企業だと感じますが、AI・半導体産業に関してアナリストたちの予想ハードルが高くなっていること、そしてAIが社会に対して大きく変えるきっかけになることは理解しているが、まだ未知数な部分もあるということで、AIブームによる強気相場の持続性に疑問が出始めているとの事です。

今後、AI・半導体ビジネスを行うどのような企業が、どれほど収益を高める事が出来るのか?が表面化してくると、さらにNVIDIA(エヌヴィディア)の株価上昇に繋がる可能性はまだまだあります。

まとめ

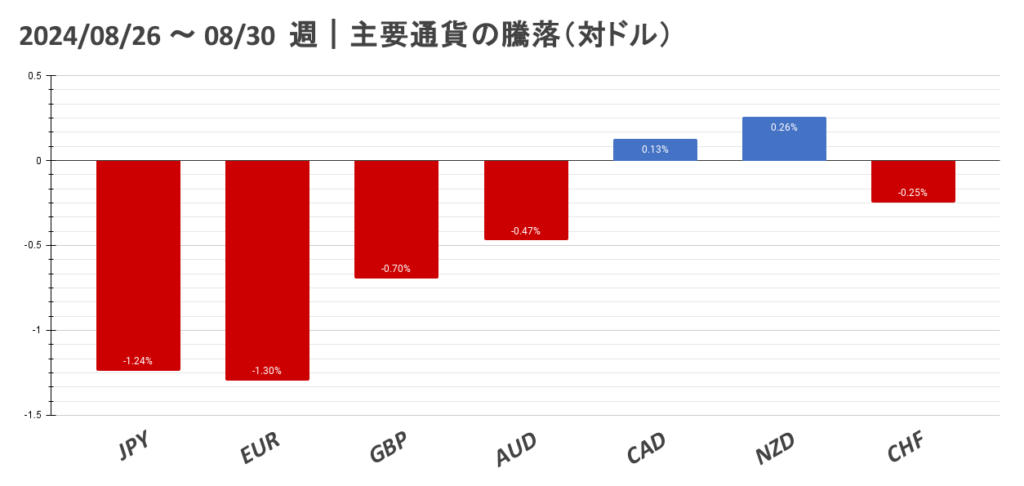

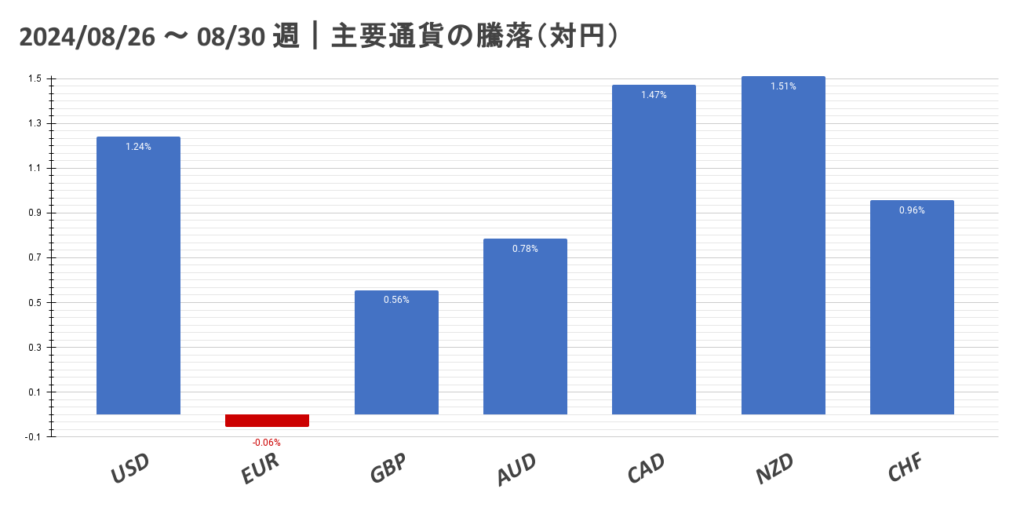

(対ドルにて)2024/8/26~週は、前週の『全面ドル安』から一転して、ドルの買い戻し(調整)が強い1週間となりました。

(NZD・CADはドルより強い)

ただし週半ばには、EUR・GBP・AUDは年初来高値を更新する局面もありました。

市場はややリスクオンに傾き始めていますが、今週は恒例の第1週目の米重要指標に注目です。

(対円にて)多くの通貨で売られる形となりました。

2024年8月19日~8月23日

①(月)ドル安

- 市場の思惑(3つ)

- 7&iHDの買収報道

- 21日の米雇用統計の年次改定

- ジャクソンホール会議(パウエル議長のハト派コメント期待)

- ドル円145.175円まで下落

②(火)ドル高

- 7&iHDの買収報道(異議の可能性)

- 米当局は異議の可能性を示した

- ドル円は一時147.353円まで上昇

③(火)ドル安

- 米長期金利低下

- 米雇用統計の年次改定が意識

- 50万1000人より大幅に下方修正がかかるか?

- 上記以上なら過去15年で最大の改定値

- 「利下げ」要因となるためドル安へ

④(水)ドル高

- 年次改定前の決済

- JPモルガン・チェースの予測では約36万人減

- ゴールドマンは60万人以上、もしくは100万人ほど

- 発表前にポジションが動く

- 146.209円まで上昇

⑤(水)ドル安

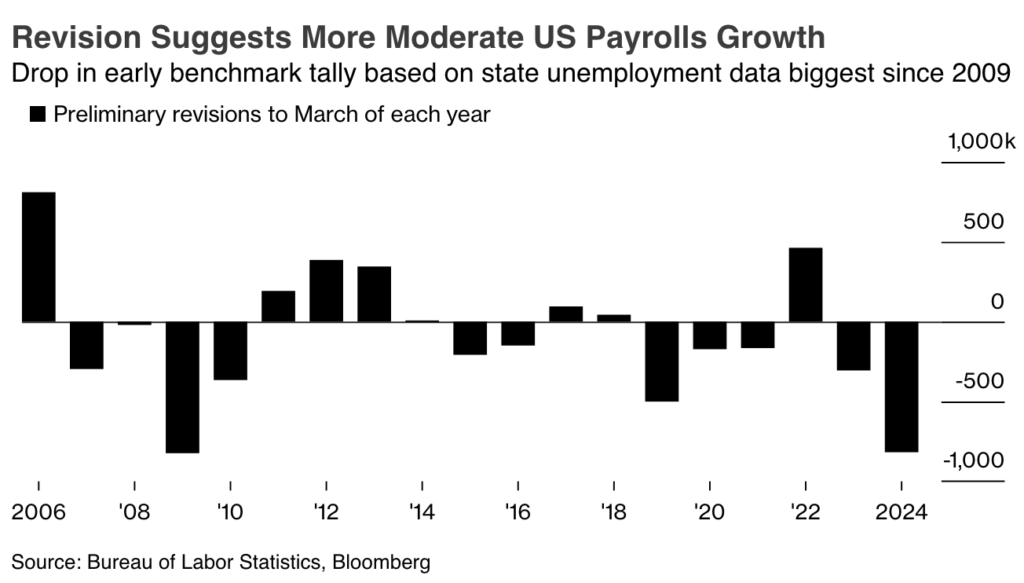

- 米労働統計局(BLS)年次改定

- 結果:下方修正が「81.8万人」

- 2009年以来の下方修正の数字

- 織り込み済み

⑥(水)ドル安

- FOMC議事録公表

- 大多数の当局者は9月の利下げは適切とみている

- 数人の当局者が7月会合で利下げの論拠を指摘

- ハト派の内容が相次いだ

- ドル円144.452円まで下落

⑦(木)ユーロ安

- 経済指標

- 仏PMI製造業:予想44.4 結果42.1 (前回44.0)

- 仏PMIサービス業:予想48.9 結果50.5 (前回48.3)

- 独PMI製造業:予想43.5 結果42.1 (前回43.2)

- 独PMIサービス業:予想52.3 結果51.4 (前回52.5)

- 欧PMI製造業:予想45.8 結果45.6 (前回45.8)

- 欧PMIサービス業:予想51.9 結果53.3 (前回51.9)

- 乱高下することになる

⑧(木)ドル高

- 経済指標

- 米PMI製造業:予想49.6 結果48.0 (前回49.6)

- 米PMIサービス業:予想54.0 結果55.2(前回56.0→55.0)

- 米中古住宅販売件数:予想393万件 結果395万件 (前回389万件→390万件)

- 米長期金利が上昇する

- ショートカバーが入る

⑨(金)円高

- 国会の閉会中審査

- 「物価見通し」によっては更なる利上げを示唆

- 金融市場が引き続き不安定な状況には注視しないといけない

- 金融政策の考え方で、副総裁との間に違いはない

- 期待値から円買いにシフト

- 一時的に145.300円付近まで下落

⑩ (金)ドル安

- ジャクソンホール会議(パウエル氏の発言)

- インフレ率が2%への軌道にあるとの確信強めた

- 政策を調整する時が来た

- 労働市場についてはこれ以上の冷え込みを求めも望みもしない

- 利下げの時期とペースはデータや見通し、リスク次第

- 利下げの「明確な時期」などは発言していない

- FOMC議事要旨とある程度一緒の内容

- ドル円は一時144.037円まで下落

為替市場は、米景気悪化疑惑が出たり、ジャクソンホールのパウエル氏の発言待ち(利下げ)相場となり、ドル安相場となりました。

週前半から思惑で大きく売られたドル円ですが、4円(400pips)の値幅となり144円台前半を推移することになります。

今回のメイントピックスである「米労働統計局(BLS)年次改定」「ジャクソンホール会議にて」についてまとめます。

米労働統計局(BLS)年次改定

米雇用者数、2009年以来の大幅下方修正-年次基準改定の速報値

https://www.bloomberg.co.jp/news/articles/2024-08-21/SIKOLAT0G1KW00?srnd=cojp-v2

(日本時間)23時30分~「米労働統計局(BLS)年次改定」が発表されました。

結果、下方修正が「81.8万人」と発表されました。

2009年以来の下方修正の数字で、最大規模と言っても過言ではありません。

しかし結果的に相場が織り込んでいたのか?そこまでの大幅下落にはなりませんでした。

むしろ週明けから、改定値が大幅変更されるという報道があり、「米景気は本当はかなり悪化しているのではないか?」との思惑から3円(300pips)の下落をすることになりました。

それが『すでに織り込まれた動きだった』ということになります。

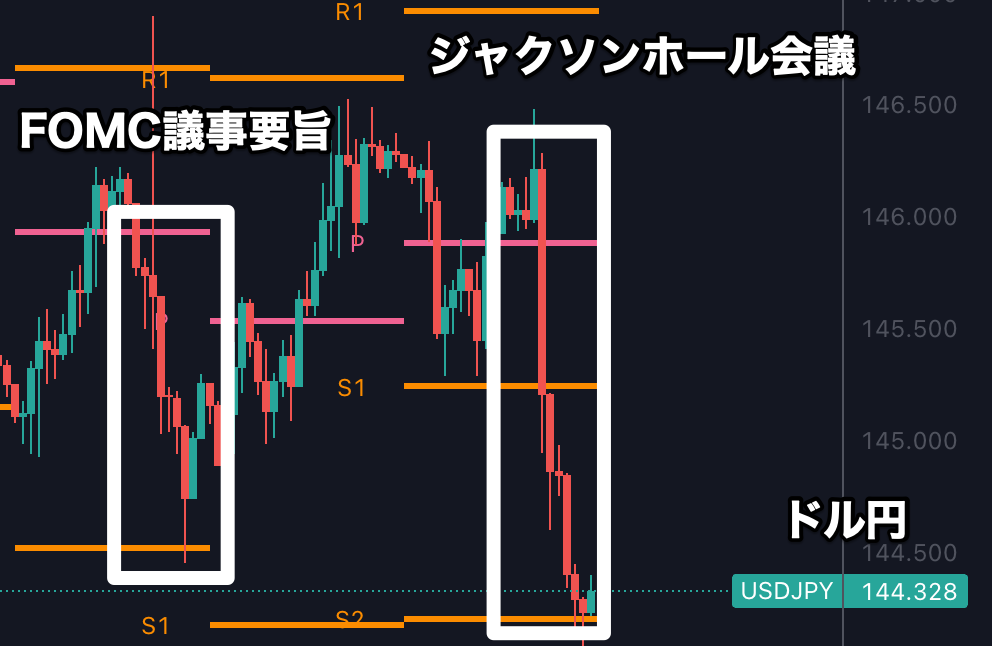

▼ドル円1時間足チャート

ジャクソンホール会議にて

【パウエルFRB議長】

- インフレ率が2%への軌道にあるとの確信強めた

- 政策を調整する時が来た

- 労働市場についてはこれ以上の冷え込みを求めも望みもしない

- 物価安定に向けてさらに前進する中で、我々は力強い労働市場を支えるために全力を尽くす

- インフレの上昇リスクは減少し、雇用の下落リスクは増加している

- 今やインフレは目標にかなり近づいている

- 現行の金利水準はリスク対応に十分な余地を与える

- 利下げの時期とペースはデータや見通し、リスク次第

- 労働市場の冷え込みは間違いない

パウエルFRB議長、「利下げの時が来た」-ジャクソンホール

https://www.bloomberg.co.jp/news/articles/2024-08-23/SIOC8AT0AFB400

(先週水曜日)FOMC議事要旨にて発表された内容とそこまで変わり映えは無い印象です。

FOMC議事要旨、「幾人か」の当局者は7月利下げの論拠を指摘

https://www.bloomberg.co.jp/news/articles/2024-08-21/SIKY0ET0AFB400

ドル安方面に動きましたが、パウエル氏は今後の道筋として「明確な時期」などは発言することはありませんでした。

ただ、ほぼ「9月は利下げ」されるだろうということで、マーケットは週末ということもあり下値を試すような展開となりました。

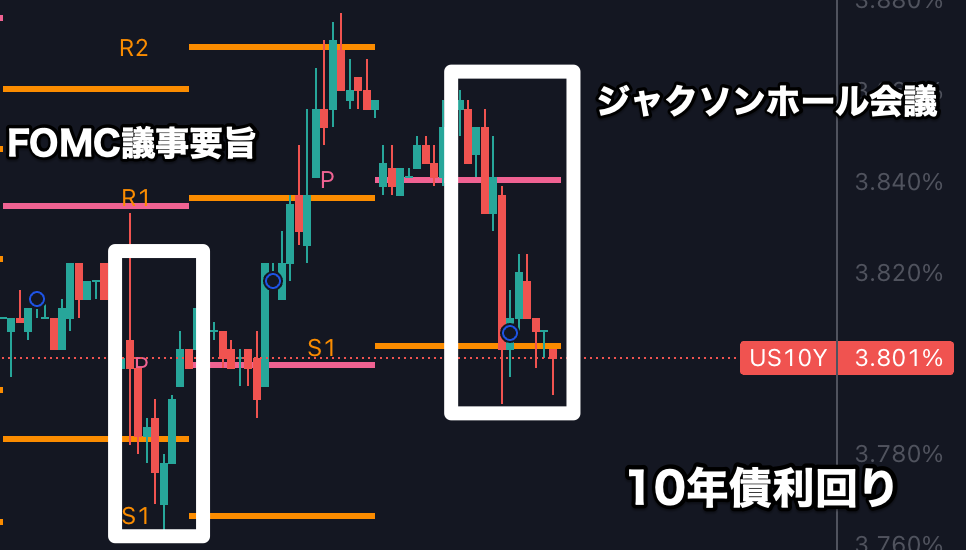

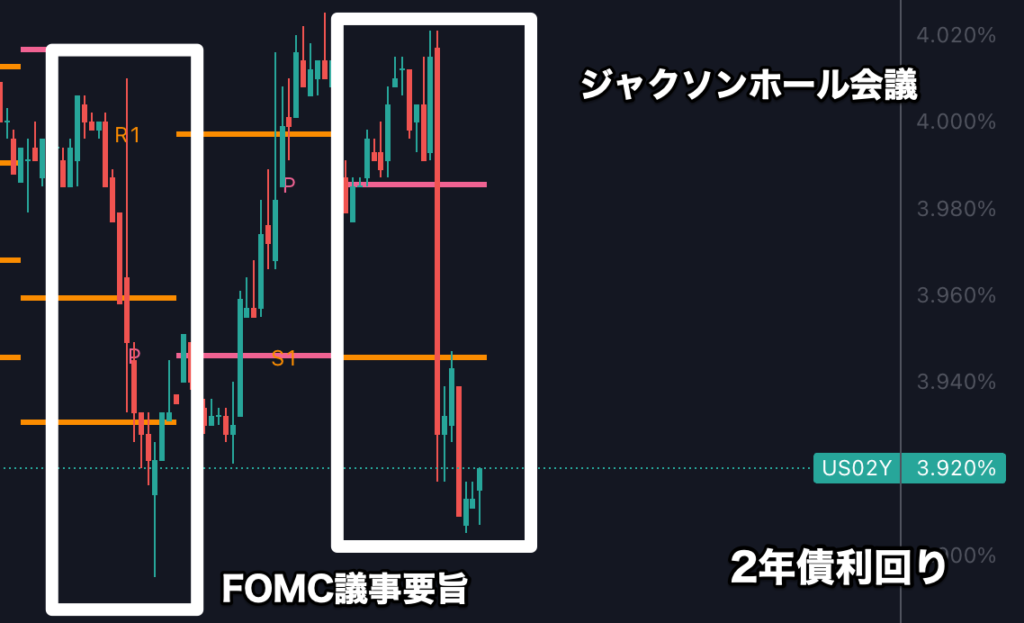

「ドル円・10年債利回り・2年債利回り」の動き

いずれもFOMC議事要旨で下落した所まで、もう一度下げ直した動きとなりました。

<ドル円>

<10年債利回り>

<2年債利回り>

まとめ

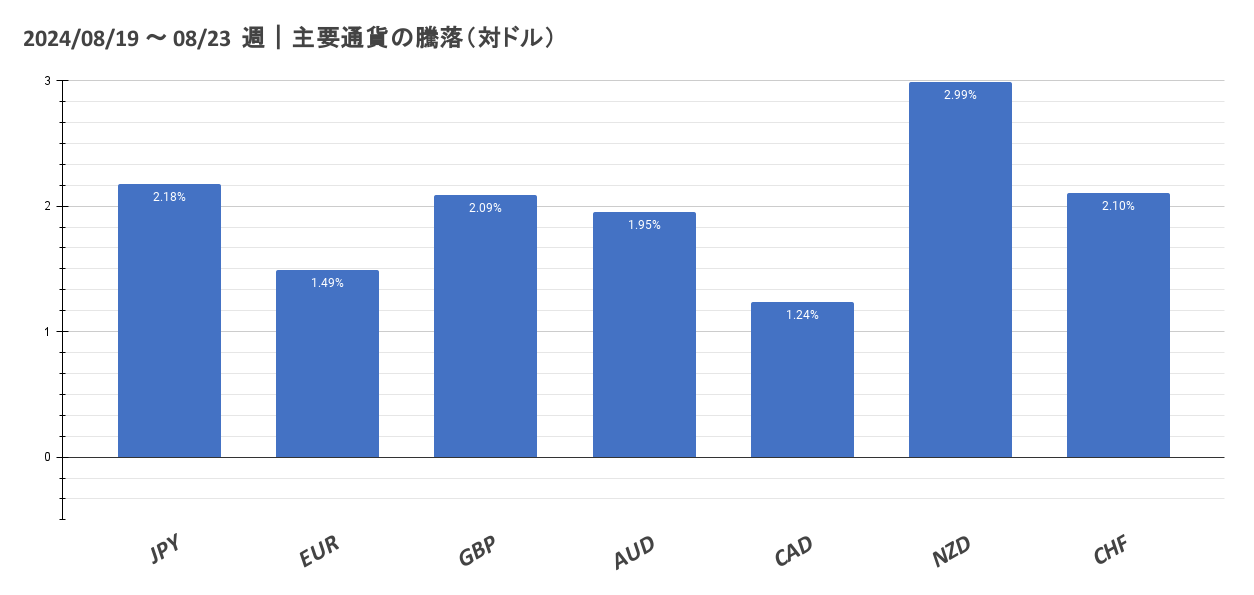

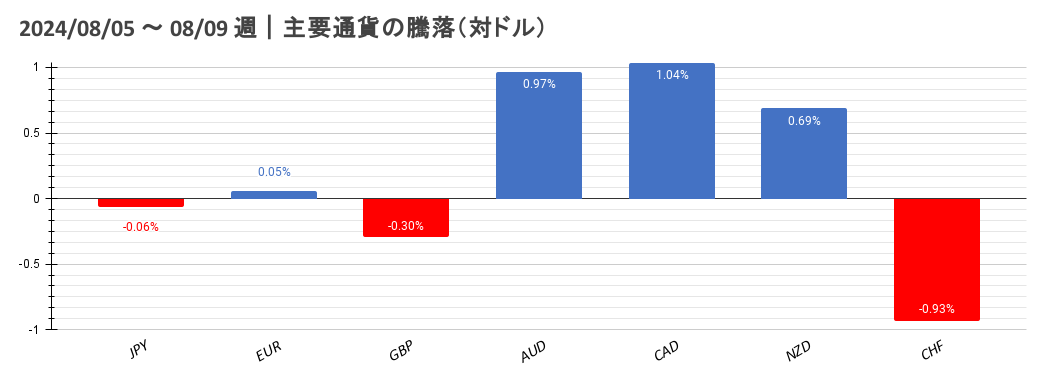

(対ドルにて)2024/8/19~週は、『全面ドル安』の1週間となりました。

一部のマーケットではドル買いの思惑もありましたが、FRBが注目する労働市場の数字が軒並み弱く、さらに金曜日のジャクソンホール会議でのパウエル議長発言にて大幅に売られる展開となりました。

月末週に重要なイベントは少ないですが、月末リバランス含めた動きに注目です。

2024年8月12日~8月16日

①(月)ドル高

- 調整相場

- 2週間で急激に下落

- 調整相場の最中

- 148.212円が高値

②(月)ドル安

- 中東情勢悪化

- 24時間以内にイスラエルを攻撃する可能性

- 報道がありドル円は下落

③(火)ポンド高

- 経済指標

- ILO失業率:予想4.5% 結果4.2%(前回4.4%)

- 対ドルで1.28123ドルまで上昇

④(火)ドル安

- 経済指標&中東情勢

- 米PPI前月比:予想0.2% 結果0.1%(前回0.2%)

- 米PPI前年比:予想2.3% 結果2.2%(前回2.6%→2.7%)

- 米PPIコア・前月比:予想0.2% 結果0.0%(前回0.4%→0.3%)

- 米PPIコア・前年比:予想2.6% 結果2.4%(前回3.0%)

- イスラエル:都市テルアビブで爆発音が聞こえた

- ドル円は146.588円付近まで下落

⑤(水)NZドル安

- RBNZ政策金利

- 結果:25bp利下げ(525bp)

- 50bp利下げも検討

- マーケット予想4割が「据え置き」6割が「利下げ」

- サプライズ

⑥(水)ドル高

- 経済指標

- 米CPI前月比:予想+0.2%結果+0.2%(前回-0.1%)

- 米CPI前年比:予想+3.0%結果 +2.9%(前回+3.0%)

- 米CPIコア・前月比:予想+0.2%結果 +0.2%(前回+0.1%)

- 米CPIコア・前年比:予想+3.2%結果+3.2% (前回+3.3%)

- スーパーコアCPI:結果+0.205%(前回-0.054%)

- マーケットの予想通り

⑦(木)豪ドル高

- 経済指標

- 失業率:予想4.1% 結果4.2%(前回4.1%)

- 新規雇用者数:予想+2.00万人 結果+5.82万人

- RBAの姿勢は「依然タカ派」を貫いていてその背景があった

⑧(木)ドル高

- 経済指標

- 失業保険申請:予想23.5万件 結果22.7万件

- 小売売上高:前月比:予想+0.3% 結果+1.0%(前回±0.0%→-0.2%)

- 小売売上高:前月比・コア:予想+0.1% 結果+0.4%(前回+0.4%→+0.5%)

- ドル円149.300円まで上昇

⑨(金)ドル安

- 経済指標

- 住宅着工件数:予想133.0万件 結果123.8万件(前回135.3万件)

- 建設許可件数:予想142.5万件 結果139.6万件(前回144.6万件)

⑩ (金)ドル安&円高

- 経済指標&ヘッジファンド円の買い越しに転換

- ミシガン大:予想66.9 結果67.8(前回66.4)

- 1年先期待インフレ:予想2.8% 結果2.9%(前回2.9%)

- 5年先期待インフレ:予想3.0% 結果2.9%(前回3.0%)

- キャリトレ解消で3年ぶりに買い越し

- 円が強い状況

大幅下落後の引き続き調整相場となりました。

週前半のドル円はレンジ相場が続いておりましたが、週後半の経済指標でレンジの上限を上抜く経済指標の結果が出たことで、直近のマーケットが織り込んでいた次回FOMCにて「50bp利下げ(予想)」が後退する流れとなりました。

ドル円は3.3円(330pips)の値幅となり、149円台まで買い戻しが入った週となります。

今回のメイントピックスである、「米国の現状とマーケットの動き」についてまとめます。

米国の現状とマーケットの動き

- FOMC以降、「インフレ」だけではなく「雇用(労働市場)」にも注目

- 「注目される経済指標」や「経済指標後のマーケットの動き」に変化

- 「米経済指標」にて上記の反応が顕著に現れる

FOMC以降|「インフレ」に加えて「雇用(労働市場)」にも注目

2024年7月31日のFOMCにて、声明文に変更がありました。

変更内容が以下になります。

「2大責務の両面のリスクに留意する」

2大責務の両面のリスクというのは「インフレ」「雇用の最大化」のことを指しています。

これまでは、「インフレを最優先で退治」しにかかるという流れでした。

しかし、「雇用とインフレの目標達成に対するリスクのバランス」について、改善していることも強調しています。

パウエル氏への質疑応答にて、

- 「インフレに100%集中する必要はないと考えている。」

- 「インフレの上振れリスクは低くなり、雇用の下振れリスクが高まっており、考慮する必要がある」

などと回答している面からみると、インフレだけでなく雇用もしっかり配慮していく姿勢を見せていました。

「注目される経済指標」や「経済指標後のマーケットの動き」に変化

<注目される経済指標>

「インフレ」が注目されて以降、注目される経済指標はもちろん「インフレ指標」でした。

今まで大きく注目されていたインフレ指標の一例になります。

- CPI(消費者物価指数)

- PPI(生産者物価指数)

- PECデフレーター

- 雇用統計(平均時給)

しかし「インフレ」数値が徐々に落ち着いてきている事によって、FRBは「雇用」に注目をし始めて、以下の「雇用」に関係する経済指標が注目されています。

- 雇用統計(失業率・雇用者数)

- 米GDP

- 小売売上高

- 新規失業保険申請件数

などです。

事実、今週大きく相場が動いた経済指標は「新規失業保険申請件数」「小売売上高」になります。

(前週は「米CPI」がありましたが、上記2つほどのインパクトはありませんでした。)

<経済指標後のマーケットの動き>

これまでの相場は、「Bad news is good news」と言われておりました。

「悪い米経済指標の結果は、株価にとって良いニュースだ」という意味合いです。(相場の動き方は、悪い経済指標が出た場合、「ドル安・株高」になる事を意味する。)

そのように言われる要因は、『結果が悪い(弱い)経済指標=米長短期金利が低下』します。

【金利低下=株価にとってはプラス材料】になるので、株高の動きとなっていました。

しかし「雇用」を見出すようになってからは、「悪い米経済指標の結果は、株価にとっても悪いニュース」というマーケットの動き方になっています。

そのおもな要因は、『結果が悪い(弱い)経済指標=米景気悪化』に繋がり、株価にとってもマイナスというわけです。

さらに「インフレ」が落ち着いてきたことで、マーケット予想では「9月FOMCから利下げしていくでしょ?」という流れになっていることから、金利が低下することは事前に理解できることから「経済指標の悪化=米景気後退」に対して素直に株価が反応するようになっている印象です。

「米経済指標」にて顕著な動き

(水曜日)「米CPI」があり、結果はほぼ予想通りということでしたが、発表直後やその後も同じような動きをしていることがわかりますね。

(木曜日)「小売売上高・新規失業保険申請件数」にて強い結果が出たわけですが、経済指標が出た瞬間の反応は「ドル高・株高」という結果となっています。

しかし「インフレ指標」を軽視しても良いという事ではなく、インフレ再燃などの変化があれば、注目する視点もまた変わりますので、日々の情報収集がとても大事になります。

今週は(22日~24日)「ジャクソンホール会議」がありますので、FRB(パウエル氏)の発言内容に注目しています。

まとめ

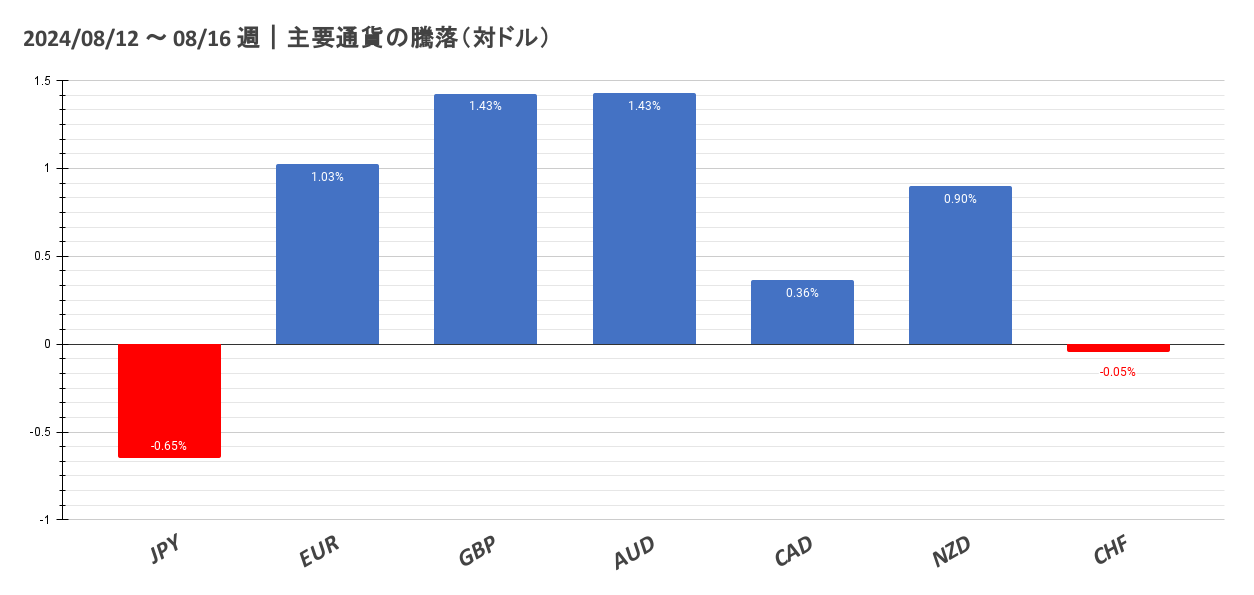

(対ドルにて)2024/8/12~週は、

- 変わらず資産国通貨が強い

- 欧州通貨の買い戻しが顕著

上記の1週間となりました。

各通貨の序列に大きな変動はありませんでしたが、今週の各国の経済指標に注目です。

またドル円のIV(将来の変動率)は低下傾向であり、FRBが労働市場に注目していること・9月会合での利下げ率など、今週のジャクソンホール会議でのパウエル議長コメントに注目です。

2024年8月5日~8月9日

①(月)日経平均株価安

- 史上最大の下落幅を記録

- 年初来安値を更新

- サーキットブレーカーが発動

- 下落幅は-4,451円(-12.4%)

- ドル円は5円の大幅下落

- 市場全体が投げ売り相場となる

②(月)ドル高

- 経済指標

- ISM非製造業景況指数:予想51.0 結果51.4(前回48.8)

- Employment(雇用)なども強い結果

- ドル円は一時144.892円まで上昇

③(火)豪ドル高

- RBA政策金利

- 結果:据え置き

- マーケットの予想通り

- ブロックRBA総裁の発言内容はタカ派

④(火)日経平均株価高

- 日経平均株価が急上昇

- 3000円超の反発

- 市場最大の上げ幅を記録

- 下げ相場の一時的な買い戻しが入る

- 三者会合:経済金融市場の動向を緊張感持って見極めていくことで一致

- 債券が売られ「リスクオン」の展開に

⑤(水)円安

- 内田日銀副総裁の発言

- 市場不安定な状況で利上げしない

- 当面現行緩和を継続

- ハト派な発言内容が相次ぐ

- 植田ショックの火消し発言

⑥(木)円安

- 日銀の主な意見の公表

- 直後は「株安・円高」、発表してから「株高・円安」

- 次回会合では利上げはない

- 中立金利は最低でも1%程度と見ている

- データが許せば、緩やかに利上げをしていくのが望ましい

- ようやく利上げができる状態になった

- 上記の内容からマーケットが思っていたほどタカ派ではなかった

⑦(木)ドル高

- 経済指標

- 米新規失業保険申請件数:予想24.0万件 結果23.3万件(前回25.0万件)

- 雇用の経済指標が注目されつつある

- ドル円は1.3円(130pips)ほど上昇

- 米株価も上昇

⑧(金)ドル安

- 3連休やお盆休み中の相場変動リスクが警戒

- 決済などが入りドル円や日経平均株価などは失速

- 東京時間午後には下落に転じる場面

⑨(金)原油高

- 中東情勢を注視

- 原油先物相場は4日続伸

- イランによるイスラエルへの攻撃が引き続き警戒

歴史的な下落(過去最大)を記録した日経平均株価(ブラックマンデー超え)が印象的したが、為替相場も大きくリスクオフ的な動きを見せました。

週前半は大きく下落する動きから、週後半は大きく反発することでドル円は6.2円(620pips)の値幅となり、一時141円半ばから146円半ばまで上昇してくることになりました。

今回のメイントピックスである、「日経平均株価の過去最大の値下がりの要因」についてまとめます。

日経平均株価の過去最大の値下がり

5日の東京株式市場で、日経平均株価の終値は4,450円を超える急落となり、ブラックマンデーの3,836円を超える下落相場となりました。

この要因に至った経緯は以下の4つで考察しております。

- 日銀の「利上げ」&植田氏の「タカ派発言」

- 米国景気懸念

- 中東情勢の悪化

- 市場のポジション動向

日銀の「利上げ」&植田氏の「タカ派発言」

日銀は前回会合にて「利上げ」に踏み切りました。

そして植田日銀総裁は、今までにないほどの「タカ派」姿勢で会見に挑みました。

「利上げ」の観測報道はあったものの、マーケットは7月会合での利上げ予想は20%未満、9月会合にて「利上げが濃厚」と予想していただけあってサプライズとなりました。

事前予想もあっただけに、瞬間的に円高に振れる程度だったのですが、その後の会見にて植田日銀総裁が「追加利上げも検討しており、0.5%の壁など無い」などのタカ派発言により、相場が大きく動き出すことになります。(植田ショック)

(発言前)ドル円は152円台を推移しておりましたが、後述する米国の景気懸念も絡むことになり、7/31〜8/10までのドル円の値幅は▲11.3円(1113pips)となり141円台まで急落することになりました。

円高が急激に進んだことによって、円安の恩恵を受けてきた日本の輸出企業などの業績に悪影響が及ぶのではないか?という懸念が一気に広がり、株安を招く結果となりました。

米国景気懸念

この一ヶ月ほど、米・経済指標の結果は弱い傾向があり、「景気悪化ではないか?」と言われていました。

そしてやはり決めてとなったイベントは、前回のFOMC&雇用統計の結果でした。

まずFOMCにて、パウエルFRB議長は「2大責務の両面のリスクを注視する」と発言しております。

2大責務とは「物価」「雇用」の事を指しますが、従来「インフレを撃退=利上げ・高い金利水準を維持」することに注視していたFRBが、今度は「雇用の最大化」にまで目を向けるとの発言をしました。

「雇用の最大化=利下げ」ということに繋がるので、いよいよ9月の利下げに向けて現実味が出てくることになりました。

そして迎えた雇用統計の結果(8/2)は、「かなり悪い結果」となりました。

インフレ撃退にフォーカスされていた際は「ドル安・株高」の構図になっていましたが、今回は「雇用」にも注目されていた事で「ドル安(金利低下)・株安(経済が悪化)」という流れになりました。

そして雇用統計と同時に発表される「失業率」に関して、「サーム・ルール」が成立してしまった事が要因として挙げられています。

※サーム・ルール・・・サーム氏が考案したリセッション開始の目安。

直近3カ月の失業率を過去12ヶ月でもっとも低かった失業率で引いた数が0.5を上回ると、景気後退の確率が高いという経験則

このサームルールという経験則に当てはめると、今回の失業率が「4.2%」の場合は、0.5という数値でした。

しかしさらに上回る『4.3%』だったので、「景気後退が発生する」とマーケットは捉えたということになります。

これを受けて東京市場でも株価が大幅に下落する要因となりました。

中東情勢の悪化

- (7/30)イランが支援するレバノンのイスラム教シーア派組織ヒズボラ幹部が暗殺

- (7/31)イスラム組織ハマスの最高幹部がイランで殺害

いずれもイスラエルが関与しているとされ、イランが厳しい報復を予告しています。

パレスチナ自治区ガザでのハマスとイスラエルの戦いは10カ月を超えました。

双方の停戦交渉は頓挫し、関係国を巻き込んだイスラエルとイランの「全面戦争」が現実味を帯びている状況。

こういった地政学リスクにより一気にリスクオフ相場に繋がるため、株安傾向となりました。

市場のポジション動向

上記の流れより、「投げ売り相場」となりました。

株や為替以外にもビットコインやゴールドなどにも影響があり、市場全体的に大きな売り相場となっていました。

「投げ売り」とは、当初の思惑が外れて相場が大きく悪化した場合などに、損失が想定以上に膨らむことを避けるために一刻も早く持ち高を解消しようとする投資家の動きを指します。

このような状況になった場合、投機筋が短期的な取り引きで利益を確保するために、空売りによる大量の売り注文を入れたのではないか?とも言われています。

そして信憑性が高いのではないかな?という内容は、「世界中のポジションの解消」によるもの。

いわゆる需給の問題になります。

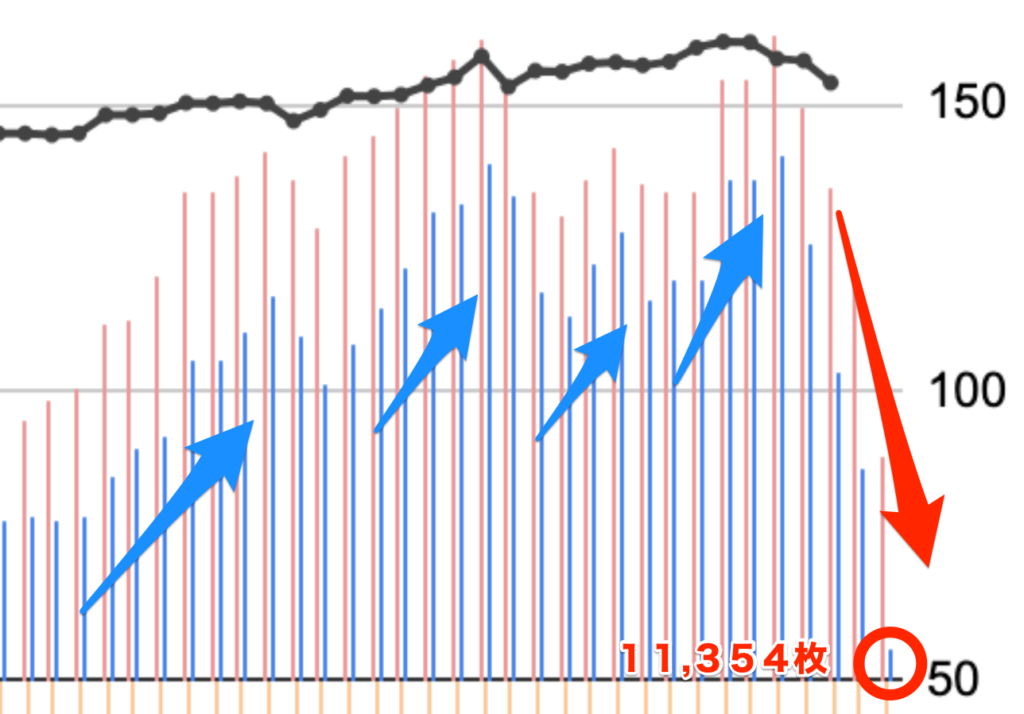

▼(青棒グラフ)投機筋の「円売りポジション」

大口の投機筋は7月中旬まで円売りポジションを増やしていました。(リーマンショック以来の大きさ)

投機筋の円売りが主導して円安が進んでいましたが、(赤矢印)急激な「円の買い戻し」により円高に流れたことがわかります。

このような需給の流れが、日経平均株価でも起こったのでは?ということです。

要するにポジションの解消ですね。

ファンダメンタルズでのネガティブ要因(日銀サプライズ・米景気悪化懸念・中東情勢問題)が重なり、ポジションの変動が一気に加速したことにより、「セリングクライマックス」を引き起こしたのではないのかな?ということになります。

まとめ

2024/8/5~週は(対ドルにて)この2週とは異なり、

- 資産国通貨が強い

- リスクオン的な相場

上記の1週間となりました。

この2週間とは逆転した騰落率となり、今週は引き続きリスクオン的な動きになる調整局面かもしれません。

また先日の「日経平均株価が過去最高の下落幅・・・」など、各メディアが一斉に報じておりましたが、ファンダメンタルズを日常的に追いかけていなければ、なかなか要因を見つけることが難しいですよね。

現在ドル円・クロス円を中心にボラティリティが高くなっています。

乱高下に激しく動く局面では静観が基本スタンスだと考えておりますので、引き続きヘッドライン・相場状況を追いかけていきます。

今週もよろしくお願いします。