本記事では、2024年9月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2024年9月23日~9月27日

①(月)豪ドル高

- 中国人民銀行が主要短期金利を引き下げ

- 金融緩和(景気刺激策)

- 14日物を1.95%から1.85%に引き下げ

- さらに利下げを行う可能性あるとの観測が高まる

- 豪州にとって中国の景気刺激策はメリット

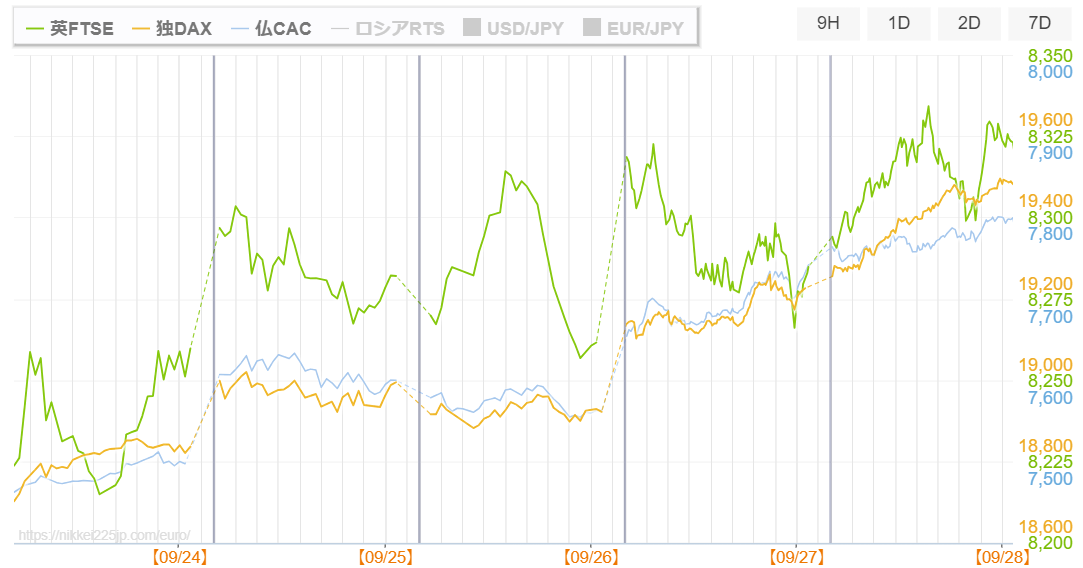

②(月)欧州通貨安

- 経済指標

- 仏製造業PMI:予想44.3 結果44.0(前回43.9)

- 仏非製造業PMI:予想52.5 結果48.3(前回55.0)

- 独製造業PMI:予想42.3 結果40.3(前回42.4)

- 独非製造業PMI:予想51.0 結果50.6(前回51.2)

- 欧製造業PMI:予想45.6 結果44.8(前回45.8)

- 欧非製造業PMI:予想52.1 結果50.5(前回52.9)

③(火)全通貨高

- 中国大規模な景気刺激策発表

- 「中国マネー」世界中から意識

- 全体的に「リスクオン相場」

④(火)豪ドル安

- 経済指標(RBA政策金利)

- 結果:据え置き(4.35%)

- 売りで反応

- 「今回は利上げをまったく検討しなかった 」

- 前回のタカ派が少しトーンダウン

⑤(火)ドル安

- 経済指標

- 米消費者信頼感指数:予想104.0 結果98.7(前回103.3→105.6)

- 2021年以来の大幅な落ち込み

- 労働市場が減速し、長期化する生活費高騰が続いていることが影響

- ドル円は143円前半まで下落

⑥(水)円安

- 中国の景気刺激策に対してのリスクオン相場

- 安全資産の「円・フラン」が売られる

⑦(水)ドル高

- 月末要因

- Tプラ2による「利確」?

- ドル円は材料がない中で2円上昇

- 米長期金利は上昇

⑧(木)円安

- 自民党総選挙の思惑

- 株高・円安方向に動く

- 高市氏が「新首相」との見立て

- 麻生氏が高市氏側についた報道

⑨(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想22.5万件 結果21.8万件(前回21.9万件→22.2万件)

- 第2四半期GDP【確報値】:予想+3.0%結果+3.0%(前回+3.0%)

- 個人消費【確報値】:予想+2.9% 結果+2.8%(前回+2.9%)

- 耐久財受注(前月比):予想+0.1%結果+0.5%(前回-0.2%→-0.1%)

- 耐久財受注(前年比):予想-2.6%結果±0.0%(前回+9.8%→+9.9%)

- 雇用に関わる経済指標が強ければドル買いが入りやすい状況

- 0.5%利下げ観測に関しては鈍化

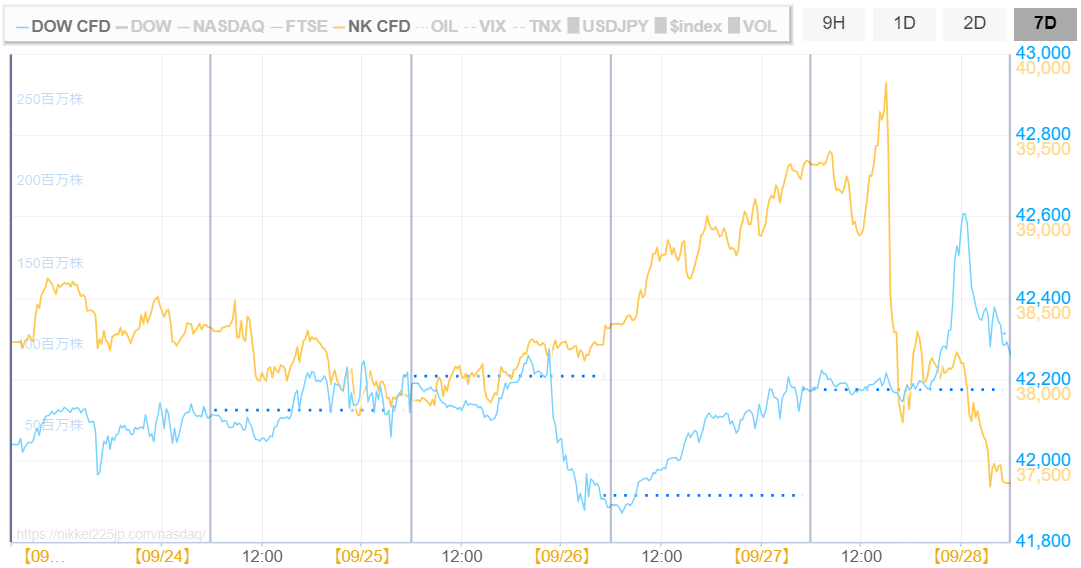

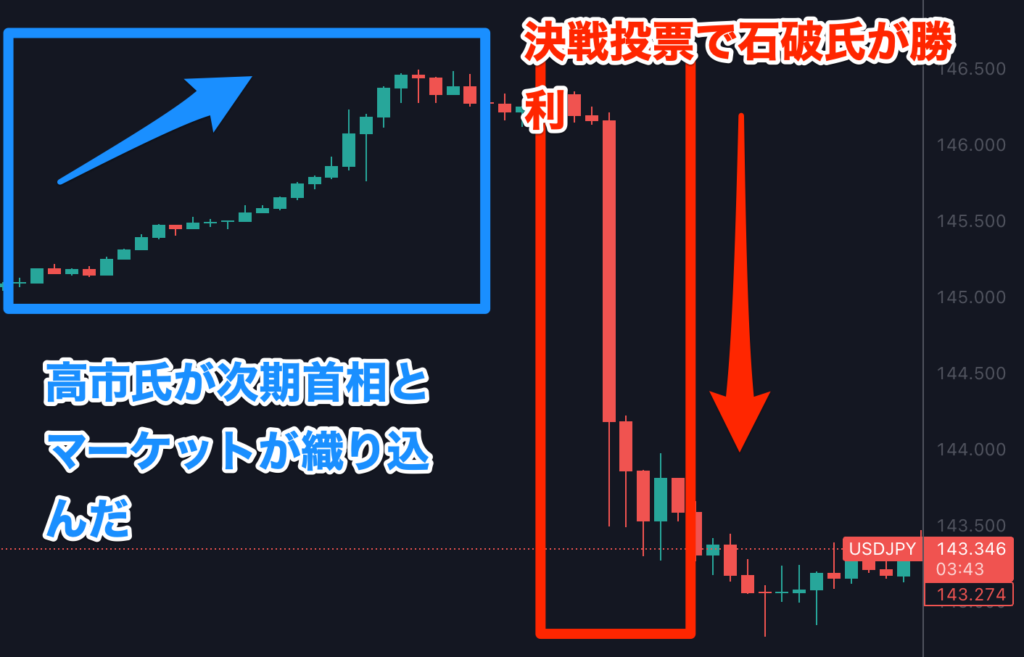

⑩(金)円安→円高

- 自民党総選挙の思惑2→失望売り

- 選挙では高市氏がリード

- ドル円は146.487円まで上昇

- 決選投票にて石破氏が「勝利」

- ドル円は143.110円まで下落

- 株価も4万円手前で下落

- 石破ショック

⑪(金)ドル安

- 経済指標

- PCEデフレーター(前月比):予想+0.2% 結果+0.1%(前回+0.2%)

- PCEデフレーター(前年比):予想+2.3% 結果2.2%(前回+2.5%)

- PCEコア・デフレーター(前年比):予想+2.7% 結果2.7%(前回+2.6%)

- ミシガン大学消費者信頼感指数:予想69.3 結果70.1(前回69.0)

- 1年先期待インフレ:予想2.7%結果2.7%(前回2.7%)

- 5年先期待インフレ:予想3.0% 結果3.1%(前回3.1%)

- モノの価格は下落で、サービス価格は下げ切らない状態(世界中)

- ドル円は下落で反応し、NY後半は142.056円が底値に

相場は中国の大規模な景気刺激策発表からスタートし、注目されていた自民党総選挙の影響で大きく反発する動きとなり、大きく乱高下する相場となりました。

マーケットは高市氏が次期首相との予想が大半でしたが、石破氏が勝利することになり(石破ショック)「円高・株安」方向に動くことになりました。

ドル円は4.4円(440pips)の値幅となり、週末は142円前半で引けています。

今回のメイントピックスは、「中国の大規模な景気刺激策発表」「自民党総選挙」についてまとめます。

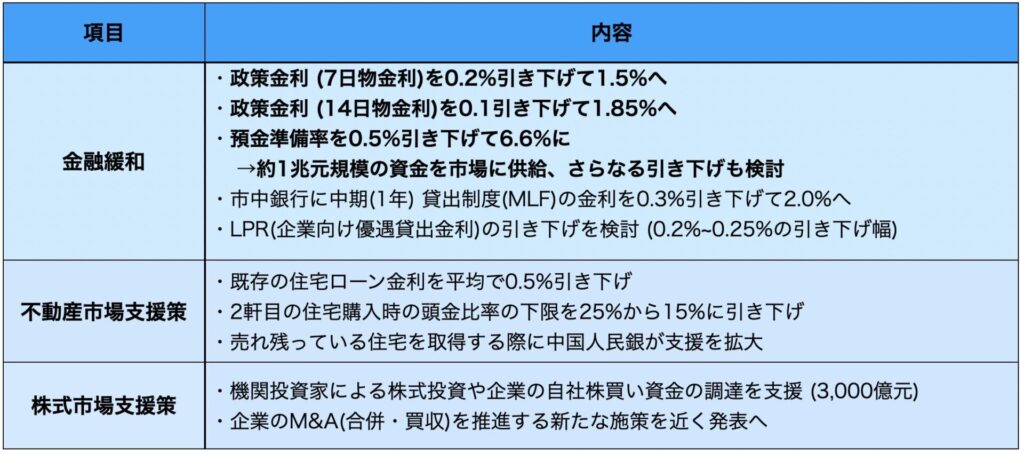

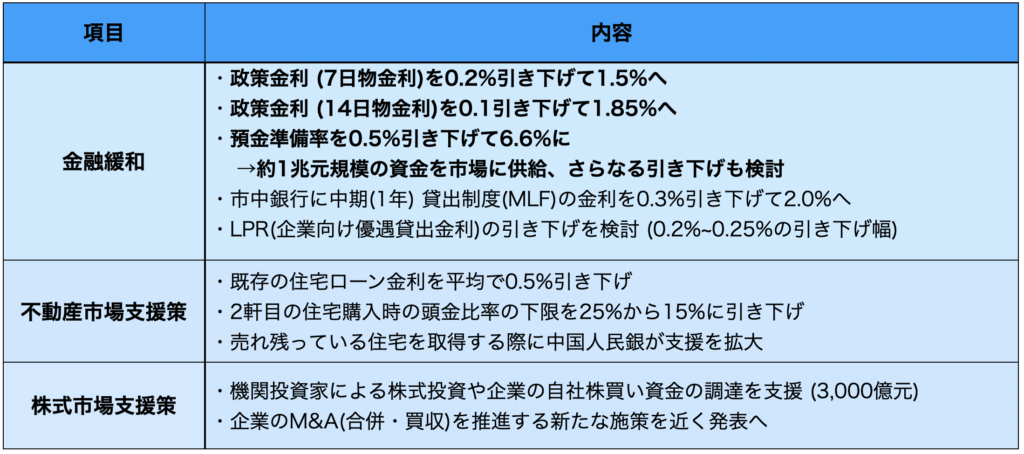

中国の大規模な景気刺激策発表

(2024年9月24日発表)

現在の中国経済は「不動産バブル崩壊」による痛手を負っている状況で、経済自体は芳しくない状況といえます。

そして2024年10月1日は中国の建国記念日にあたり、国慶節(こっきょうせつ)という1週間の大型連休となります。

中国政府はこの大型連休前に、政治的な要因で政策を公表する傾向があるのですが、今回は「大規模な景気刺激策」を発表することになりました。

そして中国人民銀行(中央銀行)は2024年7月22日に、約11ヵ月ぶりに7日物金利を引き下げることになりました。

人民銀行、ローンプライムレート引き下げ

https://www.jetro.go.jp/biznews/2024/07/cbf7d1913e05cbca.html

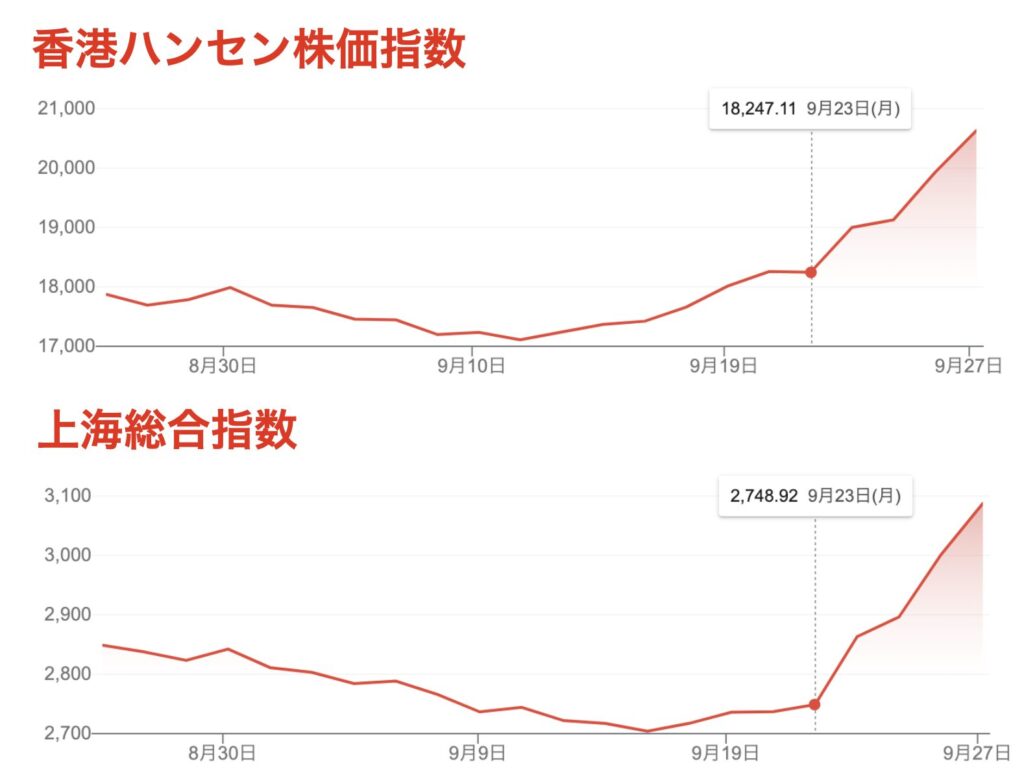

さらに2024年9月23日には14日物金利を引き下げることとなり、連続で金利を引き下げていることから、中国人民銀行がさらに利下げを行う可能性があるとの観測がマーケットで高まりました。

中国人民銀、広範な景気刺激策発表-不動産・株式市場をてこ入れへ

https://www.bloomberg.co.jp/news/articles/2024-09-24/SKAM11DWX2PS00

この利下げ公表をキッカケに中国株価は上昇することになります。

それと同時に世界中でも「中国マネー」の影響が強い為、各国の株価が楽観ムードを迎えて上昇することになり、米株価は史上最高値を更新・日経平均株価も40,000円近くまで上昇することになりました。

中国株が大きく上昇した要因は、金融緩和内に記載されている「政策金利と預金準備率を同時に引き下げた」事が異例という事です。

預金準備率とは・・・金融機関が中央銀行に預け入れる必要がある最低限の資金比率(割合)を指します。

この「政策金利と預金準備率の同時引き下げ」は、2015年「チャイナ・ショック」以来となる極めて珍しい対応だったという事で、中国の本気度を伺えた景気刺激策だったという事です。

そしてこのタイミングでの発表は、「国慶節前」・「米国の利下げ」タイミングだとマーケットは指摘しています。

中国政府は今後も金融緩和(利下げ)をしていきたい訳ですが、先手で利下げをしすぎると米中の金利差が拡大し、人民元の下落リスクに繋がりかねません。

そのため、大きな下落リスクに繋がらないようにと、米国の利下げ幅の範囲内で中国人民銀行も合わせて利下げしていくタイミングを狙ったとされています。

今回の中国の景気刺激策で【中国経済は回復することができるのか?】という所ですが、マーケットの反応の中には「金融緩和策だけでは難しい」という意見もあります。

その理由として中国経済の悪化は「不動産価格や不良債権」となりますので、不動産関連の不良債権の損失を一旦確定させて公的資金を注入するなど、根本的な対策に踏み込んだ上で景気を刺激するための財政政策に取り組む必要があるということです。

もし中国政府が根本的な対策を実施した場合は、中国経済は大きく回復する兆し・兆候が現れ、「中国(チャイナ)マネー」が世界経済の底上げをする可能性へと繋がります。

それほど「中国マネー」は世界から注目されていますので、今後の動向にも注目が必要となります。

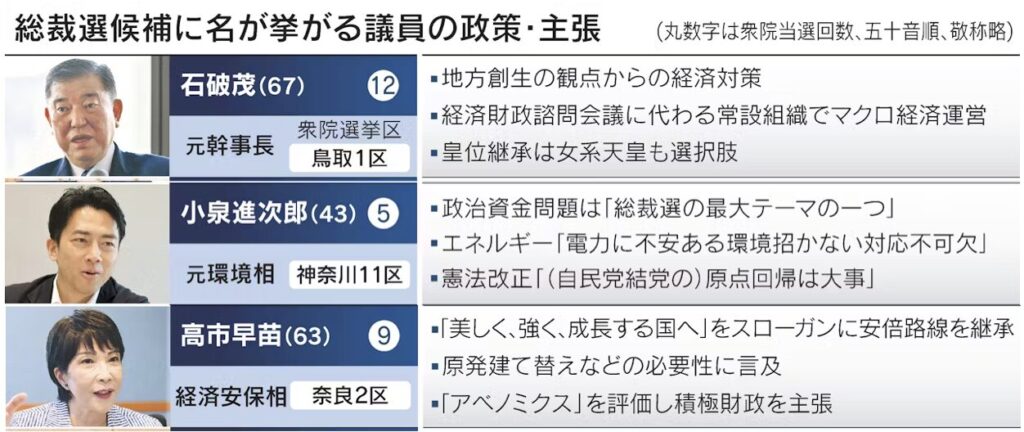

自民党総選挙

- 石破氏:円高・株安

- 小泉氏:円-・株高

- 高市氏:円安・株高

石破茂氏が自民党総裁に選ばれました。

今回の自民党総選挙はこれまで以上に注目度が高く、「経済政策よりマーケットがどのように反応するか?」という報道通りに市場は反応することになりました。

1回目の投票では高市氏がリードすることになり、ドル円は上昇することになりました。

ドル円は一時「146.476円」まで上昇することになり、マーケットも「高市氏が次期首相」だと予想することでマーケットはかなり織り込みにいった状況でした。

石破ショック

*ドル円|5分足

しかし決選投票にて石破氏が勝利すると、ドル円はものの3分で146円台から142円台に突入することになり、日経平均株価も約3分で1,000円以上下落するという「石破ショック」となりました。

ここまで相場が反応した要因は、石破氏の経済政策が影響しております。

- 法人税増税を検討

- 金融所得課税の強化を検討

- 金融政策の正常化を重視

これは岸田政権の路線を継続するので、高市氏と経済政策は異なります。

マーケット目線では、「増税(法人税・金融所得課税)や利上げ(金融政策の正常化)」にフォーカスされているので「円高・株安」方面に流れると想定されており、実際に石破氏が勝利した瞬間にそのような動きになったというわけです。

石破氏の記者会見では、人事構想についてはまだ白紙ということで、人事も含め石破新首相の今後の政策内容や動向が注目されています。

※9/29(日)に閣僚人事がほぼ固まると報道(以下URLから確認お願いします。)

https://www3.nhk.or.jp/news/html/20240929/k10014594901000.html

まとめ

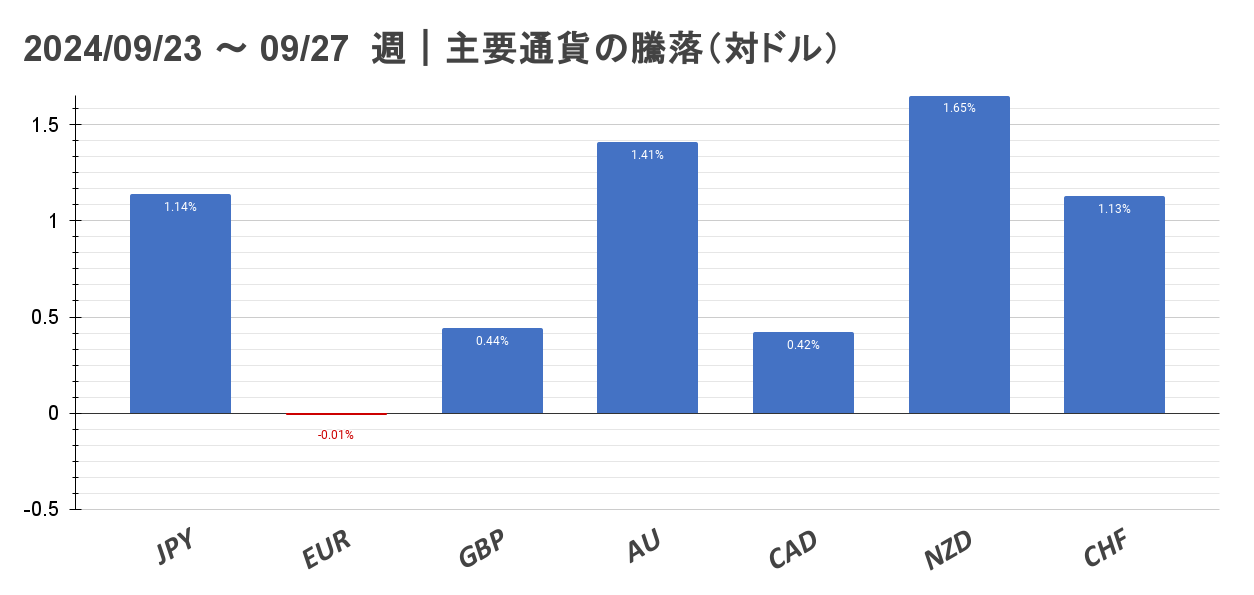

(対ドルにて)

2024/9/23~週は、総じて米ドルは売られる対象となりました。

ただし金曜日半ばまでJPYが一番売られている通貨でしたが、自民党総裁選で高市氏勝利を確実視した所からの決選投票で【石破氏が逆転勝利】ということで、円買いに大きく走りました。(掲げる政策路線が「円高・株安」内容のため)

また今週は、月末・四半期末、月初の米重要指標、日本新首相誕生、米国高官の発言が相次ぎますので、方向感を探っていく1週間となりそうです。

2024年9月16日~9月20日

①(月)円高

- 中東情勢&トランプ氏2度目の暗殺未遂

- フーシ派ミサイル攻撃がイスラエル中部に到達

- トランプ氏がゴルフ最中の暗殺未遂

- リスクオフ相場

- 日本勢は祝日

②(月)ドル高

- 経済指標

- NY連銀製造業景気指数:予想-4.0 結果+11.5(前回-4.7)

- 大幅利下げの可能性が後退

③(火)ドル高

- 日本勢が復帰

-

- 金曜日からの下落分をショートカバー

- 一時141.236円付近まで上昇

④(火)ドル高

- 経済指標

- 米小売売上高(前月比):予想+0.1% 結果-0.2%(前回+1.0%→+1.1%)

- 米小売売上高(前月比・コア):予想+0.2% 結果+0.1%(前回+0.4%)

- 米小売売上高(リテールコントロール):予想+0.3 結果+0.3(前回+0.4)

- 強い数字でドル円は一時142.464円まで上昇

⑤(水)ポンド高

- 経済指標

- 英国(前月比):予想+0.3% 結果+0.3%(前回-0.2%)

- 英国(前年比):予想+2.2% 結果+2.2%(前回+2.2%)

- 英国(前年比・コア):予想+3.5% 結果+3.6%(前回+3.3%)

⑥(水)ドル高

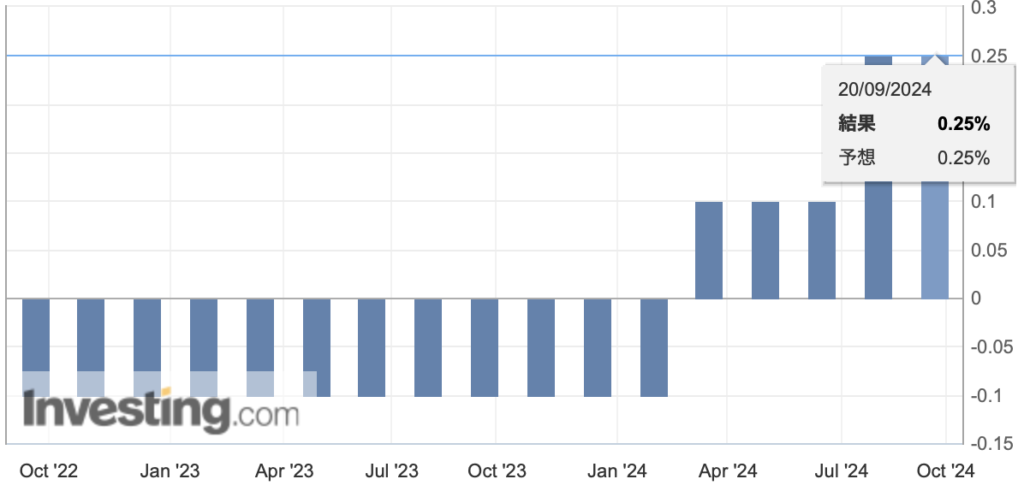

- FOMC&パウエル氏の発言

- 結果:0.50%利下げ(5.00%)

- 2024年の中央値に関しては「4.25-4.50%」へと引き下げ

- 年内2回のFOMCで計0.50%の利下げ予想

- 発表直後140.450円まで下落

- 発言後142.700円まで上昇

- パウエル氏が思っているよりハト派ではなかった

⑦(木)豪ドル高

- 経済指標

- 失業率:予想4.2% 結果4.2%(前回4.2%)

- 新規雇用者数:予想+2.50万人 結果+4.75万人

- (豪ドル)日通して強かった

⑧(木)ポンド高

- BOE政策金利&ベイリーBOE総裁

- 結果:据え置き(5.00%)

- MPCは8対1で5.00%の据え置きを決定

- 金融引き締めの巻き戻しは時間をかけて行う

- 利下げに対して急がない

- 11月の利下げ可能性が後退

⑨(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想23.0万件 結果21.9万件(前回23.0万件→23.1万件)

- フィリー:予想-1.0 結果+1.7(前回-7.0)

- 米経済は良好(S&P500・NYダウは史上最高値更新)

- ドル円は一時144円手前まで上昇

⑩(金)円安

- 日銀政策金利&植田日銀総裁発言

- 結果:据え置き

- 政策判断にあたり確認していく時間的余裕がある

- 経済がオントラック(想定通り)なら少しずつ利上げ

- 7月よりも利上げに慎重な姿勢

- 円安・株高に繋がる

- ドル円は上昇

ドル円は月曜日に139円台に突入後、反発により上昇する流れとなりました。

中銀Week(米・英・日)ということもあり様子見展開が続いていましたが、指標結果とFOMCの今後見通しにてドル買い円安の流れとなります。

ドル円の値幅は4.9円(490pips)となり、143円後半台で引けています。

今回のメイントピックスである、「FOMC」「日銀政策金利発表」についてまとめます。

FOMC

【結果】

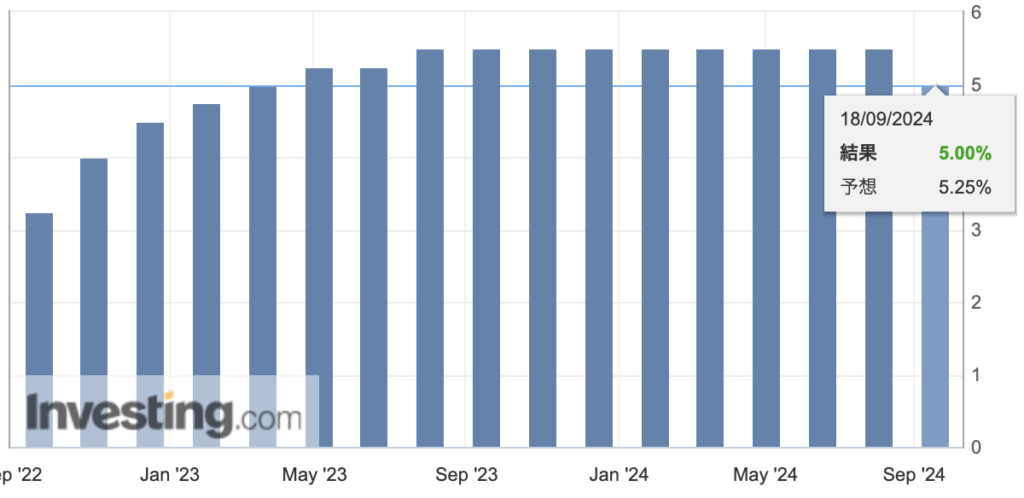

- 結果:0.50%利下げ(5.00%)

FOMC、0.5ポイントの利下げ-積極緩和で経済守る決意表明

https://www.bloomberg.co.jp/news/articles/2024-09-18/SK0SQBT1UM0W00

まずはマーケット予想が「0.25%?0.50%?」と割れた状態で臨むことになりましたが、結果は0.50%利下げとなりました。

0.50%の利下げ理由はそこまで明確なものではありませんでしたが、パウエル氏は「遅れをとらないための強いコミットメント」としています。

これまで据え置き姿勢(政策金利5.50%)を維持していたので、今会合はついに変化があったFOMCとなり、発表直後のマーケットはドル売り米株高で反応することなりました。

「インフレ」に対して徐々に低下していることもあり、勝利宣言とまではいきませんが、次のターゲットは「雇用」に注視している印象でした。

しかし全体的にパウエル氏の発言内容は、

- 「インフレに対する勝利宣言しているわけではない」

- 「利下げを急いでいない」

- 「FRBは今後も会合ごとに決定を下していく」

など、ドットチャートで示している内容ほど「ハト派」感を出さないこともあり、記者会見後は再びドル高に進む結果となり、ドル円は142.700円まで上昇し引けを迎えることになりました。

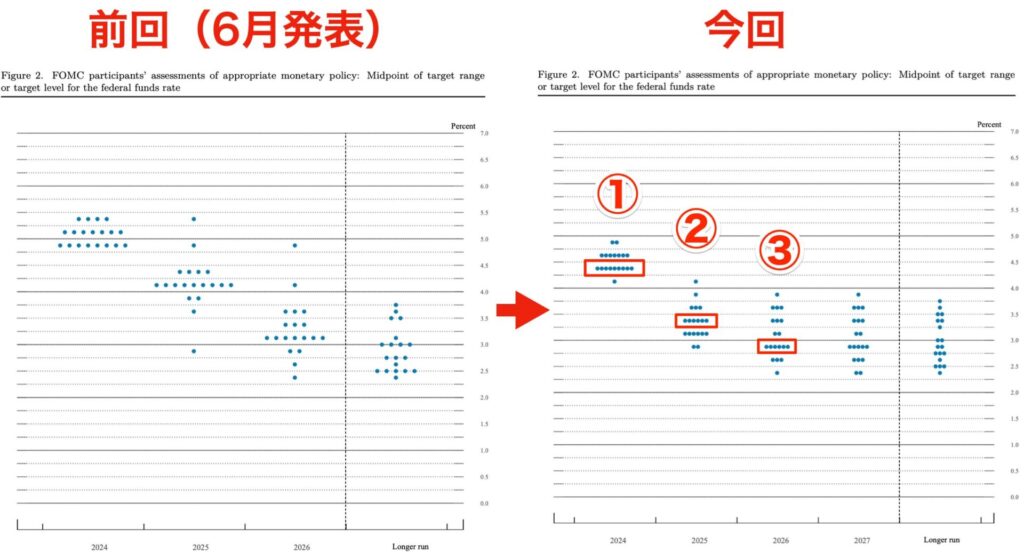

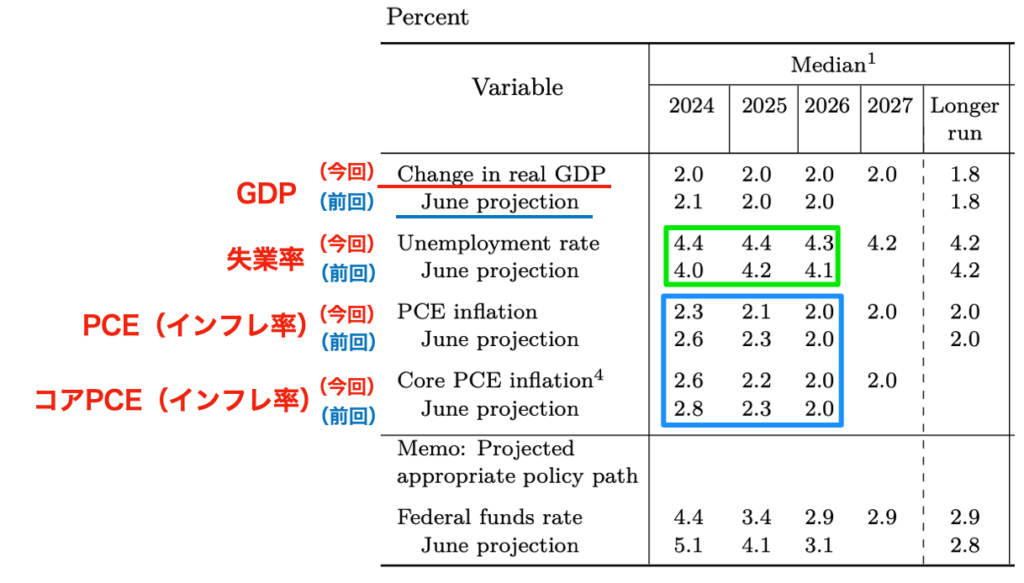

ではまずFRBの今後の金利・経済見通しを見ていきましょう。

<FOMC金利見通し>

- 2024年の中央値に関しては「4.25-4.50%」へと引き下げ

- 年内2回のFOMCで計0.50%の利下げ予想

- 2025年は累計1.00%利下げ予想

- 2026年末にかけ、政策金利は3%程度に向かうのが中央値の見立て

年内2回のFOMCでは0.25%の利下げを一回づつ行う流れになりそうです。

しかし25年度の利下げ幅が1%に対してはやや少ない印象ですが、今後どのように変化するか?データ次第というところではありますので、引き続き情報を追っていきます。

<FOMC経済見通し>

- 24年度・・・「PCE引き下げ(2.6→2.3)」「コアPCE引き上げ(2.8→2.6)」

- 25年度・・・「PCE引き下げ(2.3→2.1)」「コアPCE引き上げ(2.3→2.2)」

ということは、インフレは鈍化していく見通しで見ています。

- 24年度・・・「失業率引き上げ(4.0→4.4)」

- 25年度・・・「失業率引き上げ(4.2→4.4)」

ということは、「失業率は上昇」していく見通し。

まとめると、25年のインフレ率は2%近くに下がり、26年には2%になる見通しなので、インフレ2%目標達成は25年から26年に掛けて・・・という事です。

そして失業率は上昇していますが、発言でも述べているように4%台前半は歴史的には低い数値。

まだパウエル氏の中では、「インフレ」「雇用」の二つを今後も見ていくといったスタンスになります。

日銀政策金利発表

【結果】

- 結果:据え置き(0.25%)

日銀が金融政策維持、円安修正で判断に「時間的な余裕」と植田総裁

https://www.bloomberg.co.jp/news/articles/2024-09-20/SEZSYBT0G1KW00?srnd=cojp-v2

今回の日銀会合は「据え置き」で着地しました。

マーケットの予想通りということで、反応は円安・株高で反応することになりました。

そして日銀総裁の発言にて、

- 「金融資本市場、引き続き不安定な状況にある」

- 「政策判断にあたり確認していく時間的余裕がある」

など、まだ利上げに対しては慎重な姿勢を貫いている状態と考えられます。

今回の会見では、マーケットに余計な疑い・解釈にならないようにかなり慎重に発言をしていたように感じます。

そして次の利上げについて言及していない所を考えると、急激な円安、賃上げ・物価上昇リスクが高まらない限りは、10月・12月会合の利上げ確率はかなり低い可能性も出てきています。

ドル円は、この辺りが転換点になる可能性を感じます。(下落トレンドの終点)

まとめ

.png)

.png)

(対ドルにて)

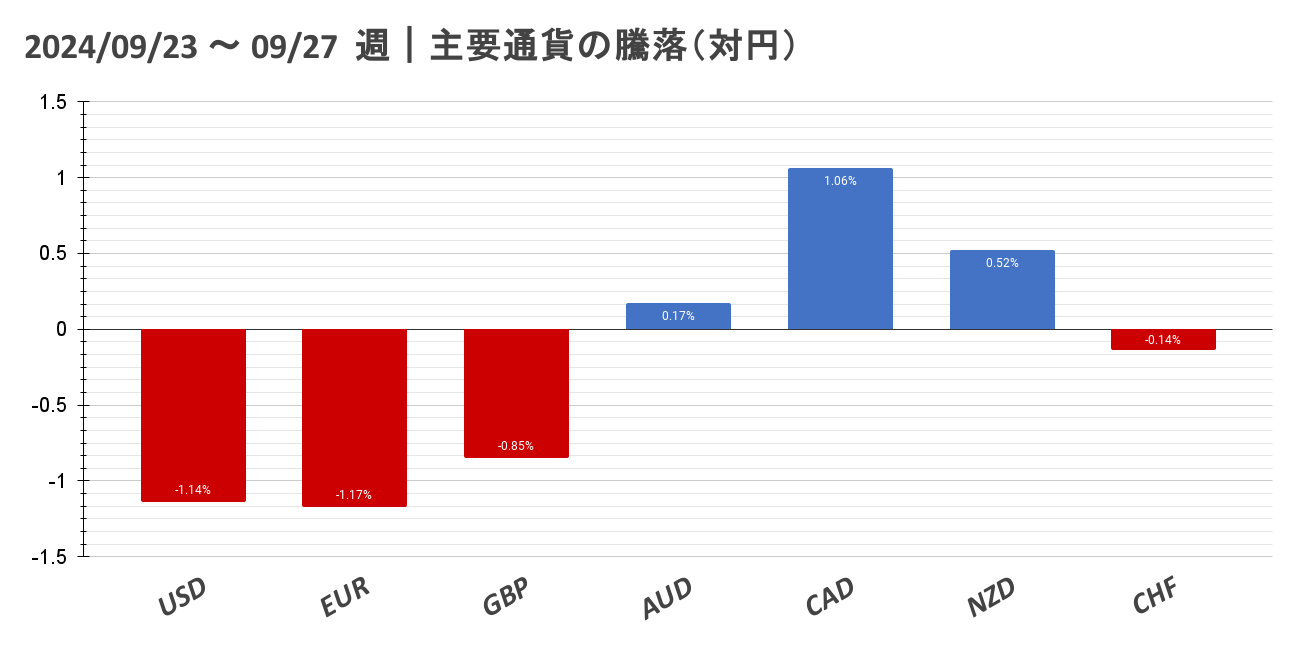

2024/9/16~週は、JPY・CHF(リスクオフ時に買われる通貨)以外は総じて買い局面となりました。

つまり相場はリスクオンの局面と考えることができます。

また『対日本円:騰落率』のデータを見る限りでも、主要通貨に対して日本円は圧倒的に売られる1週間となりました。

今週は日本勢が祝日(休場)からのスタートなり、目立った指標は多くはありません、RBA政策金利・自民党総裁選・PCEデフレーターに注目です。

2024年9月9日~9月13日

①(月)ドル高

- 雇用統計の巻き戻し

- 雇用統計の下落からの巻き戻し

- 日経平均株価の上昇による連れ高

②(火)ポンド高

- 経済指標

- 雇用者数:予想11.5万人 結果26.5万人(前回9.7万人)

- 失業率:予想4.1% 結果4.1%(前回4.2%)

- 平均賃金:予想5.1% 結果5.1%(前回5.4%)

③(火)円高

- 日経平均下落&米長期金利低下

- 日経平均株価が下落

- 米長期金利低下による下落

- ドル円は一時142.200円まで下落

④(火)原油安

- OPEC世界需要見通し

- 原油の需要見通しを下方修正

- 原油先物が68ドルから65ドルまで下落

⑤(水)円高・ドル安

- 中川日銀審議委員発言&大統領選挙討論会

- 中川氏:見通しが実現していけば緩和度合いを調整していく

- トランプ氏劣勢からのドル売り

- ドル円140.723円まで下落

⑥(水)ドル高

- 経済指標

- 米CPI前月比:予想+0.2% 結果+0.2%(前回+0.2%)

- 米CPI前年比:予想+2.6% 結果+2.5%(前回+2.9%)

- 米CPIコア・前月比:予想+0.2% 結果+0.3%(前回+0.2%)

- 米CPIコア・前年比:予想+3.2% 結果+3.2% (前回+3.2%)

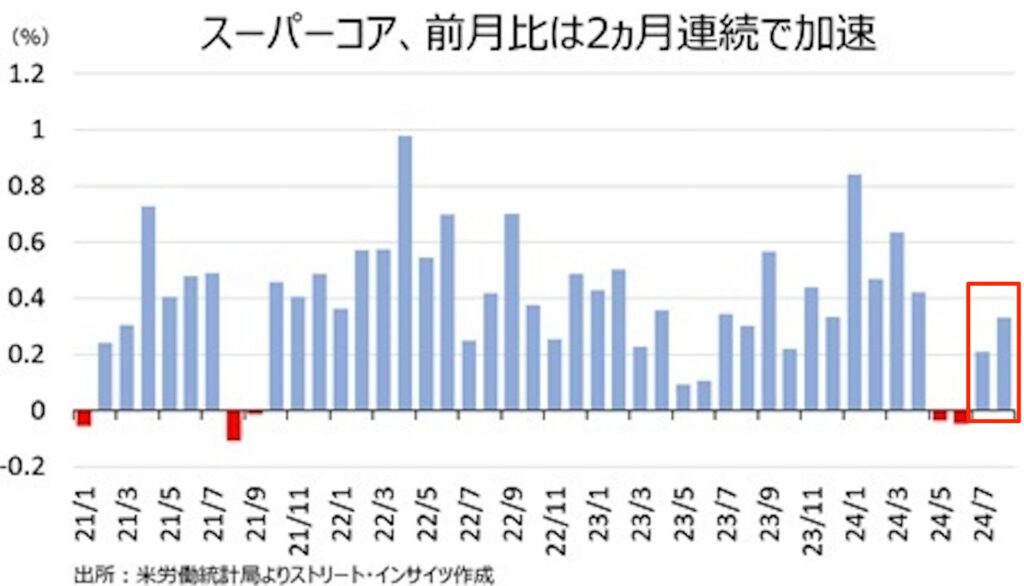

- 米CPIスーパーコア(前月比):結果0.327%(前回0.205%)

- 米CPIスーパーコア(前年比):結果4.453%(前回4.468%)

- ドル円は142.532円まで上昇

⑦(木)円高

- 田村日銀審議委員

- 中立金利は最低でも1%程度

- 具体的な数字を発言

- ドル円は一時142.265円まで下落

⑧(木)欧州通貨高

- ECB政策金利

- 結果:0.25%利下げ

- 市場予想通りの結果

- ECB見通し「GDPは下方修正」で「コアインフレは上方修正」

- ドル安の日だったのでドルストが上昇

⑨(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想23.0万件 結果23.0万件(前回22.7万件→22.8万件)

- PPI前月比:予想+0.1% 結果+0.2%(前回+0.1%→±0.0%)

- PPI前年比:予想+1.8% 結果+1.7%(前回+2.2%→+2.1%)

- PPIコア・前月比:予想+0.2% 結果+0.3%(前回±0.0%→-0.2%)

- PPIコア・前年比:予想+2.5% 結果+2.4% (前回+2.4%→+2.3%)

- モノの価格が落ちてサービス価格が上昇

⑩(金)ドル安

- ニック記者の記事

- 25bp利下げ、50bp利下げを迷っている

- FRBが迷っている状態

- CPIの結果で25bpと思っていた参加者が50bpの可能性も見てきた

- 今年最安値を更新

⑪(金)ドル高

- 経済指標

- ミシガン大学消費者信頼感指数:予想68.5 結果69.0(前回67.9)

- 1年先インフレ期待:予想+2.8% 結果+2.7%(前回+2.8%)

- 5年先インフレ期待:予想+3.0% 結果+3.1%(前回+3.0%)

週前半は日経平均株価の動きや日銀関係者の発言により振らされる動きとなり、米CPI以降は経済指標に振らされる動きが入りボラティリティが拡大します。

(ドル円)140.698円と年初来安値を更新しましたが、一服感もあり底堅く推移しておりました。

しかし金曜日の「ニック記者の記事」の影響により、140.273円付近まで下落することになりました。

ドル円の値幅は、3.5円(350pips)の値幅となり、週末は140円台後半で引けています。

今回のメイントピックスである「米CPI(消費者物価指数)&ニック記者の記事」についてまとめます。

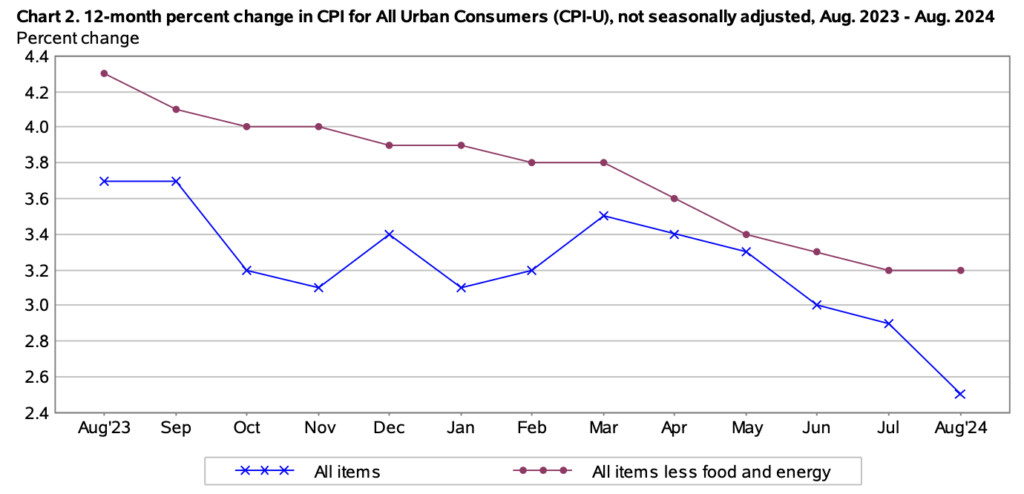

米CPI(消費者物価指数)

【米CPI(消費者物価指数)】

- 前月比:予想+0.2% 結果+0.2%(前回+0.2%)

- 前年比:予想+2.6% 結果+2.5%(前回+2.9%)

- コア・前月比:予想+0.2% 結果+0.3%(前回+0.2%)

- コア・前年比:予想+3.2% 結果+3.2% (前回+3.2%)

- スーパーコア(前月比):結果0.327%(前回0.205%)

- スーパーコア(前年比):結果4.453%(前回4.468%)

米CPI、コア指数が予想外に伸び加速-大幅利下げの可能性低下

https://www.bloomberg.co.jp/news/articles/2024-09-11/SJNEVZDWLU6800

総合指数は、かなり低下しています。

この要因は原油安による下落となりますが、コアの前月比は上昇している状態。

そして注目度が高い住居費を除いた「スーパーコア」は、前月比2ヶ月連続加速していることからインフレが上昇しているとマーケットが判断し、ドル買い方面に動いたということになります。

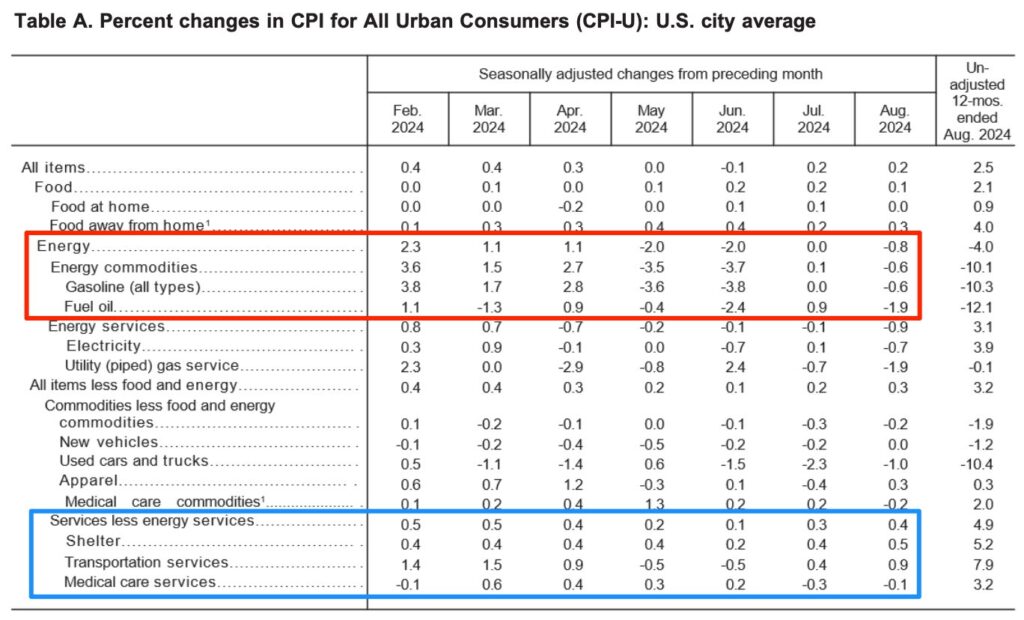

米CPI|内訳

(赤枠)エネルギーセクターは落ち込んでいる状況です。

(青枠)コアの中でも重要な「家賃(Shelter)」は、むしろ上がっている状態ということで、コアの前月比が上昇した要因へと繋がります。

この影響で今週18日FOMCにて「0.25%利下げか?0.5%利下げか?」という論争では、

- 「0.25%利下げ」に軍配が上がる

- 「0.5%利下げ」観測は後退

ドル円は一時142.532円まで上昇することになったという事になります。

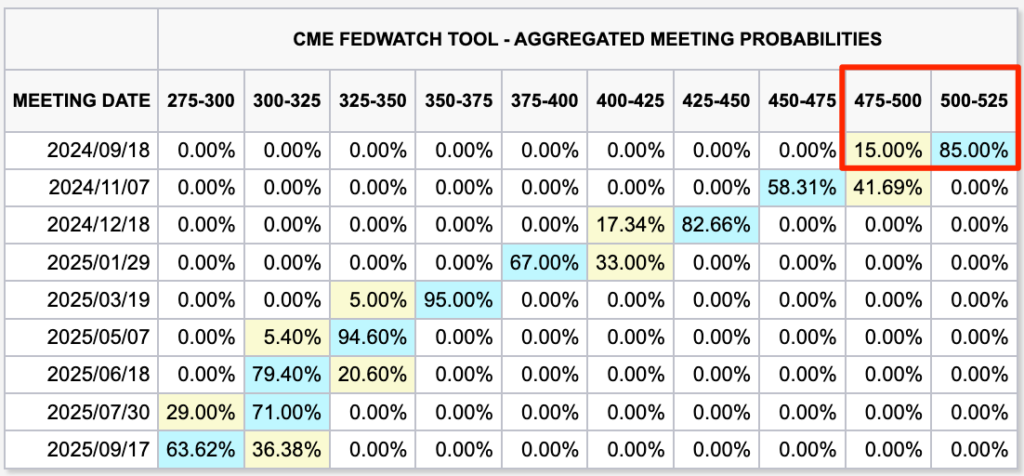

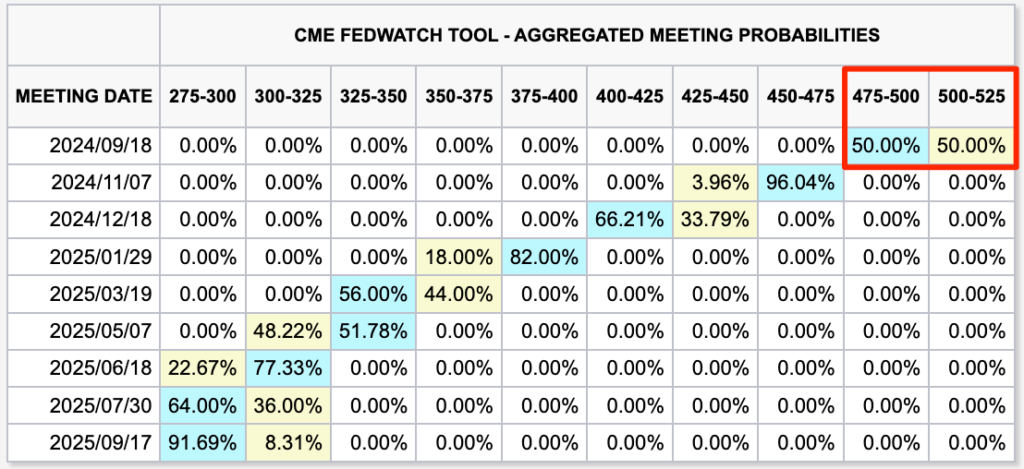

ではCPI発表直後と現在のFedWatchの動きを見てみましょう。

FedWatch

<発表直後>

<現在>

現在は「25bp利下げ・50bp利下げ」が50%づつとなり、半分に割れている状態です。

上記のように変化した要因は以下の記事の影響となります。

ニック記者の記事内容

<FRBの利下げジレンマ「大きく始めるか小さく始めるか」>

https://jp.wsj.com/articles/the-feds-rate-cut-dilemma-start-big-or-small-eeebb539

ニックというFedウォッチャーが書いている記事になりますが、50bp利下げの可能性が残っているとして記載されています。

ニック記者が注目されている理由は、これまでのFRBの動きを当てているからになります。

(FRBメンバーより情報がリークされているかは不明)

記憶に新しいのは2022年FOMCについて、「年末にかけて利上げペースを鈍化させる議論も行われる」と発信し、見事数字を当てたことで一躍有名になりました。

現在はブラックアウト期間(FRBメンバーが金融政策について語れない時期)の為、その代わりではないですがニック記者が何か重要な発言をするかもしれないということで、世界中からXやWSJの記事が注目されています。

ニック記者のX(旧Twitter)

まとめ

.png)

.png)

(対ドルにて)

2024/9/9~週は、米重要指標である『CPI・PPI』がありましたが日本円以外では目立った動きはありませんでした。

今週の米・日・英の中銀による発表に注目が集まります。

週末に報道されたニック記者の内容により、ドル円は年初来最安値を更新しており、先週同様に結果的に米利下げ割合が50:50で割れている状況です。

対日本円では、前週同様に全主要通貨が均等に売られており、今週の日銀(BOJ)に注目です。

2024年9月2日~9月6日

①(月)ドル高

- 日経225上昇

- ドル円は一時147円突破

- レーバーデーの祝日(米国)

②(月)欧州通貨高

- 経済指標

- 仏製造業PMI【改定値】:予想42.1 結果43.9(前回42.1)

- 独製造業PMI【改定値】】:予想42.1 結果42.4(前回42.1)

- 欧製造業PMI【改定値】】:予想45.6 結果45.8(前回45.6)

- 英製造業PMI【改定値】】:予想52.5 結果52.5(前回52.5)

- 改定値が強い数字となった

③(火)円高

- 植田日銀総裁が諮問会議に資料提出

- 「経済・物価見通し実現なら利上げ継続」

- 「国会の閉会中審査」の内容と一緒

- ドル円は一時145.616円まで下落

④(火)ドル安

- 経済指標

- 米製造業PMI【改定値】:予想48.1 結果47.9(前回48.0)

- ISM製造業景況指数:予想47.5 結果47.2(前回46.8)

- ドル円は一時145.100円付近まで下落

⑤(火)米株安

- 「NVIDIA」反トラスト法(独占禁止)巡る報道

- 一時-9.53%下落

- 時価総額「2789億ドル(40兆円)」が消失

- ナスダック(-3.26%)&SP500(-2.12%)下落

⑥(水)ドル安

- 経済指標

- JOLTS:予想8100千件 結果7673千件(前回8184千件→7910千件)

- 結果は求人数が減少し、前月分も下方修正

- ドル円は78pipsの下落

- 一瞬「順イールド」に戻る

⑦(水)カナダドル安

- BOC政策金利&声明発表

- 結果:25bp利下げ(425bp)

- インフレ率が再燃することのリスク

- インフレが急激に落ち込む

- 上記両面を考えている

- マーケットは年内会合すべて利下げ予想

⑧(木)ドル安→ドル高

- 経済指標

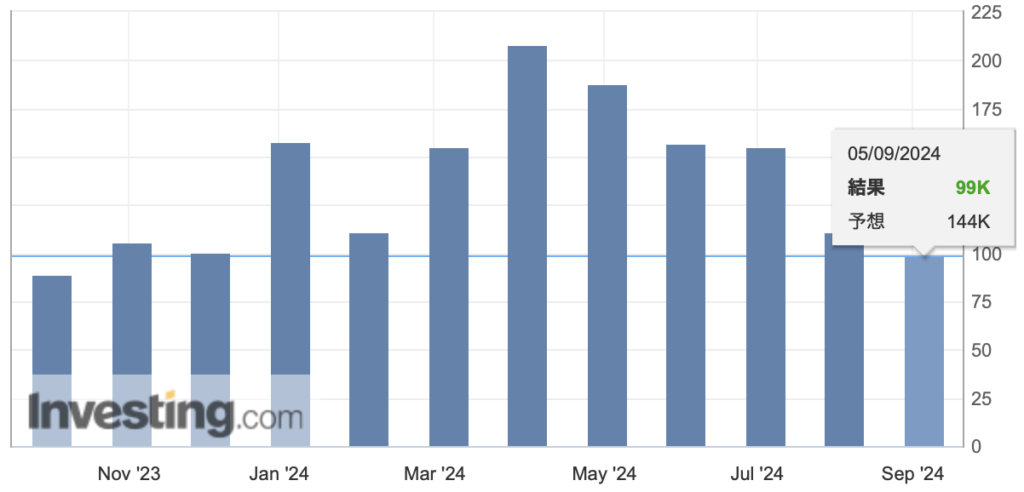

- ADP雇用統計:予想14.7万人 結果9.9万人(前回12.2万人→11.1万人)

- 米新規失業保険申請件数:予想— 結果22.7万件(前回23.1万件→23.2万件)

- 第2四半期非農業部門労働生産性【改定値】:予想2.4%結果2.5%(前回2.3%)

- 単位労働費用【改定値】:予想0.9%結果0.4%(前回0.9%)

- 米非製造業PMI【改定値】:予想55.2結果55.7(前回55.2)

- ADPは悪化していたものの、他の結果が強かったので「往って来い相場」

⑨(木)ドル高→ドル安

- 経済指標

- ISM非製造業景況指数:予想50.9 結果51.5(前回51.4)

- ドル円は1円(100pips)以上の上昇

- (雇用)の落ち込みなどが確認できると始値あたりの143.300円付近まで下落

- 「雇用統計」待ちの相場

⑩(金)ドル高→ドル安

- 経済指標

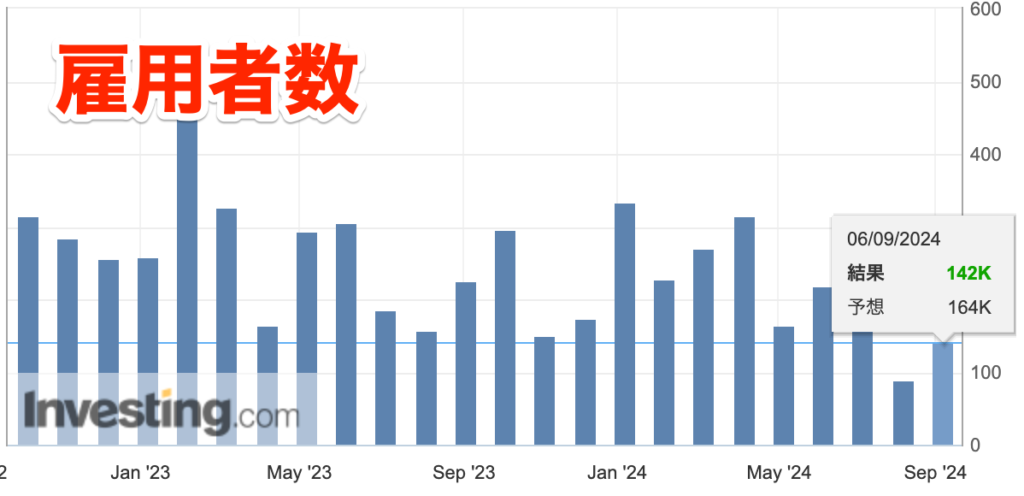

- 雇用統計(雇用者数):予想16.5万人 結果14.2万人(前回11.4万人→8.9万人)

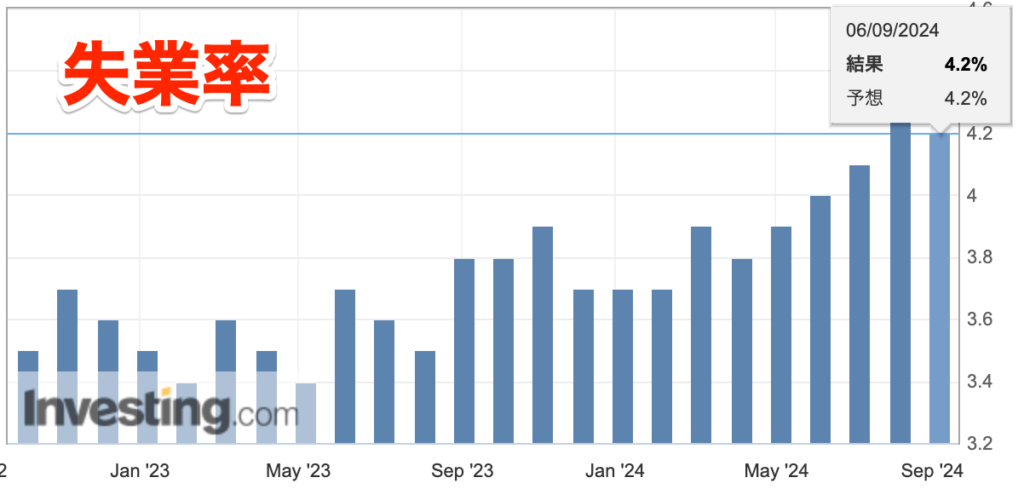

- 失業率:予想4.2% 結果4.2%(前回4.3%)

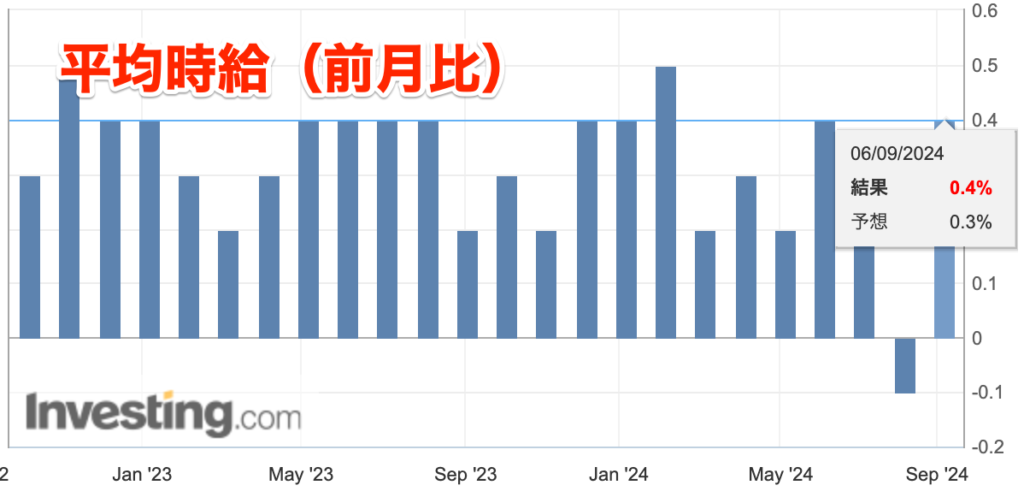

- 平均時給(前月比):予想0.3% 結果0.4%(前回0.2%)

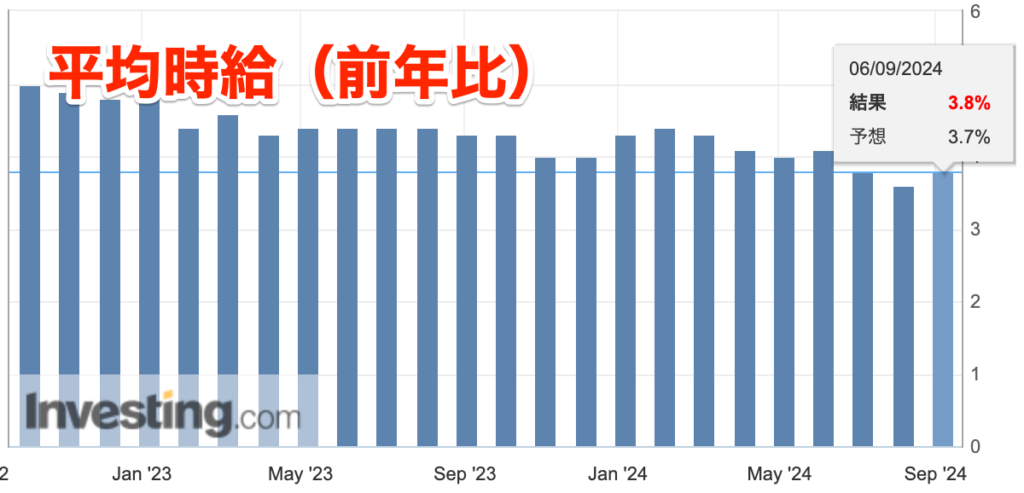

- 平均時給(前年比):予想3.7% 結果3.8%(前回3.6%)

- 瞬間ドル高になるがドル安へ

- 雇用者数にフォーカスか?!

⑪(金)ドル安

- 要人発言(ウォラーFRB理事)

- 大幅利下げの可能性に対して「オープンマインド」

- リスクバランスは2大責務の雇用側にシフトしている

- これに応じた政策調整が必要

- 発言内容はハト派

- 25bp?50bp?どちらの利下げか焦点

米国1週目の重要経済指標が発表され、乱高下することになります。

経済指標の結果は良かったり悪かったりとマチマチでしたが、FRBが掲げる「雇用の最大化」に対して目線が変わってきている事が露骨に出た1週間でした。

(ドル円)月曜日の買い戻し以降大きく崩れ、5.4円(543pips)の値幅となり142円台前半を推移することになります。

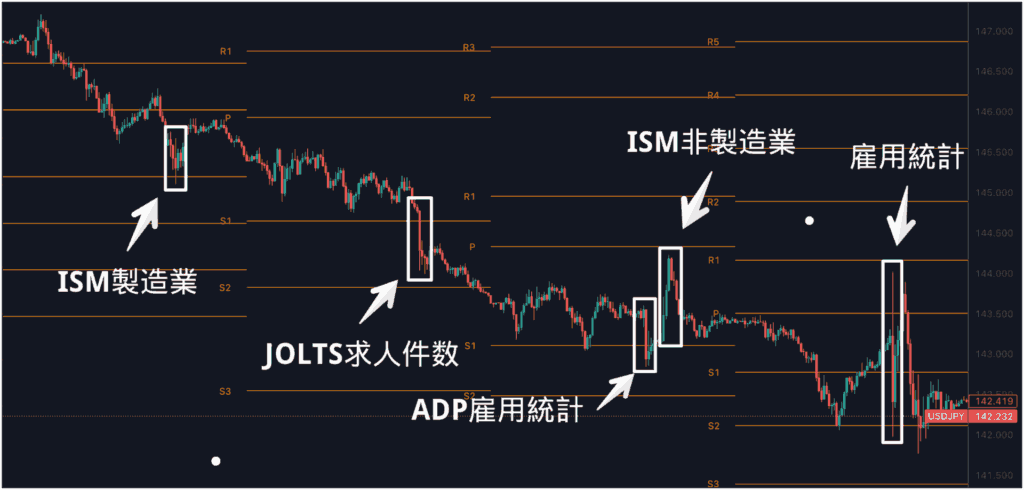

今回のメイントピックスである1週間の「米経済指標」についてまとめます。

米経済指標

- ISM製造業景況指数

- JOLTS求人

- ADP雇用統計

- ISM非製造業景況指数

- 米雇用統計

上記は1週目に必ず発表される米国の経済指標となります。

以前の週報でも掲載している通り、FRBは前回のFOMC以降、「インフレ」だけではなく「雇用」にも注目をしています。(8/12〜16の週報参考)

そして来週に控えたFOMCを前に、マーケットは「リスクバランス2大責務(インフレ・雇用)」の雇用に注意をしている動き方でした。

各指標の「雇用」項目が悪化していると、メインの結果が良くて一時的にドル高で反応するも、結果的にドル安になる傾向が見られたり、その逆パターンの傾向もありました。

(現在)ドル安の流れは継続、クロス円も重い展開が続きそうな印象です。

それでは各指標結果とドル円の動きについて掲載します。

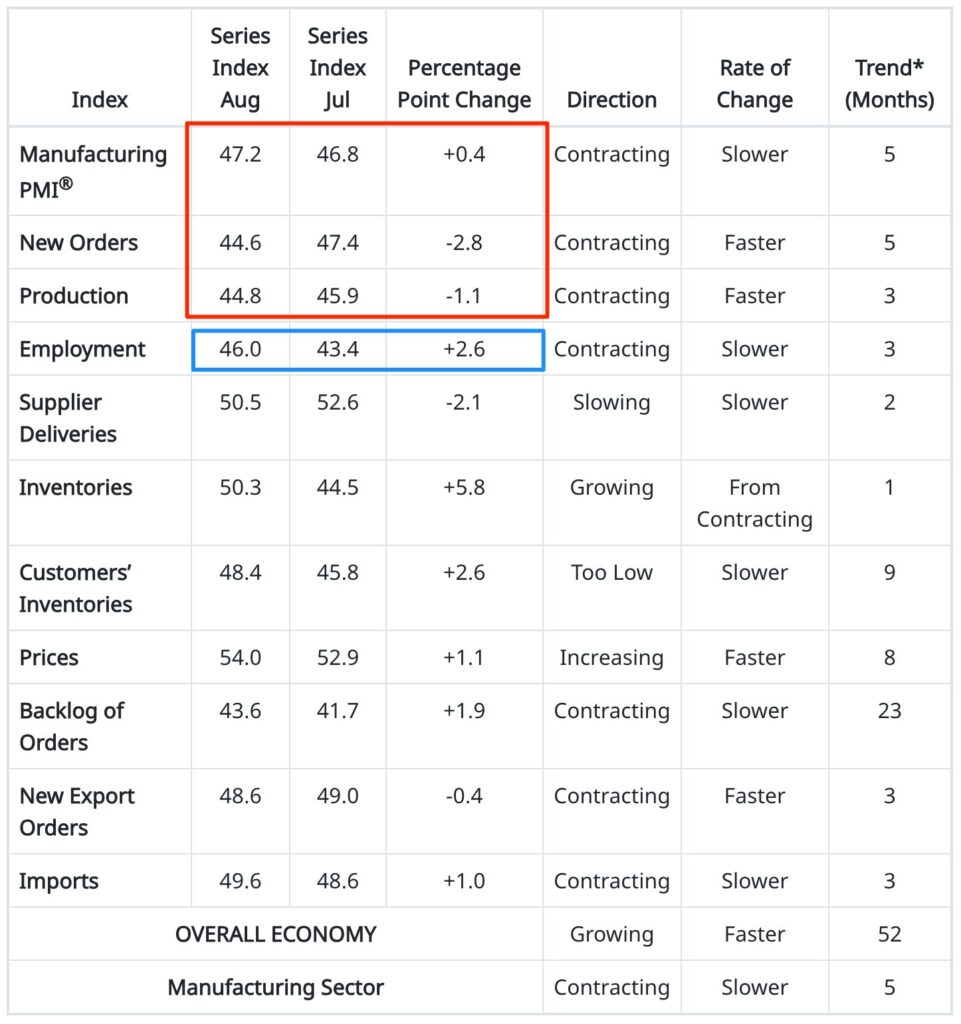

▼ISM製造業景況指数

- ISM製造業景況指数:予想47.5 結果47.2(前回46.8)

- (赤枠)メインの数字は悪化

- (青枠)雇用の数字は改善

- ドル円下落(60pips)→ドル円上昇(71pips)

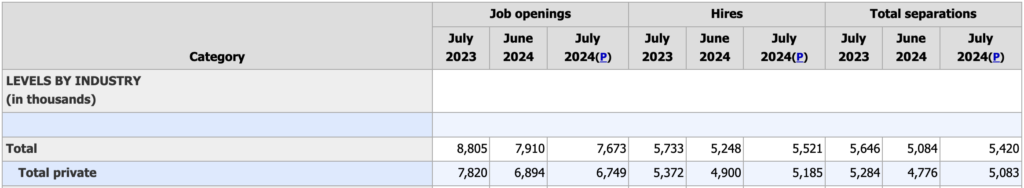

▼JOLTS求人

- JOLTS求人:予想8100千件 結果7673千件(前回8184千件→7910千件)

- 求人数が大幅に減少

- ドル円下落(78pips)

▼ADP雇用統計

- ADP雇用統計:予想14.7万人 結果9.9万人(前回12.2万人→11.1万人)

- 今月分も悪化し、前月分も下方修正

- ドル円下落(71pips)

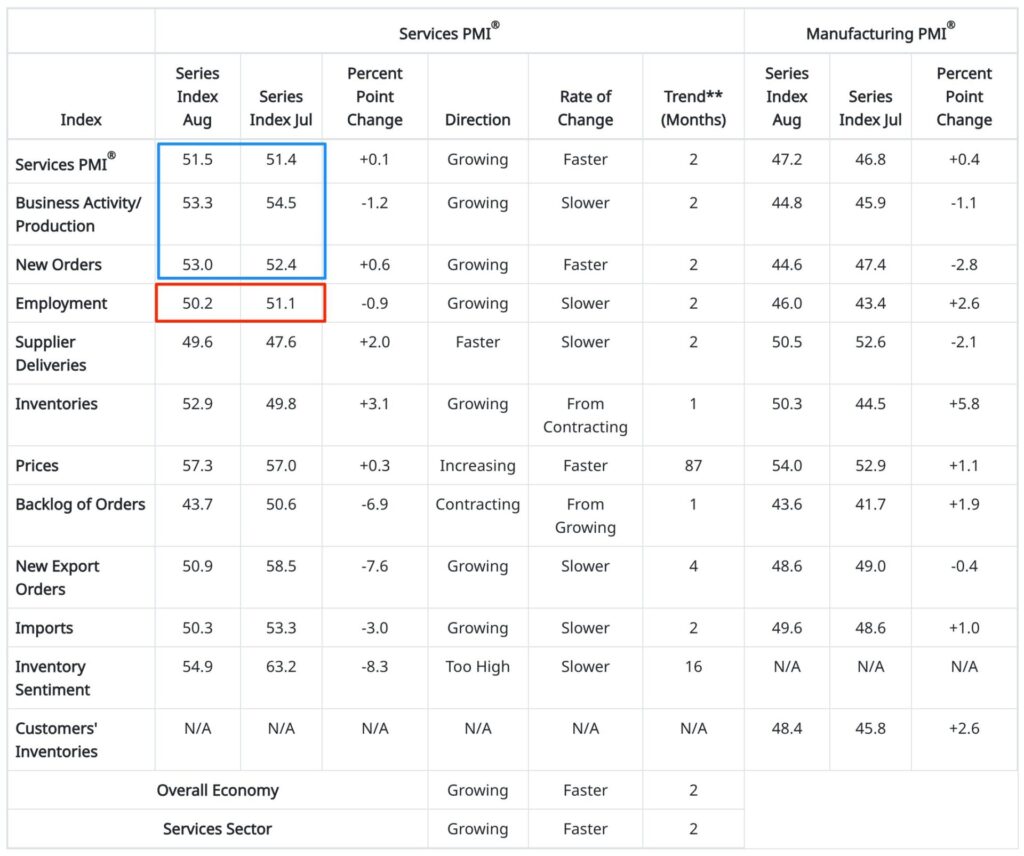

▼ISM非製造業景況指数

- ISM非製造業景況指数:予想50.9結果51.5(前回51.4)

- (青枠)メインは強い数字

- (赤枠)雇用(Employment)は悪化

- ドル円上昇(100pips)→ドル円下落(78pips)

▼米雇用統計

- 雇用統計(雇用者数):予想16.5万人 結果14.2万人(前回11.4万人→8.9万人)

- 失業率:予想4.2% 結果4.2%(前回4.3%)

- 平均時給(前月比):予想0.3% 結果0.4%(前回0.2%)

- 平均時給(前年比):予想3.7% 結果3.8%(前回3.6%)

- 失業率、平均時給の結果はドル高要因

- 雇用者数・・・予想を下回り、前月分は下方修正

- ドル円上昇(80pips)→ドル円下落(200pips)

まとめ

(対ドルにて)2024/9/2~週は、前週のドルの買い戻し(調整)から一転、日本円・スイスフランに対して特に弱い1週間となりました。

第1週目は米国の重要指標が並び、その結果に振らされる形となりました。

2024/9/18にFOMCを控え、マーケットの利下げ予想は【25bpまたは50bp】にいまだに割れている現状で迷っている状況がうかがえます。

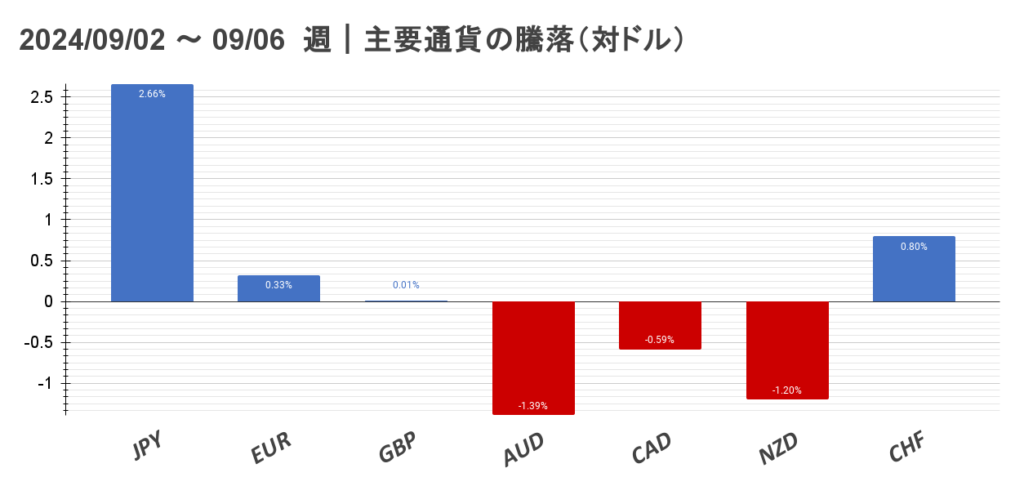

また上位より日本円(+2.66%)・スイスフラン(+0.80%)となり、最下位はAUD(▲1.39%)となり、低金利通貨が買われ資産国通貨が売られるリスクオフの局面となりました。

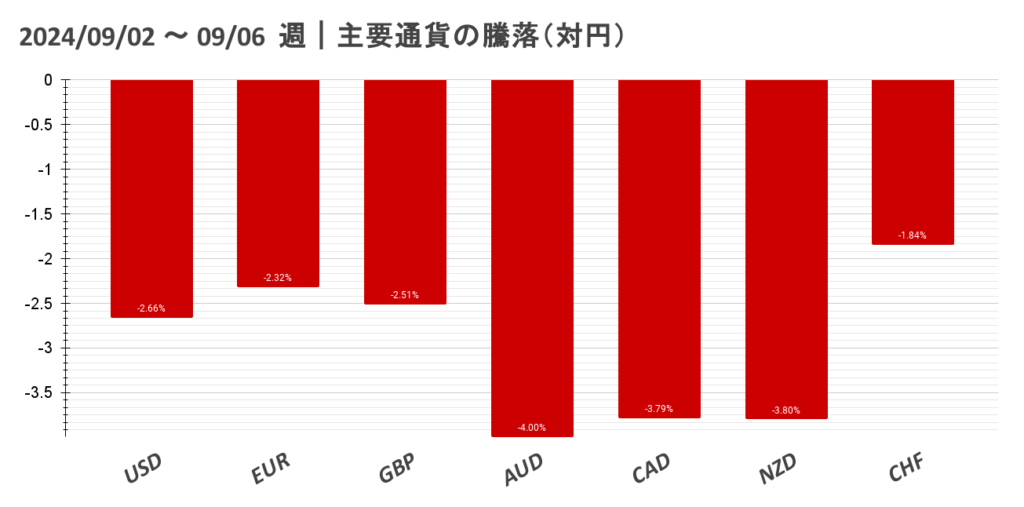

対日本円では全主要通貨(特に資産国通貨)が売られ、主要国の株価も下落となりリスクオフに振れた1週間だったと考える事ができます。