本記事では、2024年12月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

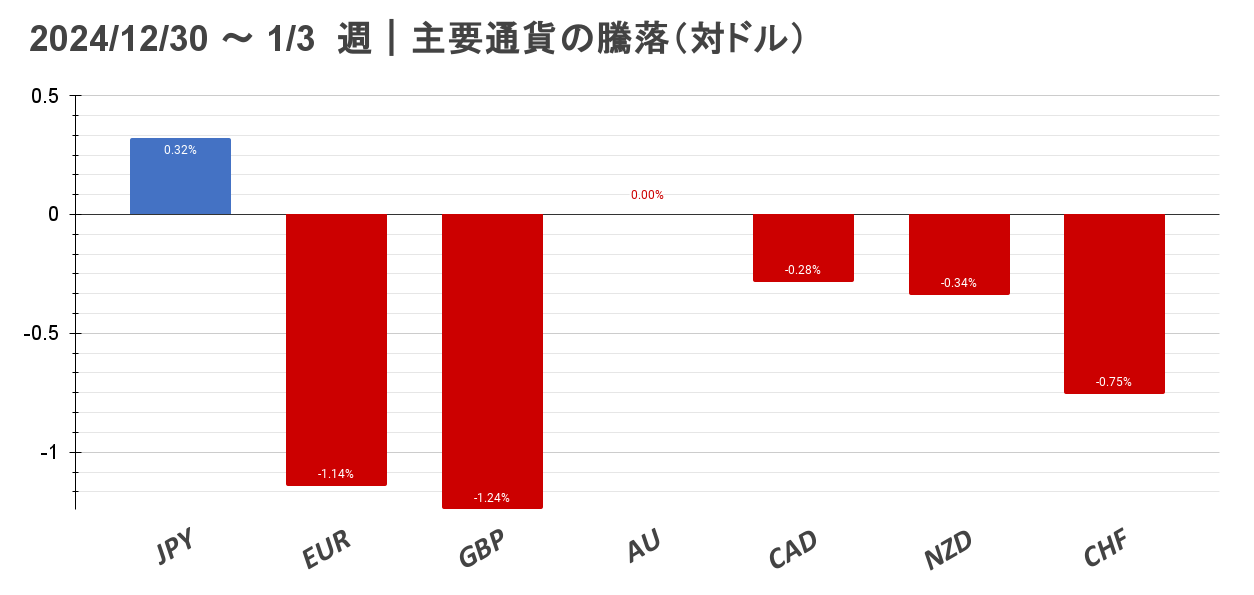

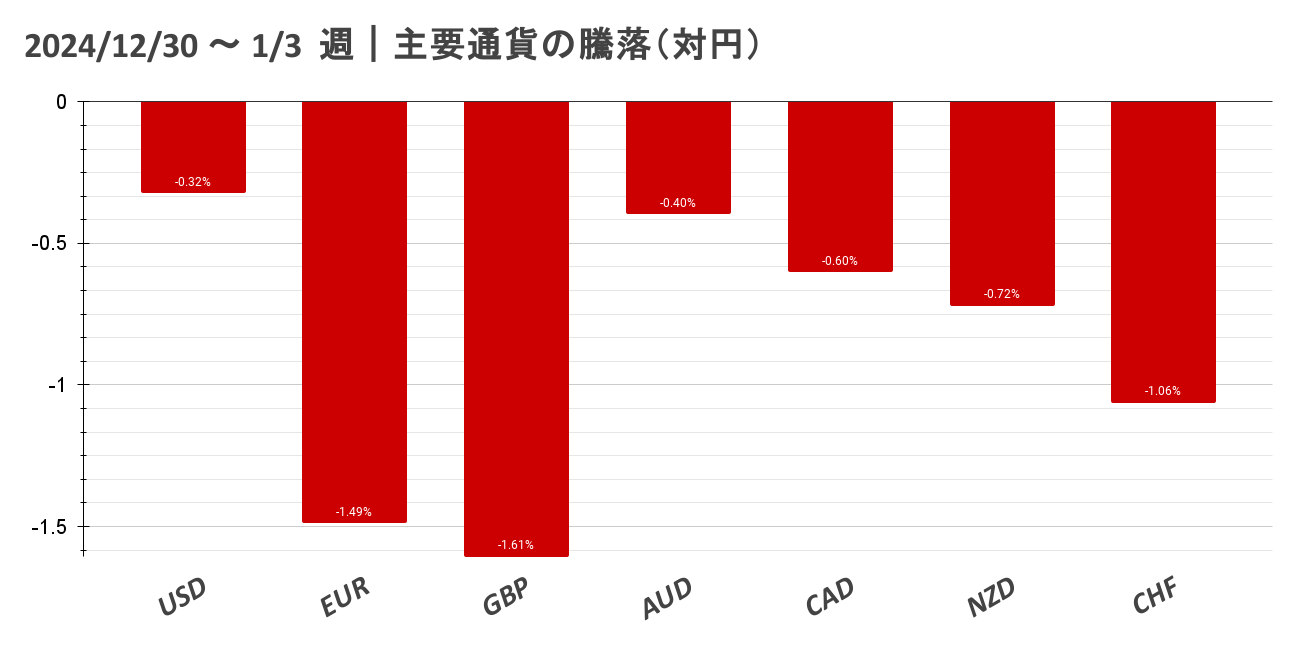

2024年12月30日~2025年1月3日

①(月)円高

- リスクオフ

- 米株式市場がオープン前に先物ベースで下落

- オープン後も下落すると株安

- 債券利回り低下

- 円高の流れとなり一時156.670円まで下落

②(火)ドル高

- 米長期金利が上昇

- 前日のドル高を埋める動き

- テクニカル的な動き

③(水)祝日

- 休場

- 1月1日は世界的に休場

④(木)欧州通貨安

- 次期トランプ大統領の影響

- 関税で打撃

- ドイツやフランスなど欧州内の経済大国での政治的不透明感

- さまざまな要素が重なりユーロ安

⑤(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想22.2万件 結果21.1万件(前回21.9万件→22.0万件)

- 米製造業PMI【改定値】:予想48.3 結果49.4(前回48.3)

- 157.838円まで上昇

⑥(金)ドル高

- 経済指標

- ISM製造業景況指数:予想48.4 結果49.3(前回48.4)

- 金曜日はそこまで相場は動かず

前週の為替市場は年末年始ということもあり、ボラティリティは落ち着いていました。

ドル円の値幅は約2円(200pips)となり、157円台を推移する乗せる動きを見せたレンジ状態ですが、ユーロなどが大きく売られている状況です。

メイントピックスである、「欧州通貨の下落要因」についてまとめます。

欧州通貨の下落要因

欧州通貨が売られている原因は以下と考えています。

- 輸出依存度の高い欧州経済が、次期トランプ政権が導入すると見込まれる関税で打撃を受けるとの懸念

- ECBが米金融当局より積極的な利下げを行うとの予想

- ドイツやフランスなど欧州内の経済大国での政治的不透明感

トランプ政権の思惑がかなり影響している状況だと言える事、米国との金利差や経済不安も後押しされている状況なので、トランプ氏が就任するまで思惑で売られていく可能性も考えられます。

そしてポンドの場合は以下と考察しています。

- 英国が労働党に政権交代してからの低成長ぶりがBOEの大幅利下げの見通しが強まっている状況

- 英製造業PMI自体も3ヶ月連続で縮小

ユーロドルはドル高ということもあり、再度パリティ割れ(1.00000割れ)が意識されてきそうな勢いで下落している状態ですが、欧州経済も含めユーロやポンドの現状は上記が影響しているので把握しておきましょう。

まとめ

2024/12/30~週は、ドル買い・円買いが進んだ週となりました。

新規材料がないなか、特に年明け以降は欧州通貨安、景気の減速感が強く、その見通しから欧州通貨の売りが先行しています。

今週は米重要指標が並びますので、慎重に見極めたいところです。

2024年12月23日~12月27日

①(月)ポンド安

- 経済指標

- 第3四半期GDP前年比:予想+0.1% 結果±0.0%(前回+0.1%)

- 第3四半期GDP前期比:予想+1.0% 結果+0.9%(前回+1.0%)

- 瞬間的なポンド安で終わる

②(月)ドル高

- 米長期金利が上昇

- 経済指標は弱かった

- 反対の動きをしている状況

- ドル円は157.257円の高値をつけている状況

③(火)米株高

- クリスマスラリー

- あくまでアノマリー的な要素

- 12月は節税対策による株売り等が指摘

- クリスマスを過ぎた頃から節税対策売りも一巡

- 買い戻しが入ることで株価が上昇しやすいともいわれてる

- S&P500:1.10%上昇

- NYダウ:0.91%上昇

- NASDAQ:1.35%上昇

④(水)祝日

- クリスマス休暇

⑤(木)欧州通貨

- ボクシング・デー

- 欧州勢が入ってこない状況

- レンジの動き

⑥(木)ドル高

- 経済指標

- ドル円が158円突破/li>

- 新規失業保険申請件数:予想22.3万件 結果21.9万件(前回22.0万件)/li>

- 強い数字でドル買い/li>

- 懸念点でいえば継続受給者数が増加/li>

- 雇用状況はよくないか?

⑦(金)円高

- 東京都区部消費者物価指数&【除生鮮】

- 予想+2.9% 結果+3.0%(前回+2.6%)

- 予想+2.5% 結果+2.4%(前回+2.2%)

- 瞬間的に円高

⑧(金)円高

- 要人発言

- 加藤財務相

- 為替、足もとでは一方的また急激な動きもみられる

- 為替はファンダメンタルズを反映し安定推移が重要

- 為替動向を憂慮しており、行き過ぎた動きには適切対応

- 投機的な動向も含め為替市場の動向を憂慮

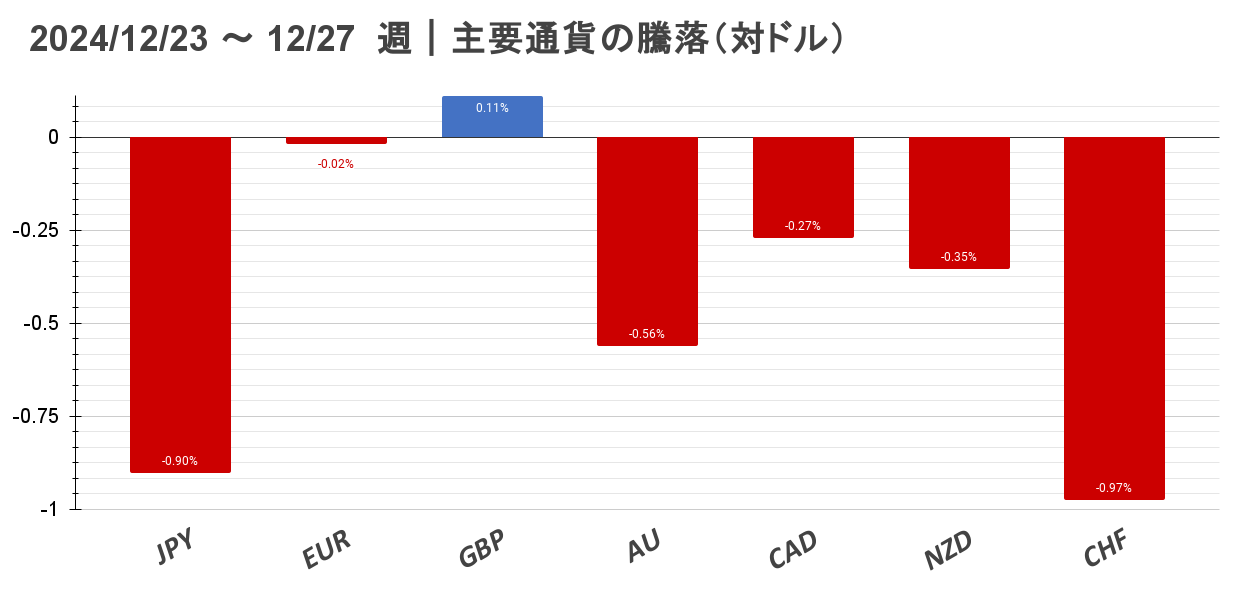

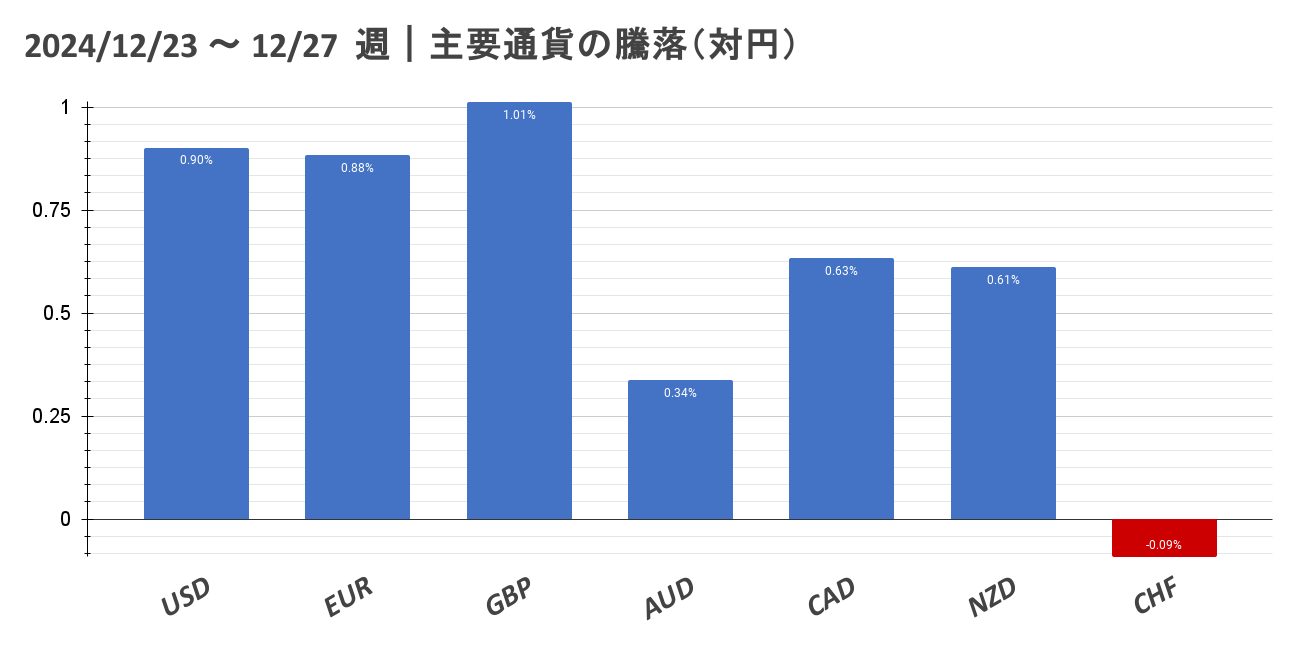

当該週は、クリスマスと世界的に祝日の週ということもあり、相場のボラティリティは落ち着いていました。

ドル円の値幅は約1.75円(175pips)となり、158円台を乗せる動きを見せ、米金利に振らされる動きだったように思います。

メイントピックスである、「クリスマスラリー・掉尾(とうび)の一振」「日銀為替介入」についてまとめます。

クリスマスラリー・掉尾(とうび)の一振

目立った動きがなかった中で、24日は米株、そして26日は日経平均株価の上昇がありました。

アノマリー的な要素がありますが、「クリスマスラリー・掉尾(とうび)の一振」と言われています。

クリスマスラリーは米国株式市場のアノマリーのひとつで、「クリスマス後から新年の1月にかけて株価が上昇しやすい」現象を指します。

12月は節税対策による株売り等が指摘されますが、クリスマスを過ぎた頃から節税対策売りが一巡し、買い戻しが入ることで株価が上昇しやすいともいわれています。

日本では、「掉尾(とうび)の一振」という相場格言があり、これも年末に向けて株価が上昇しやすいというアノマリーのひとつと言われています。

「掉尾」は最後に勢いが盛んになることを意味し、捕まった魚が尾を盛んに振る様子が由来となります。

上記の影響があったのか、株価の上昇が目立った1週間となりました。

日銀為替介入に向けての動き

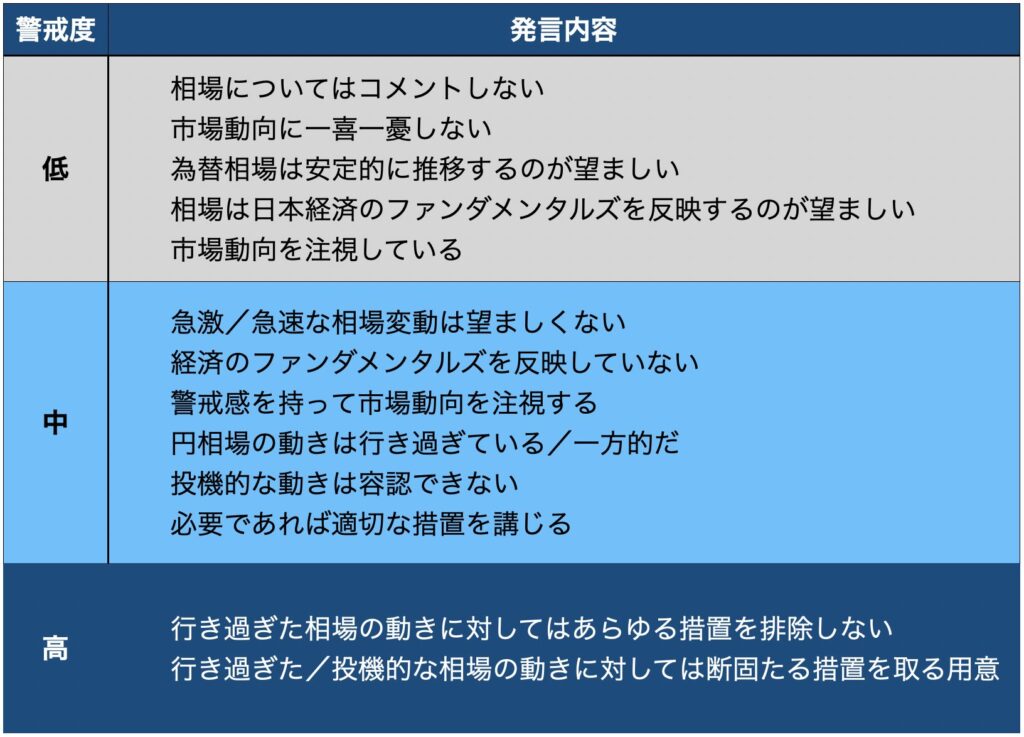

ドル円が158円台に乗せたということで、「為替介入」のワードが出てきています。

160円は一つの節目であり、あまりにも投機的に急激な上昇幅になると日本当局が「為替介入」を実行して、介入額にもよりますが瞬間的に3~5円程度の下落に繋がります。

そして断続的に行なうことで、約5〜8円ぐらいの下落に繋がります。(=円買い)

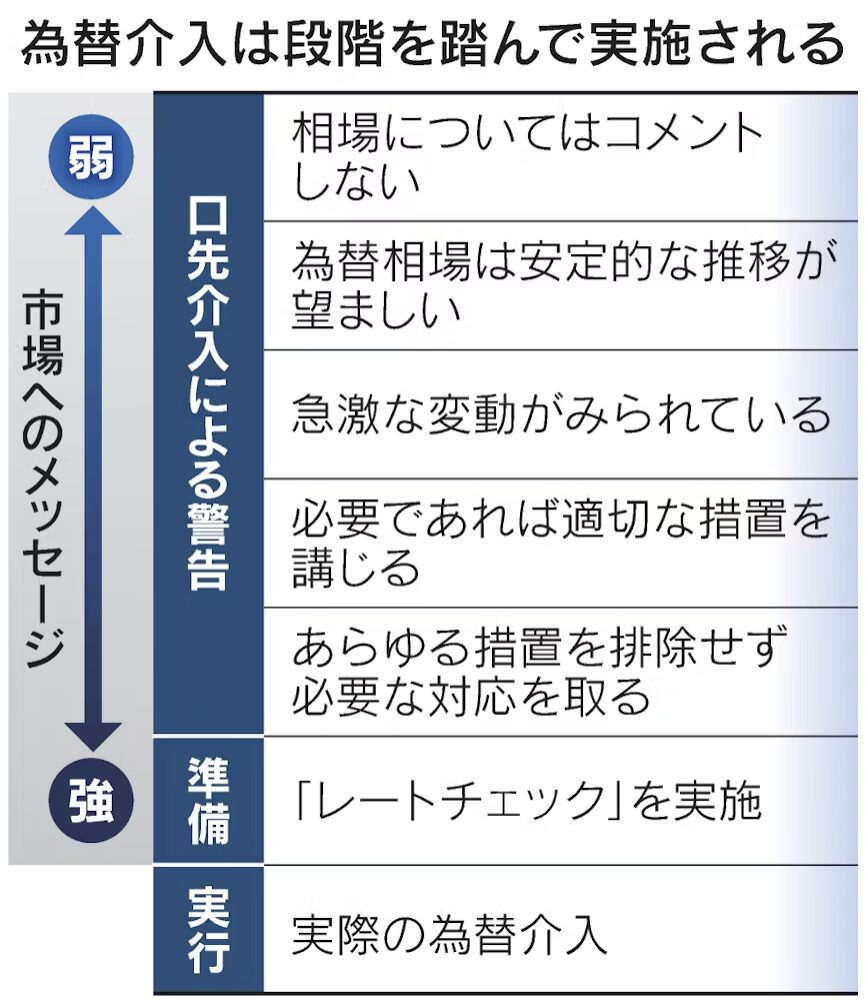

上記のような為替介入が行われるまでに、日本当局がどのような動きを見せるか?発言内容も含めてまとめていますのでご参考ください。

<当局の発言から見る為替介入に向けた発言内容>

<為替介入までの段階>

<円安阻止介入の2つの「条件」>

日本の通貨当局は、2022年以降これまで6回以上、円安阻止の米ドル売り・円買い介入に出動。

- 米ドル/円が120日MA(移動平均線)を5%以上上回る

- 前回の介入局面のピークを上回る(前回介入局面のピークは161円)

まとめ

2024/12/23~週は3週連続で、ドル買い・円売りが進んだ週となりました。

クリスマス休暇を週の半ばに迎えた為替市場の動きは、全般小幅にとどまりました。

年内の重要イベントは前週に終えており、追加材料はほぼなし、日銀植田総裁の経団連での講演も無風通過、年末を前に短期的なドル資金需要のみが市場を動かしています。

次週は年末年始の関係でほぼ休場となり、動きにくい展開が予想されます。

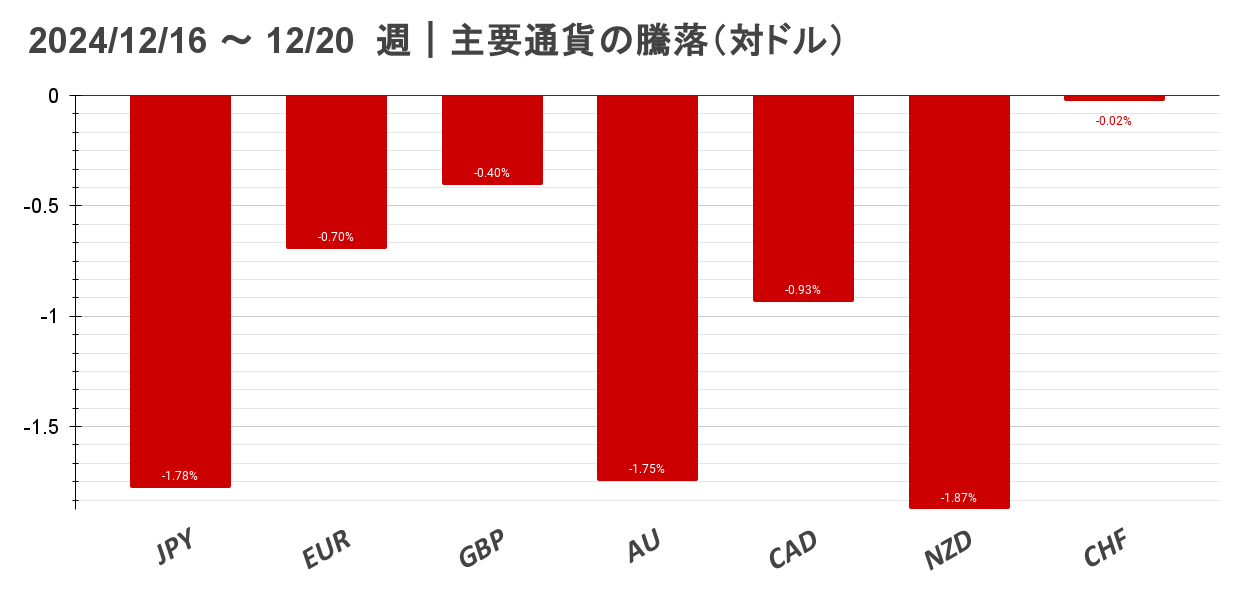

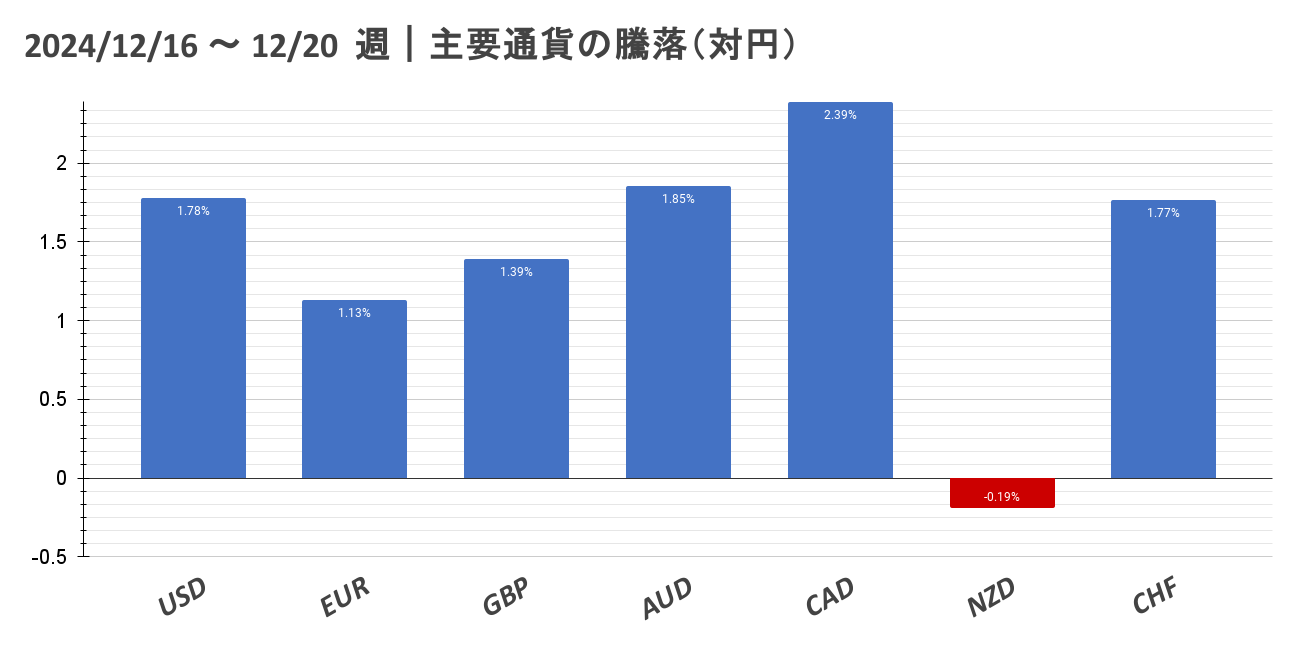

2024年12月16日~12月20日

①(月)ユーロ高

- 経済指標

- 仏製造業PMI:予想43.0 結果41.9(前回43.1)

- 仏非製造業PMI:予想46.7 結果48.2(前回46.9)

- 独製造業PMI:予想43.1 結果42.5(前回43.0)

- 独非製造業PMI:予想49.3 結果51.0(前回49.3)

- 欧造業PMI:予想45.3 結果45.2(前回45.2)

- 欧非製造業PMI:予想49.5結果51.4(前回49.5)

- 英製造業PMI:予想48.2 結果47.3(前回48.0)

- 英製造業PMI:予想51.0 結果51.4(前回50.8)

②(月)ドル高

- 経済指標&ニック発言

- 米製造業PMI:予想49.8 結果48.3(前回49.7)

- 米非製造業PMI:予想55.7 結果58.5(前回56.1)

- ニック:12月FOMCで025%の利下げになるだろう

- ニック:発言ではタカ派になる可能性もある

③(火)ポンド高

- 経済指標

- 失業率:結果4.6%(前回4.7%→4.6%)

- 失業保険申請件数:結果+0.03万件(前回+2.67万件)

- 雇用統計の強い数字が影響

④(火)レンジ

- FOMC前の閑散相場

- イベント前の閑散相場

- 静かな相場が続く

⑤(水)ポンド安

- 経済指標

- 英CPI前月比:予想+0.1% 結果+0.1%(前回+0.6%)

- 英CPI前年比:予想+2.6% 結果+2.6%(前回+2.3%)

- 英CPI前年比・コア:予想+3.6% 結果+3.5%(前回+3.3%)

- 英PPI前月比:予想+0.2% 結果+0.3%(前回±0.0%→-0.1%)

- 英PPI前年比:予想-0.6% 結果-0.6%(前回-0.8%→-0.9%)

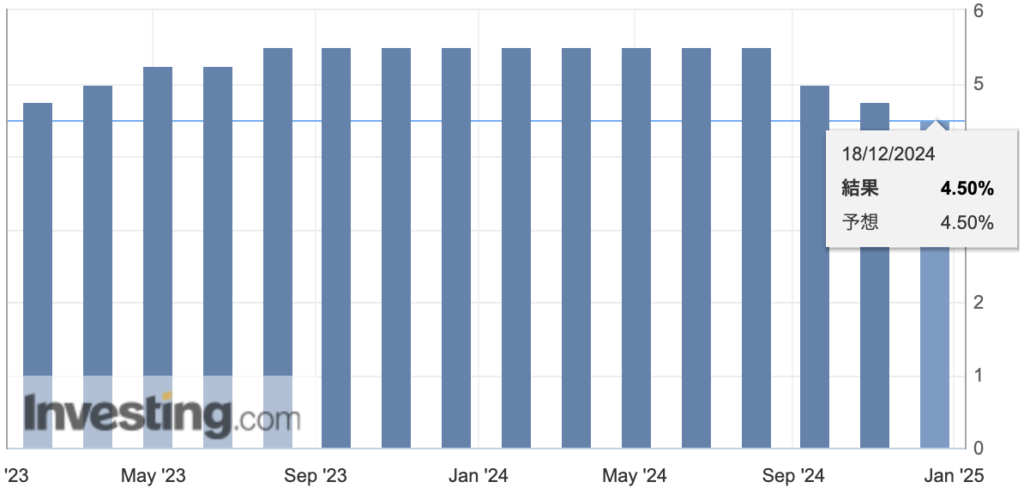

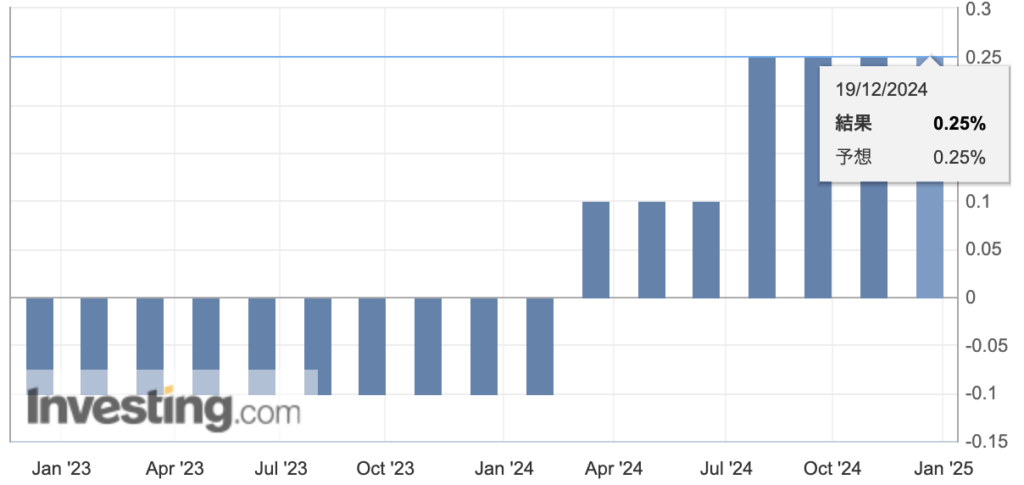

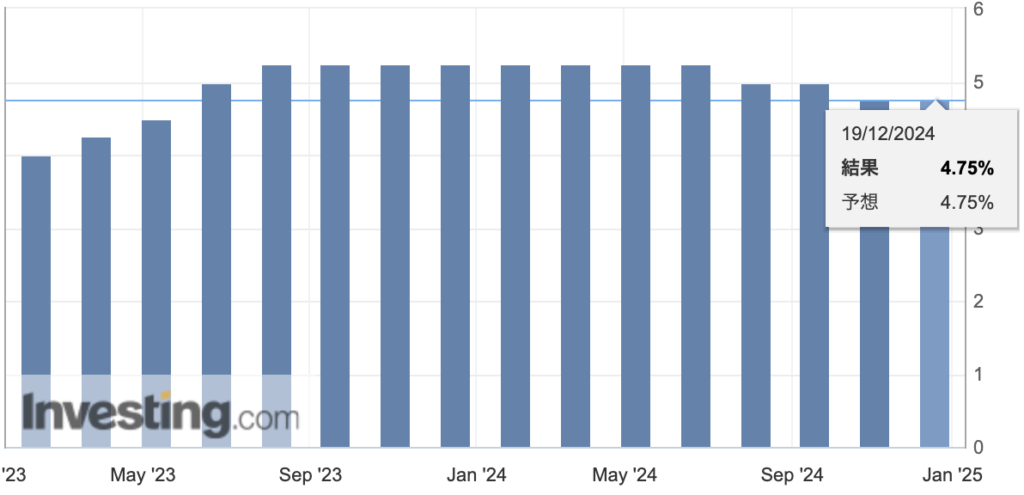

⑥(水)ドル高&株安

- FOMC

- 結果:25bp利下げ(450bp)

- ドットチャートの25年利下げ見通しが2回(4回から変更)

- ドットチャートの26年利下げ見通しの回数が2回(変更なし)

- 経済見通しで25年のPCEインフレは2.1→2.5%

- パウエル氏も意外にタカ派姿勢

- 緩和スタンスを少し中立方向に戻す

- 来年のトランプ政権の出方を見る

- 米株価は3指数揃って暴落

⑦(木)円安&株高

- 日銀会合&植田日銀総裁

- 結果:据え置き(25bp)

- 据え置き発表で「155.272円」

- 植田日銀総裁の発言が出た後に「157.130円」

- 利上げペース緩やかに(米株価が下落する限り利上げはしない方向か)

- 来年1月の利上げの可能性は薄く、3月利上げの可能性が浮上

- 利上げペース後退で日本株は上昇

⑧(木)ポンド安

- BOE政策金利&ベイリーBOE総裁

- 結果:据え置き(475bp)

- MPCは6対3で4.75%の据え置きを決定

- 3人が利下げに傾いているということもあり局内もハトに傾いている

- BOE総裁のコメントもハト派的

⑨(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想23.0万件 結果22.0万件(前回24.2万件)

- 米第3四半期GDP【確報値】:予想+2.8% 結果+3.1%(前回+2.8%)

- 個人消費【確報値】:予想+3.6% 結果+3.7%(前回+3.5%)

- 強い経済指標の結果によるドル高

⑩(金)円高

- 要人発言

- 口先介入

- 加藤財務相:行き過ぎた動きには適切な対応を取りたいと思っている

- 三村財務官:為替の動向を憂慮、行き過ぎた動きには適切に対応

- ドル円は157円が警戒ラインか?

⑪(金)ドル安

- 経済指標

- PCEデフレーター(前月比):予想+0.2% 結果+0.1%(前回+0.3%)

- PCEデフレーター(前年比):予想+2.5% 結果2.4%(前回+2.3%)

- PCEデフレーター(前年比・コア):予想+2.9% 結果+2.8%(前回+2.8%)

- ミシガン大学消費者信頼感指数:予想74.0 結果74.0(前回71.8)

- 1年先期待インフレ:予想2.9%結果2.8%(前回2.6%)

- 5年先期待インフレ:予想3.1% 結果3.0%(前回3.2%)

2024年最後の中銀Weekとなりました。(米国・日本・英国)

ドル円の値幅は約4.72円(472pips)となり、直近高値を上抜けする流れとなりました。

今回のメイントピックスである、

- 「FOMC」

- 「日銀会合」

- 「BOE政策金利」

についてまとめます。

FOMC

- 結果:25bp利下げ(450bp)

FOMC、金利引き下げ-追加利下げにはインフレ進展必要と議長

https://www.bloomberg.co.jp/news/articles/2024-12-18/SOPE68T1UM0X00

- 予想通り政策金利を25bp利下げ(450bp)

- 声明文は「利下げの程度と規模」の一文が入り、利下げペースの鈍化を示唆

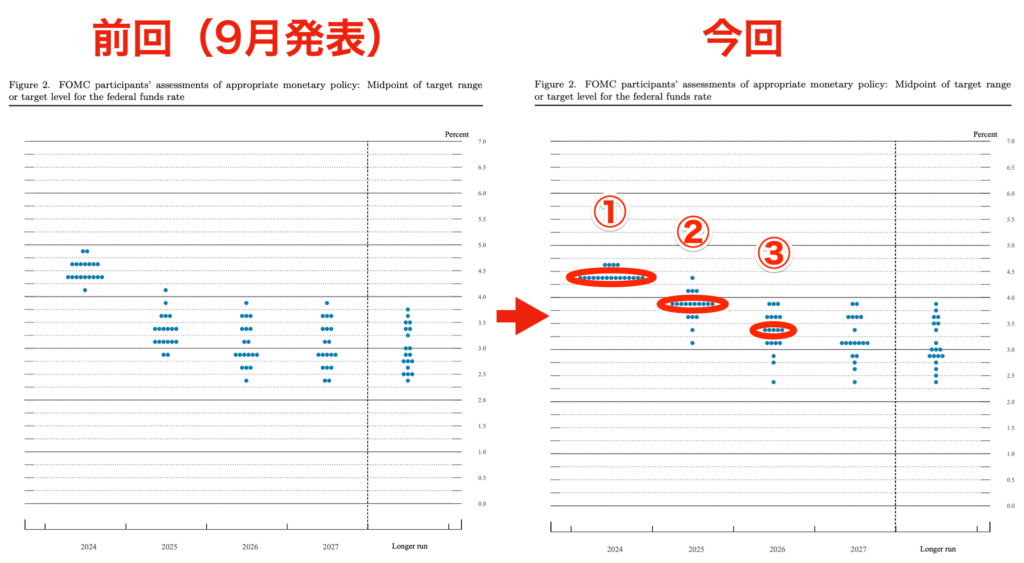

- ドットチャートの25年利下げ見通しが前回(9月)年4回(100bp)利下げ→今回(12月)年2回(50bp)利下げに変更

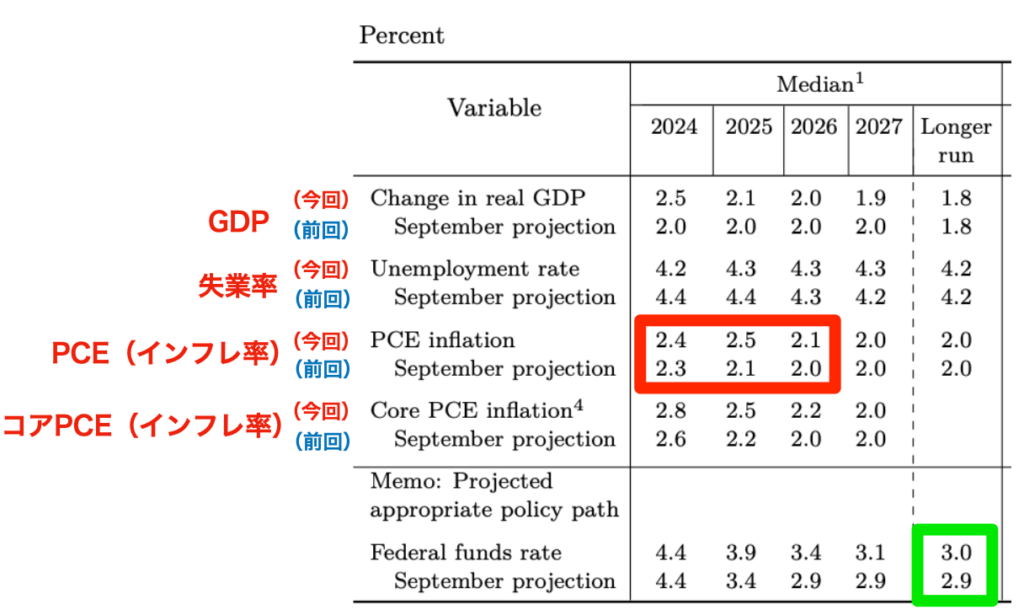

- 26年利下げ見通しの回数が2回で変わらず、27年は0回から1回、中立金利は2.9→3%

- 経済見通しで25年のPCEインフレは2.1→2.5%、26年2→2.1%に上方修正

まずはマーケットの予想通りの「25bpが利下げ」になりました。

25bp利下げの反応は特にありませんでしたが、マーケットは来年の政策金利の見通しに注目をしていました。

見通し部分が上記FOMCのポイント項目「3、4」になり、マーケットは「タカ派な利下げ」と受け止めた様子になります。

2024年9月時点の見通しでは、2025年の利下げ回数は4回との見方が優勢でしたが、「3回?2回?」というタカ派だと捉えました。

【FOMC】パウエル氏は「ハト派を装うタカ派」-市場関係者の見方

https://www.bloomberg.co.jp/news/articles/2024-12-18/SOOFJKT0AFB400

この発表が出た時点で、ドル円は154.647円まで上昇することになりました。

ではFRBの今後の金利・経済見通しを見ていきましょう。

<FOMC金利見通し>

上記のドットチャートをまとめると以下になります。

<①>

- 2024年の中央値に関しては「4.25-4.50%」へと引き下げ

- 利下げは決行済み(15人)

<②>

- 2025年中は累計50bp利下げ予想(年2回)

<③>

- 2026年中は政策金利は累計50bp利下げ予想(年2回)

9月発表の見通しと比べると、今回発表のドットの位置が全体的に上に推移していることが分かります。

利下げペースを鈍化させていくことを示唆しておりますので、発表直後のドル高の要因となった部分になりました。

<FOMC経済見通し>

- 25年度の「PCE引き上げ(2.1→2.5)」「コアPCE引き上げ(2.2→2.5)」

- 26年度の「PCE引き上げ(2.0→2.1)」「コアPCE引き上げ(2.0→2.2)」

インフレ数値は上昇修正されています。

- 中立金利2.9→3%に上方修正

そしてパウエル氏の発言のポイントをまとめました。

- ここまで1%の利下げで、政策金利の調整はより慎重に検討できる、利下げ方向だがペーススローダウン

- 1%の利下げで中立金利に近づいたが、インフレ抑制には抑制的な金利水準必要

- 再調整(recalibration)という言葉を使わず、新しフェーズに(利下げペース減速?)になった可能性

- 経済が予想通りに進めば、利下げペースを緩めることを示唆

- インフレ見通しの上方修正があったが、25年の利上げに関しては可能性は低い

思った以上にタカ派な印象でした。

ただタカ派というよりはここまでの緩和スタンスを少し中立方向に戻して、トランプ政策に対してどちらにも対応できるように調整したというイメージだとは思います。

(おそらくトランプ政権ではインフレが加速する可能性もあるため)

マーケットはパウエル氏も意外にタカ派姿勢ということを受けて、金利上昇することになり、ドル高、株安が加速したという動きとなりました。

日銀会合

- 結果:据え置き(25bp)

日銀が金融政策の維持決定、植田総裁のハト派的発言受けて円安加速

https://www.bloomberg.co.jp/news/articles/2024-12-19/SOO0PFT0AFB400

【当面の金融政策運営について】

まずは「据え置き」の結果が出た瞬間に、ドル円は「155.272円」まで上昇することになります。

そして植田日銀総裁の発言後に、「157.130円」まで上昇。

前日にリーク記事が出ていたのでそこまでの反応ではありませんでしたが、日銀は「12月利上げする」と予想されていただけあって、「据え置き」の判断で「利上げペース後退」につながり円安に振れたという結果になりました。

そして前日のFOMCにてタカ派だったことも含め「日米金利差は開いた状態」ということでドル円・クロス円が上昇という流れになりました。

「来年1月の利上げ」に関して結果的には現在、期待を持てない状態と言えます。

マーケットの判断は、「3月利上げが94.7%」と3月がターゲットとなっています。(12/23現在の1月利上げ観測が56%まで上昇し、3月は32%)

日銀が利上げをする条件として「経済・物価の見通しが実現」ということになっていますが、今回利上げをしなかった要因として考えられる事はトランプ政権の不確実性もそうですが、植田氏が述べていた「賃上げの状況」なども確認したいことを考えれば、利上げをするなら春闘が影響する3月が妥当という所でしょうか。

現在「利上げ」に関してはゆっくりとしたペースで進行している状況なので、『利上げをしたとしても、次回の利上げまではまた時間を要するだろう』という判断がされやすい結果と会見だったように思います。

BOE政策金利

- 結果:据え置き(475bp)

英中銀、政策金利4.75%で据え置きの公算-追加緩和に慎重姿勢か

https://www.bloomberg.co.jp/news/articles/2024-12-19/SOPQTZT1UM0W00

英国は「据え置き」という状況で、「利下げ」は見送りとなりました。

ただ今回の据え置き決定は「6対3」ということで、3人は利下げを考えていることから、局内でもハト派が増えてきている状態だと捉える事ができます。

そしてベイリー氏は、今後の利下げについて「段階的なアプローチが依然として正しいと考えている」と緩和継続の方針を発言。

「経済の先行き不透明感が高まっているため、今後1年間の利下げの時期と規模の約束はできない」と言っています。

総裁のコメントもハト派的と受け止め、ポンド安に相場は動くことになりました。

まとめ

2024/12/16~週は先週同様に、ドル買い・円売りが進んだ週となりました。

FOMCでは市場予想通り25bp(0.25%)の利下げを決定したものの、声明文・来年の見通し・パウエル議長の会見にて、次回以降の利下げが不透明となりました。

またBOJ(日銀金融政策決定会合)は据え置き、注目されていた『利上げ』は春闘にまで言及することによる早くて3月という新しい見通しが浮上しています。

次週はクリスマスを挟む1週間となるため、多くの市場参加者が休暇となりますので、目立った動きはそこまで無いように感じております。

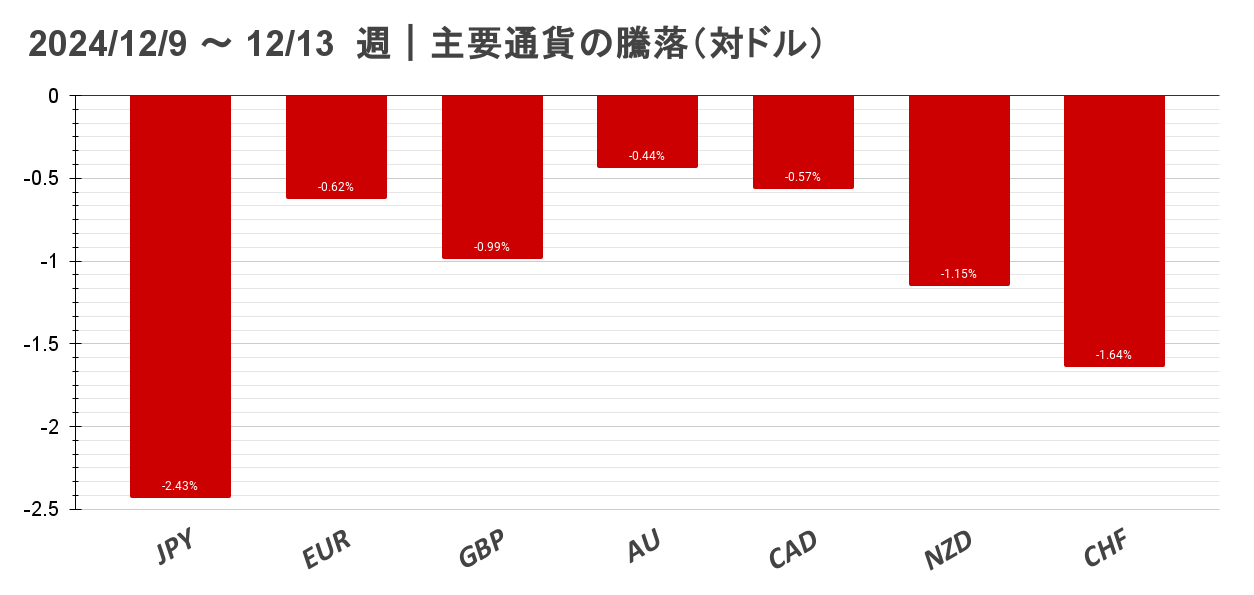

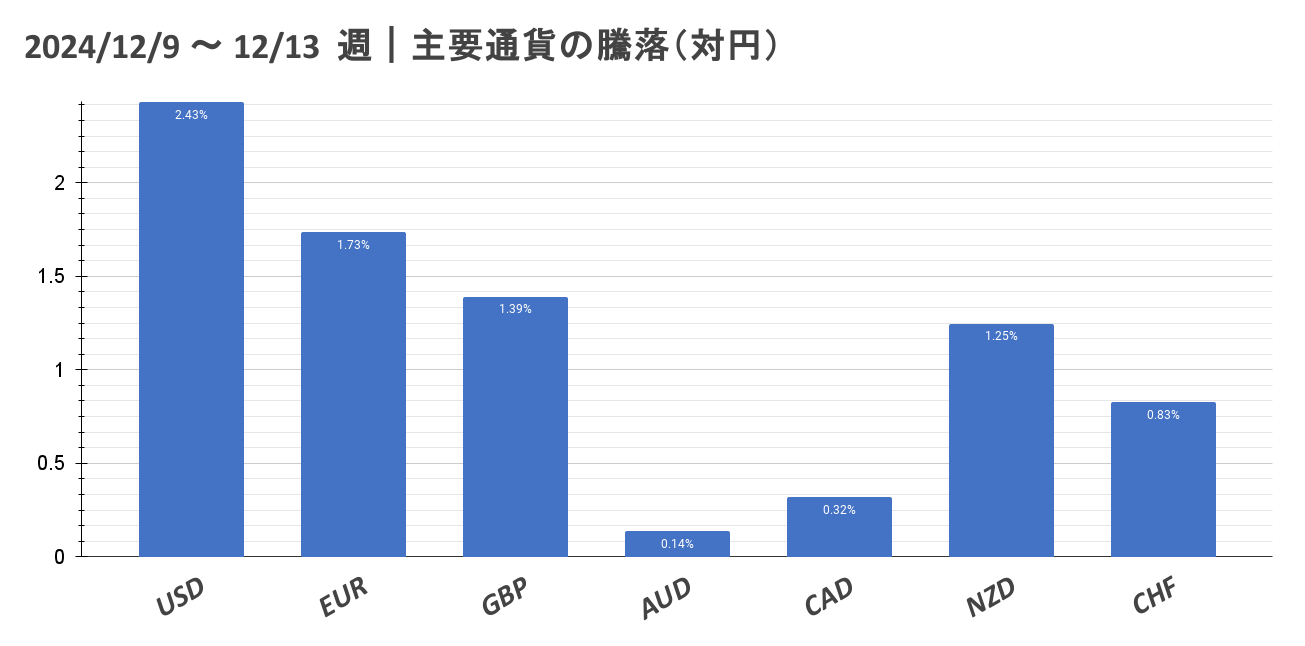

2024年12月9日~12月13日

①(月)円安

- 氷見野副総裁

- 1月の日銀会合前に氷見野副総裁が懇談会にて講演

- 日銀は1月から動く予定という思惑

- 12月の利上げは無しか?

②(月)全通貨リスクオン

- 中国「金融緩和・財政支出」の拡大

- 2011年以来で13年ぶり

- 米国との第2次貿易戦争に備えた

- 金融政策のスタンスに変更

- 財政政策に関しても「より」積極的なスタンスに変更

③(火)豪ドル安

- RBA政策金利

- 結果:据え置き(435bp)

- 声明文がややハト派に傾いた

- 2月の利下げ織込みを50%

- 4月利下げの織込みが100%

④(火)ドル高

- 金利上昇

- CPI前の「債券トレーダー」の国債売り

- 国債売りからの金利上昇

- 金利上昇のドル高で株安の動き

⑤(水)円安

- 日銀の観測記事

- 一部の委員は利上げの提案があれば反対しない見通し(円高材料)

- 物価上昇に加速感が見られないから利上げを急がない(円安材料)

- 結局円安材料のままドル円は152.800円まで上昇

- 12月の利上げに関して後退するような内容

⑥(水)レンジ

- 米CPI(消費者物価指数)

- 前月比:予想+0.3% 結果+0.3% (前回+0.2%)

- 前年比:予想+2.7% 結果+2.7% (前回+2.6%)

- 前月比・コア:予想+0.3% 結果+0.3% (前回+0.3%)

- 前年比・コア:予想+3.3% 結果 3.3%(前回+3.3%)

- 市場の予想通り(動きが出ず)

⑦(水)カナダドル高

- BOC政策金利

- 結果:50bp利下げ(325bp)

- 政策金利が大幅に引き下げてきた

- 経済が概ね予想通りに推移していくなら金融政策は段階的に

- 利下げペースの鈍化

⑧(木)スイスフラン安

- SNB政策金利

- 結果:50bp利下げ(50bp)

- サプライズ

- 水曜日は1日通して売られた

⑨(木)ユーロ安

- ECB政策金利

- 結果:25bp利下げ(315bp)

- 26人中5人が0.5%利下げを支持

- 「必要な限り金利を制限的に維持する」という文言を削除

- ECBスタッフのインフレ見通しも引き下げ

- ハト派的な動きが出ている

⑩(金)ポンド安

- 経済指標

- 英GDP:予想+0.1% 結果-0.1%(前回-0.1%)

- 上記の影響でポンド安に

⑪(金)ドル高

- 長期金利の上昇

- ドル円153.800円付近まで上昇

- 景気が良い、財政赤字の問題など

- トランプ氏の影響

2024年最後の中銀Weekに突入しました。

主要国の政策金利動向と見通しが発表されるのでチェックが必要となります。

ドル円の値幅は約4.10円(410pips)となり、上抜けする流れとなりましたが、日銀の観測記事にて振らされる展開となりました。

では今回のメイントピックスである、

- 「RBA政策金利」

- 「ECB政策金利」

- 「日銀観測記事」

についてまとめます。

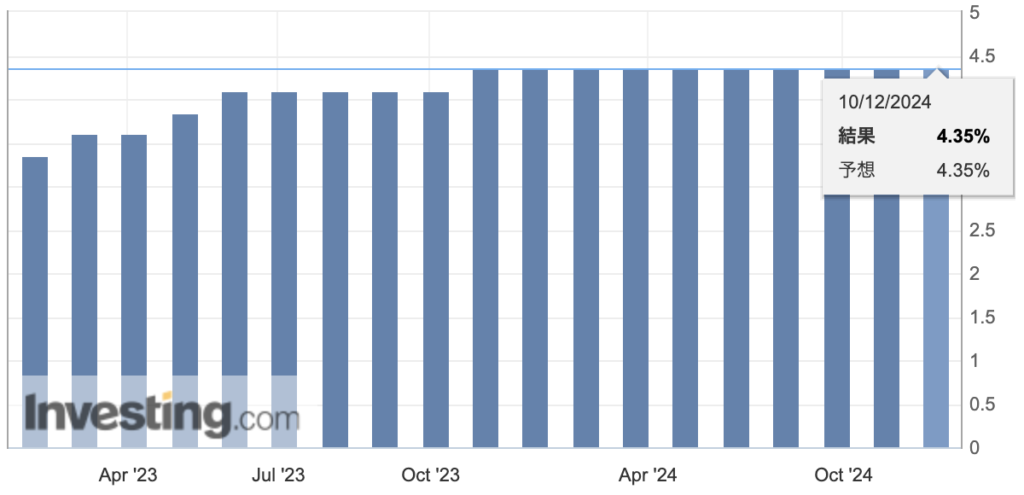

RBA政策金利

- 結果:据え置き(435bp)

豪中銀、政策金利4.35%に据え置き-9会合連続

RBAは予想通りの「据え置き」ということになりました。

これで9会合連続の「据え置き」となります。

ややタカ派を貫いていたRBAですが、声明文がややハト派に傾いたということで豪ドルが下落することになります。

スワップ市場では2月の利下げ織込みを50%、4月利下げの織込みが100%になっている状況。

ブロック総裁は、早ければ2月の利下げに言及しましたが、インフレが期待通り鈍化するとの自信を深める必要があるとしました。

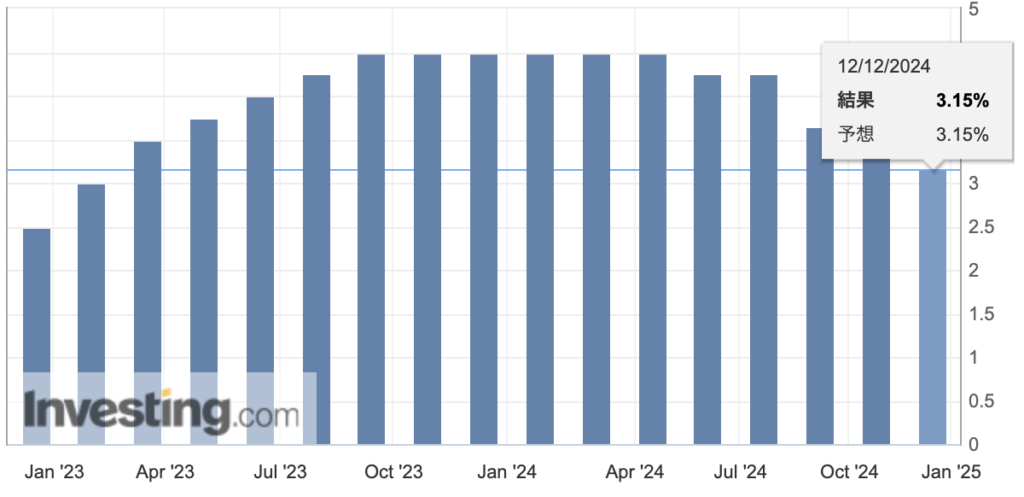

ECB政策金利

- 結果:25bp利下げ(315bp)

ECB、4回目25bp利下げへ-トランプ氏復帰や独仏混迷で不確実性

https://www.bloomberg.co.jp/news/articles/2024-12-12/SOCSZAT1UM0W00

ECB政策金利について、26人中5人が0.5%利下げを支持している状態。

そして「必要な限り金利を制限的に維持する」という文言を削除し、ECBスタッフのインフレ見通しも引き下げられていることからユーロ下落に圧力がかかった状況です。

引き続きラガルドECB総裁も利下げに対してはデータ次第と言っているが、積極的な利下げに関しては様子見している印象です。

懸念点は、「ドイツ経済の低迷、フランスの政治リスク」が挙げられる状態で、トランプ氏就任後の関税問題に直面している状況です。

欧州圏では「報復関税」で対抗するのではなく、「話合い」としてうまく立ち回る予定でいてますが、この経済の問題が非常に注目されています。

日銀観測記事

(2024/12/9まで)ドル円は150円を挟んだレンジ状態となっていて、高値であった151円を突破できない状況が続いていました。

しかし12/9から高値を上回る展開となり、ようやくレンジ相場を抜け出す事になったのですが、キッカケは以下の日銀の観測記事になります。

【日本市況】長期金利が低下、為替安定で日銀追加利上げ期待後退

https://www.bloomberg.co.jp/news/articles/2024-12-09/SO78ZOT1UM0W00

「日銀は12月は現状維持で、追加利上げは25年1月を想定している」という内容になりますが、ここから円安方向(高値付近)にドル円は進んでいきました。

そして以下の報道もあり、1月の日銀会合前に氷見野副総裁が懇談会にて講演を開くのは異例と言われており、「やはり日銀は1月から動く予定ではないか?」と思惑が広がることになります。

日銀が1月会合前に異例の懇談会、年明け利上げ観測高まる可能性

https://www.bloomberg.co.jp/news/articles/2024-12-09/SO7Z0KT0AFB400

日銀は、「利上げする」「利上げはしない」など思惑による観測記事にて、ドル円は乱高下する局面がありましたが、(現在)「12月の会合では利上げしない」予想に偏っています。

(11日)ドル円は大きく上昇でレンジを抜けましたが、以下の記事が要因だったので、ぜひご参考ください。

日銀は利上げ急がず、今月見送りでも物価加速リスク小さい-関係者

https://www.bloomberg.co.jp/news/articles/2024-12-11/SO24P9T0AFB400

そして13日(金曜)には「来週の会合では利上げしない、米長期金利上昇」の要因で、153.800円まで上昇し引けを迎えました。

まとめ

2024年12月2日~12月6日

①(月)ドル高

- トランプ氏発言&GPIFの実質運用利回り引き上げ

- BRICS諸国に100%関税も辞さず

- ドル離れを危惧

- 基軸通貨として存続させるため

- 日経平均上昇でドル円・クロス円上昇

②(月)欧州通貨安

- フランスの政治不安

- バルニエ首相の緊縮財政予算案を巡り

- 4日に不信任投票

- フランス内閣に崩壊危機

③(火)全通貨リスクオフ

- 韓国「戒厳令(かいげんれい)」

- 韓国の野党が議会を統制し北朝鮮に同調

- 反国家活動で政府をマヒさせている状況

- 6時間後には解除

- 韓国政府が相次ぎ辞任の流れ

④(火)ドル高

- 経済指標

- JOLTS:予想7475千件 結果7744千件(前回7443千件→7372千件)

- 「専門職・ビジネスサービスと宿泊・飲食サービス」が牽引

⑤(水)円安

- 日銀の利上げ見送り報道

- 時事通信社から上記のリーク記事

- 海外勢の円売り

- ドル円・クロス円の反発

⑥(水)欧州通貨安

- フランスの政治不安

- 不信任投票で可決

- バルニエ首相は辞任

- 内閣が事実上崩壊

⑦(水)ドル安→ドル高

- 経済指標&パウエル氏の発言

- ADP雇用統計:予想+15.0万人 結果+14.6万人(前回+23.3万人→+18.4万人)

- ISM非製造業景況指数:予想55.5 結果52.1(前回56.0)

- ドル円は150円まで下落

- パウエルFRB議長は米経済は良好であり、金融政策の現状にも満足

- 慎重になってゆっくりと利下げをしていく流れ

⑧(木)円高

- 中村日銀審議委員発言

- 利上げに反対しているわけではない

- データが少なすぎる

- ドル円の下落は「149.656円」まで下落

⑨(木)ユーロ高

- ルペン氏&マクロン大統領発言

- 今後数週間で2025年の予算を可決できる

- 対ドルで80pipsほどの上昇

- 数日以内に新しい首相を指名する

⑩(金)ドル安

- 経済指標

- 雇用者数:予想+20.0万人 結果+22.7万人(前回+1.2万人→+3.6万人)

- 失業率:予想4.2% 結果4.2%(前回4.1%)

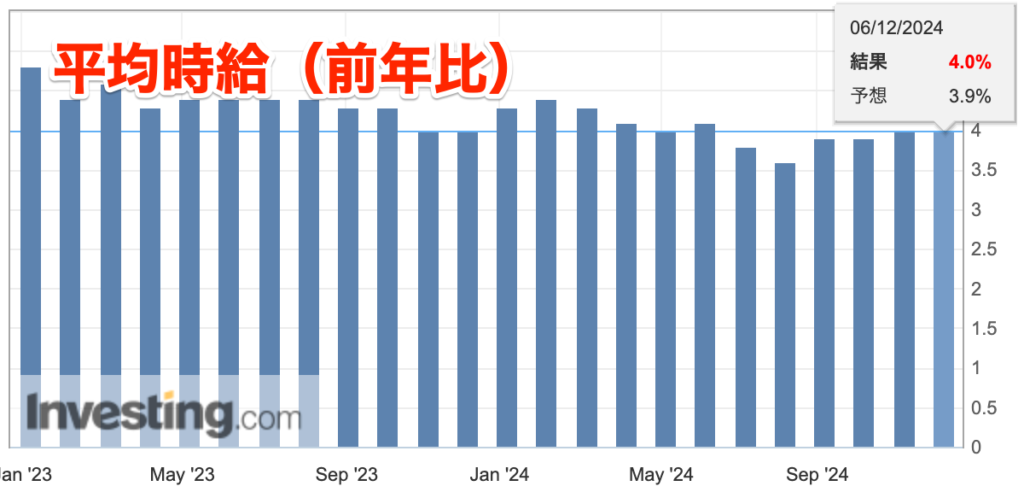

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回+0.4%)

- 平均時給(前年比):予想+3.9%結果+4.0%(前回+4.0%)

- ドル円が149.361円まで下落

⑪(金)ドル高

- 経済指標&要人発言

- 要人はタカ派発言

- ミシガン大:予想73.0 結果74.0 (前回71.8)

- 1年先の期待インフレ:予想2.7% 結果2.9%(前回2.6%)

- 5年先の期待インフレ:予想3.1% 結果3.1% (前回3.2%)

- ドルの買い戻し

先週の為替市場は、経済より政治が影響した1週間だったように思い、政治的なリスクオフでの動きが多かった印象です。

値幅は約2.58円(258pips)となり、ドル円の方向感としてはまだ出ていない状況。

では先週のおさらいになりますが、「戒厳令」「フランス政治」「雇用統計」についてまとめていきたいと思います。

戒厳令

12月3日の23:00頃になりますが、韓国の尹(ユン)大統領が「戒厳令(かいげんれい)」を発動しました。

https://www.bloomberg.co.jp/news/articles/2024-12-03/SNX7OBDWX2PS00

まずこの影響で、相場は一気にリスクオフの展開となり、円買いが入りドル円・クロス円を中心に下落することになります。

ゴールドなどが上昇する形となり、典型的なリスクオフの動きだったなと思います。

この「戒厳令」ですが、全ての政治活動は禁止で夜間外出禁止や、軍隊が出動して国民の権利を押さえつける、いわば民主主義をストップさせて、独裁政権になるということです。

民主主義としてはかなりシリアルな問題で、要因としては、「韓国の野党が議会を統制し北朝鮮に同調して、反国家活動で政府をマヒさせている状況として戒厳令を出した」という内容です。

北朝鮮と何かあったわけでなく、国内の問題で戒厳令を出したという内容になります。

今回のような非常戒厳の宣言は1980年の民主化運動の時以来、44年ぶりとなり、韓国の政局が不安定になる可能性にも注目されました。

この影響でドル円は一時148.643円まで下落することになります。

しかし、翌朝になりますが、国会で否決されたことを受け、「非常戒厳」を解除すると表明することになりました。

https://www.bloomberg.co.jp/news/articles/2024-12-03/SNXNO2DWLU6800?srnd=cojp-v2

これで一旦ドル円なども買い戻しが入ることになりましたが、現在は「韓国野党が大統領に辞任要求」を迫っており、韓国の政局が不安定になりそうな感じになっています。

フランス政治

https://www.bloomberg.co.jp/news/articles/2024-12-02/SNVFP1DWLU6800

12月2日にフランスのバルニエ首相は予算案の一部を採決なしで議会を通過させる為に、憲法の規定でできる手段を使いました。

これに対し左派政党が、まもなく内閣不信任案を提出すると発表し、極右政党の国民連合(RN)のルペン氏も、これを支持すると表明しました。

左派の内閣不信任案を、議会内最大勢力の国民連合(RN)が支持すれば、可決する可能性が極めて高いということで、バルニエ政権が総辞職に追い込まれ、フランス内閣崩壊するのではないか?という政治不安からフランス国債が売られ、ユーロが失速する流れになりました。

そして12月5日、結果的に不信任案が可決され事実上内閣崩壊という流れとなりました。

https://www.bloomberg.co.jp/news/articles/2024-12-04/SNZ9M1DWRGG000

これでバルニエ首相は辞任になるので、マクロン大統領は新たな首相を選出しないといけません。

国民連合(RN)のルペン氏(上記画像中央)もマクロン大統領に対して辞任は要求しないが、それは本人が決める事と、辞任を促すような発言をしておりました。

しかしルペン議員から「今後数週間で2025年の予算を可決できる」との発言内容にて、一旦ユーロ売りに落ち着きを取り戻した状況です。

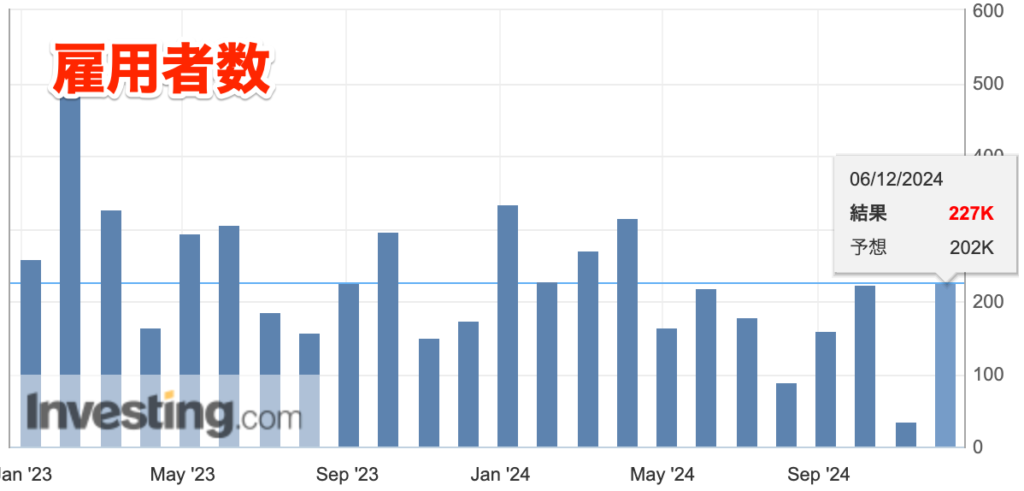

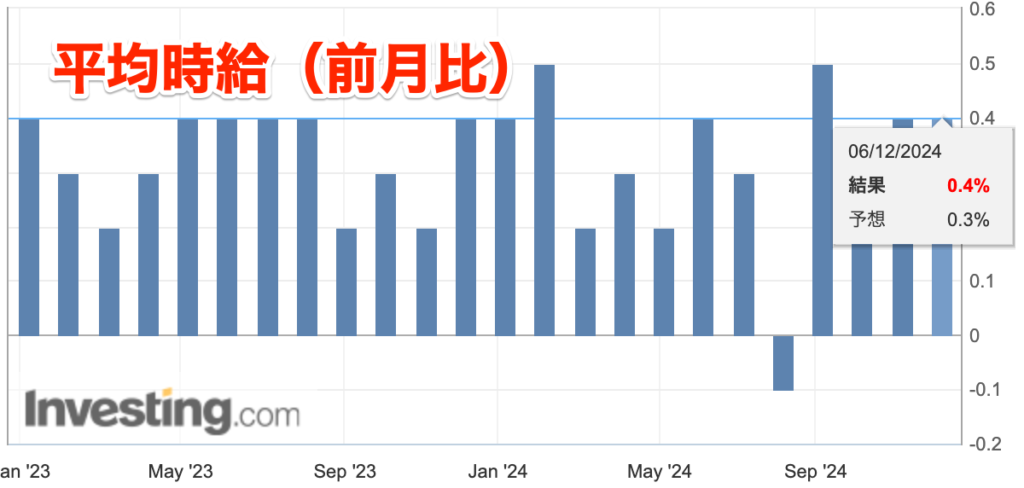

雇用統計

【雇用統計】

- 雇用者数:予想+20.0万人 結果+22.7万人(前回+1.2万人→+3.6万人)

- 失業率:予想4.2% 結果4.2%(前回4.1%)

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回+0.4%)

- 平均時給(前年比):予想+3.9%結果+4.0%(前回+4.0%)

【結果から見る本来のドルの動き】

- 雇用者数:ドル高

- 失業率:ドル安

- 平均時給(前月比):ドル高

- 平均時給(前年比):ドル高

注目されていたのは前月分の雇用者数の数字でして、前回はストライキやハリケーンの影響で、少なくても10万人の影響があったと言われていました。

ですので、10万人以上は上昇すると見込まれていましたが、予想の20万人を上回る数字で強い雇用者数となりました。

特に雇用者数に関しては2ヶ月分上方修正されていることから、雇用に関しては強い状況といえます。

そして平均時給も上昇しておりますのでドル高要因の数字が続くのですが、失業率が上昇していることがドル安要因といえます。

ドル円の動き方としては最初の動きはドル安方向(円高)に動いたのですが、その後の戻り(円安)も強かった印象。

しかしその後もズルズルと下落方向に傾いていき、149.361円まで下落することになりました。

しかし、上記の結果であればドル円は上昇する動きを見せてもおかしくない強い数字でしたが、今回の結果に関しては下落することになります。

要因としては、もう一点注目されていた「12月の利下げの判断材料になるかどうか?」の内容でした。

https://www.bloomberg.co.jp/news/articles/2024-12-07/SO3FT9T0AFB400

強い数字であったことに違いはありませんが、「12月米利下げを覆す結果までには至らず」ということです。

今回の雇用統計はそれだけ注目されていましたが、「12月利下げの市場織り込みが90%以上」を推移している状態だったので、それを覆すほどの強い数字だったか?と言われると、確かにそこまでではなかったかもしれません。

今回の場合、材料が出尽くした時点で本来の下落方向に動きますが、思ったより雇用統計が強かったこともあり、ドル買い方向の動きで反発を見せましたが、そこまでには至らずに再度下落方向に走ったという印象です。