本記事では、2025年1月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2025年1月27日~2025年1月31日

①(月)ドル高

- 米国とコロンビアの関税報道

- トランプ氏がコロンビアに対する関税賦課と制裁措置を表明

- 強制送還される不法移民を乗せた飛行機の着陸を拒否

②(月)円高・株安

- DeepSeekショック

- コストカットして性能の良い生成AIを開発(技術力がすごい)

- オープンソースであること(開発が広がる可能性)

- NVIDIA-17%(米史上最大の5890億ドル減)

- ナスダック・S&P500が大幅下落

- ドル円が2.5円(250pips)下落

③(火)ドル高

- トランプ氏の関税発言

- 2.5%より大幅に高い一律関税望む

- 半導体と医薬品に対しても、近く関税適用すると表明

- ベッセント氏の米財務長官指名を上院が承認

- 最大20%に引き上げられる可能性

④(火)ドル高・株高

- DeepSeekハッキング

- 技術の普及を加速させ、業界にとってプラスになるのでは?

- ChatGPT VS DeepSeekによる影響

- 結局米国には生成AIでは勝てないのでは?

- S&P500やナスダックが反発

⑤(水)豪ドル安

- 4四半期消費者物価指数

- 前期比:予想+0.3% 結果+0.2%(+0.2%)

- 前年比:予想+2.5% 結果+2.4%(+2.8%)

- トリム平均・前期比:予想0.6% 結果+0.5%(+0.9%)

- トリム平均・前年比:予想+3.5% 結果+3.4%(3.8%)

- 2月会合にていよいよ利下げか?

⑥(水)カナダドル安

- BOC政策金利

- 結果:25bp利下げ(300bp)

- 貿易紛争(米国からの関税)はカナダの経済活動に深刻な打撃

⑦(水)ドル高→ドル安

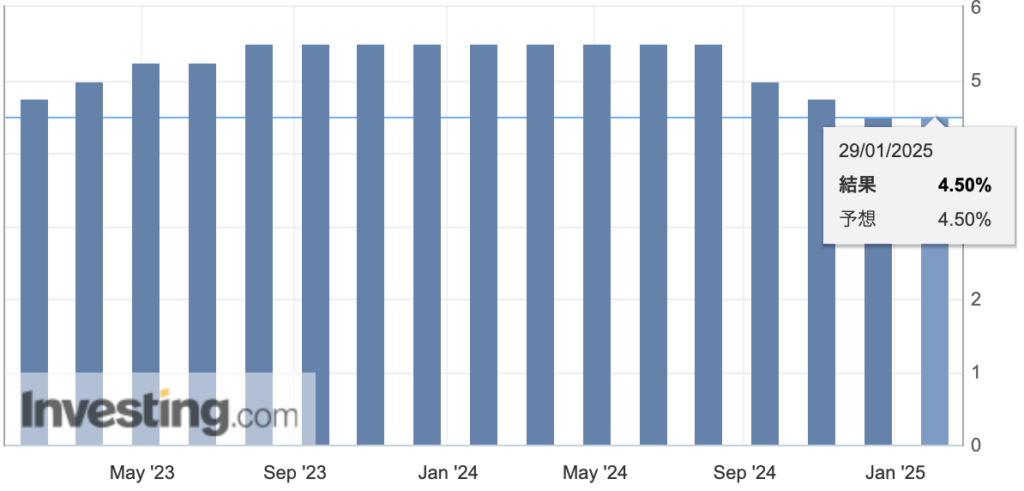

- FOMC

- 結果:据え置き(450bp)

- 声明文がタカ派だと捉えられ金利が上昇

- 瞬間的にドル円は155.600円付近まで上昇

- 声明文の変更に関しては短文にしただけとパウエル氏が否定

- 金利低下のドル安になる

⑧(木)欧州通貨高→欧州通貨安

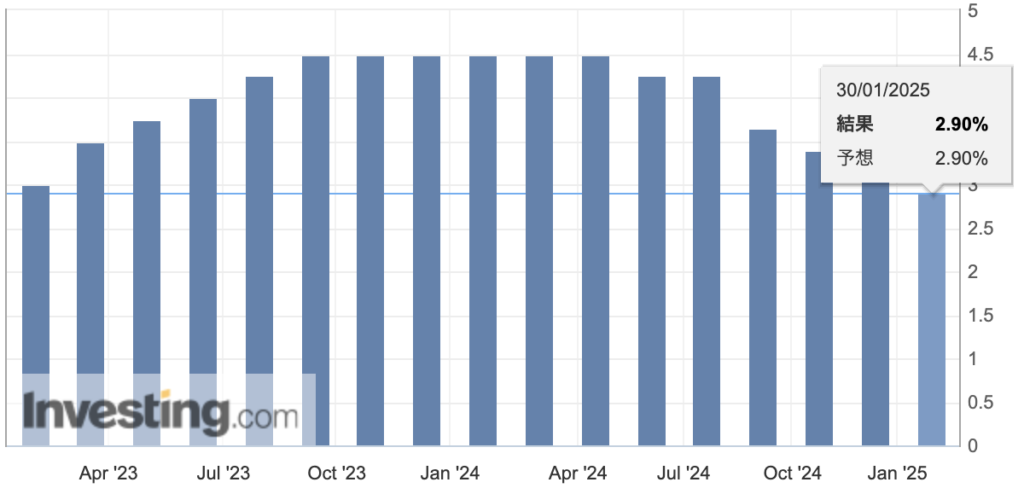

- ECB政策金利&ラガルドECB総裁

- 結果:25bp利下げ(315bp)

- ディスインフレのプロセスは順調に進んでいる

- 2025年には2%の達成に自信を持っている

- 経済は短期的に低迷が続く見通し

- 利下げを止める議論は時期尚早

⑨((木)ドル高

- トランプ砲

- 2月1日にカナダとメキシコからの輸入品に25%の関税措置を発動

- 金利が上昇し、ドル円も上昇

- 株価は瞬間的に下落

⑩(木)ゴールド高

- M2(マネーストック)の急増

- インフレ期待の高まり、実質金利の低下、ドル安が進み金の価値が上昇

- 各国の中央銀行が利下げを続ける一方で、債務が急増

- ゴールド史上最高値更新

⑪(金)ドル高

- 経済指標

- 第4四半期雇用コスト指数:予想+0.9% 結果+0.9% (前回+0.8%)

- 個人所得:予想+0.4% 結果+0.4%(前回+0.3%)

- 個人支出:予想+0.5% 結果+0.7%(前回+0.4%)

- PCEデフレーター(前月比):予想+0.3%結果+0.3%(前回+0.1%)

- PCEデフレーター(前年比):予想+2.5%結果+2.6%(前回+2.4%)

- PCEコアデフレーター:予想+2.8%結果+2.8%(前回+2.8%)

⑫(金)ドル高

- 関税措置発言

- カナダとメキシコへの25%関税を2月1日から実施するとの発表

- 金利上昇のドル高へ

週前半から大きく動き出すことになりました。

まずは中国の生成AI関連企業の躍進で、米国株価が大きく揺らぐことになりましたが、現在は平穏な相場を取り戻しています。

ドル円の値幅は約2.6(260pips)となり、155円台をキープしている状態で引けています。

メイントピックスである、

- 「DeepSeekショック」

- 「FOMC」

- 「ECB政策金利」

についてまとめます。

DeepSeekショック

中国発の高性能AI「DeepSeek」が示す衝撃 —— 制約が生んだ驚異的な効率性

https://xenospectrum.com/the-impact-of-deepseek-a-high-performance-ai-from-china/

DeepSeekは中国で開発した生成AIになります。

APPストアにて「Chat GPT」を抜き、「DeepSeek」が一位を獲得したことによって、

- 「巨額のAI投資が不要になるのでは?」

- 「AI業界の勢力図に変化がでるかもしれない」

というニュースで半導体を中心に日経平均株価・米株価指数が下落する流れになりました。

下落の勢いが強かっただけに、市場は「パニック売り」となり大きくリスクオフの展開になります。

DeepSeekの特徴を簡単にまとめると以下になります。

- コストカットして性能の良い生成AIを開発(技術力がすごい)

- オープンソースであること(開発が広がる可能性)

チップはバイデン大統領が半導体規制したにも関わらず規制前の古いモデルを使い、現在のChatGPT(o1)の最先端の生成AIモデルを超えてきたということです。

そしてコスト面でも、米国では数千億ドル相当の設備投資を掛けて開発されたことに対して、DeepSeekはたった約550万ドル(8億7000万円)かつ開発期間は2ヶ月という短期間で成功。

そしてオープンソースになり、誰でも使える環境なだけに開発が広がる可能性が挙げられています。

このような特徴から前述した通り、「巨額のAI投資が不要になるのでは?」「AI業界の勢力図に変化がでるかもしれない」という心理が働き、市場では半導体銘柄を中心に売りが先行、急激な株価の下落からリスクオフとなり、金利低下のドル円下落(円買い)が起きたという流れになります。

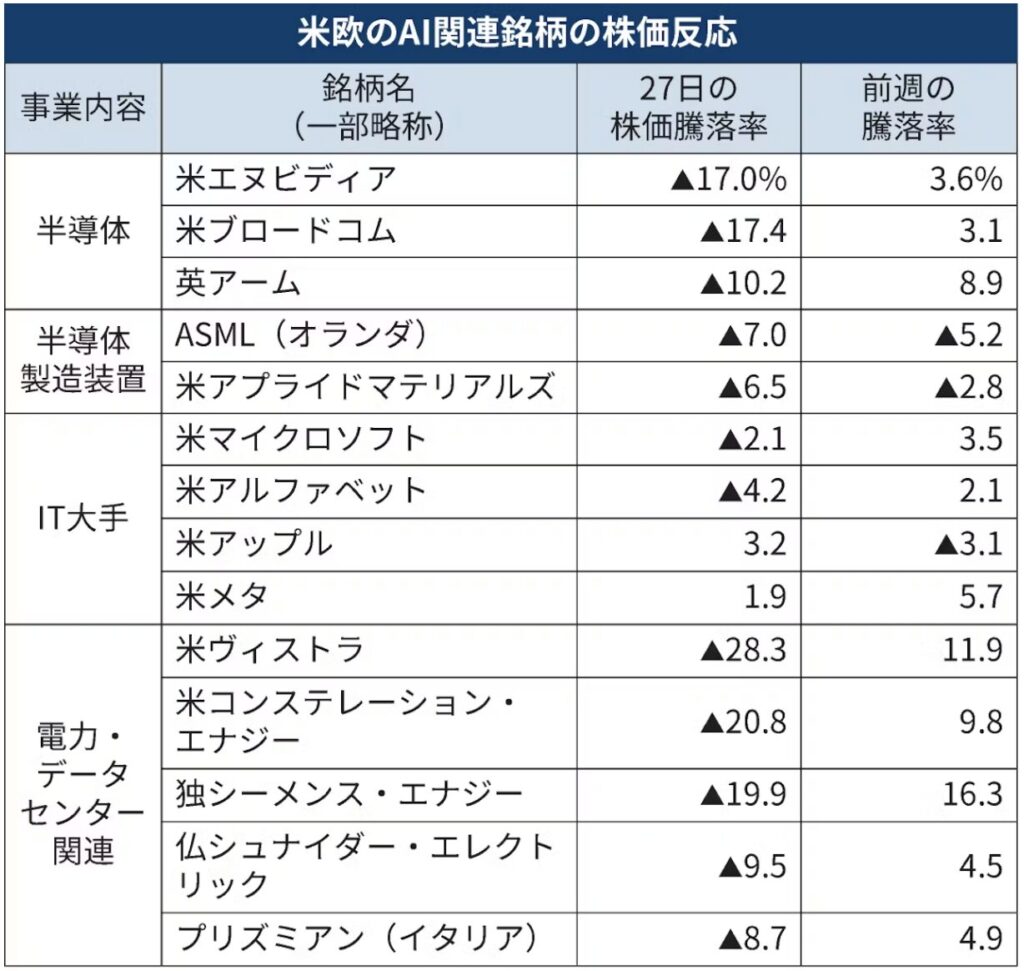

影響の具合は以下となります。

NVIDIAは米史上最大の5890億ドル減となり、どれぐらいの価格かというと、トヨタ2つ分の時価総額を1日で失った計算になります。

そして日米株価指数で言えば、日経平均株価、SOX指数(半導体株指数)を中心にナスダック・S&P500が下落することになります。

しかし翌日には目立ちすぎたのか、それとも出る杭は打たれたのか、「DeepSeekがハッキング」されて株の買い戻しが過熱することになります。

そして低コストのAIは、逆に「技術の普及を加速させ、業界にとってプラスになるのでは?」との思惑も広がり、米株高に繋がった印象です。

株価指数は、1週間かけて、「往ってこい相場」となりました。

(以下画像)ドル円は、翌日には9割ぐらい買い戻しが入り、「月・火」で落ち着いた印象です。

(現在)「ChatGPT vs DeepSeek」の比較が、SNSなどを通じて広く情報配信されています。

比較されている内容を確認すると、DeepSeek社のAIは「中国寄りの回答」になっている事が挙げられています。

そして「DeepSeekに登録した個人情報などは中国の安全なサーバーに保存される」と言われていますが、「中国に情報を抜き取られるのではないか?」というやや信頼性に欠ける思惑が広がっています。

DeepSeek社の約款には、ユーザーが入力した情報は「中国の生成AIの開発に利用する」と記載されていますが、ChatGPTは「開発に利用しない」とあくまで個人情報を守る意向として、2社が比べられている状況。

このような観点から、中国の生成AIは「結局、米国のAI開発には敵わないだろう」と判断され、株高に繋がったということも考えられます。

DeepSeekは「灰色の白鳥」か NVIDIA株は急反発

https://www.nikkei.com/article/DGXZQOGN28E330Y5A120C2000000/

そして週末にかけて、DeepSeekが開発したAIモデルの使用を制限する動きが広がってきています。

この問題は、政府へのデータ流出リスクやプライバシー保護の脆弱性に対する懸念が背景にあるといわれています。

強まるDeepSeek包囲網、「数百社」が使用制限-中国政府への流出懸念

https://www.bloomberg.co.jp/news/articles/2025-01-30/SQWU0CT0G1KW00

今回のDeepSeekの件を受けて、トランプ大統領が一番良いコメントを残していると思いました。

トランプ氏「半導体に近く関税発動」2.5%より大幅に高い一律関税望む

https://www.bloomberg.co.jp/news/articles/2025-01-27/SQRTDVT1UM0W00?srnd=cojp-v2

「DeepSeekの発表は、我々の産業にとって競争に集中する必要があることを示す警鐘だ」と話しています。

競争が良いプロダクトを生み出し、産業の発展につながる事をビジネスマンなのでよくわかっています。

その中で、勝者は米国か?中国の企業か?全く違う第三者か?というのはまだまだ分かりませんが、その技術が本物であれば、間違いなく我々一般市民が一番の受益者になると思います。

FOMC

【結果】

- 据え置き(450bp)

FOMC、政策金利据え置き-利下げ急ぐ必要ないとパウエル議長

https://www.bloomberg.co.jp/news/articles/2025-01-29/SQV65VT0G1KW00

FOMCの発表直後は、声明文での「委員会の目標の2%に前進してる」という文言が消去されており、その後の「インフレはいずれも高い水準」というワードだけ残っていたことで、声明文がタカ派だと捉えられ、瞬間的に金利上昇のドル買いが入ることになりました。

しかしパウエル氏が、「声明文の変更に関しては、ただ文章を短文化にしただけで、特に政策の変更はないから気にしなくてもいい」と否定したことで、金利が低下しドル売りの方に流れました。

続いてパウエル氏の発言をポイントでまとめると以下になります。

- 経済は良好、労働市場は堅調、インフレはやや高止まり

- 実質金利は中立金利を上回っており制約的

- 5年ごとの金融政策のレビュー見直しでインフレ目標は該当せず

- 3月の利下げは言及しなかった

- トランプ大統領の利下げ発言で連絡を受けてない

- トランプ大統領や政権に関してはコメントしない

- 関税と財政に注目している、不確実性がある

- リスクが管理できれば銀行が顧客にクリプトのサービスを提供することは可能

総評は、「金融政策の変更に焦る必要はないので利下げは急がない、そしてトランプ政権の関税や政策に不確実性があることも一因だけど、大統領と政権に関しては一切コメントしない」ということになりますね。

かなり無難な会見だったと思います。

ECB政策金利

【結果】

- 25bp利下げ(315bp)

ECBが利下げ、今サイクルで5回目-ユーロ圏経済の停滞を懸念

https://www.bloomberg.co.jp/news/articles/2025-01-30/-2-75?srnd=cojp-v2-markets

結果はマーケットの思惑通り、25bpの利下げになりました。

これで5会合連続の利下げになります。

今回の利下げは満場一致ということで、「経済悪化懸念」があることには変わりない状況だと認識しております。

さらにトランプ氏の関税問題を考えると、経済の見通しはあまり明るくない状況です。

声明文にて「ディスインフレのプロセスは順調に進んでいる」とのことで、発表直後はユーロの買い戻しが入りましたが、ラガルドECB総裁の発言が入り、再度売り方向進むことになりました。

「2025年には2%の達成に自信を持っている」との事ですが、経済は短期的に低迷が続く見通しで、利下げを止める議論は時期尚早とのこと。

このようなハト派発言が見られ、昨日は「往ってこい相場」となってしまいました。

まとめ

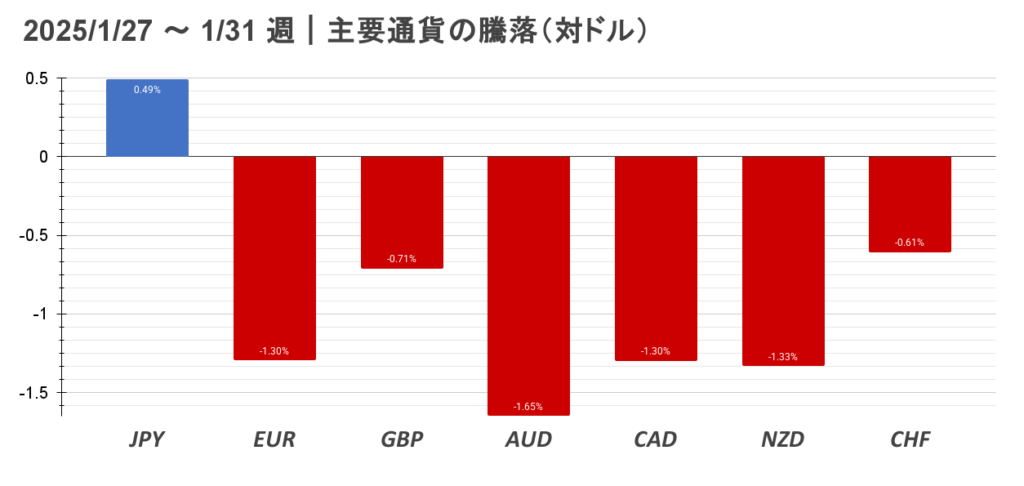

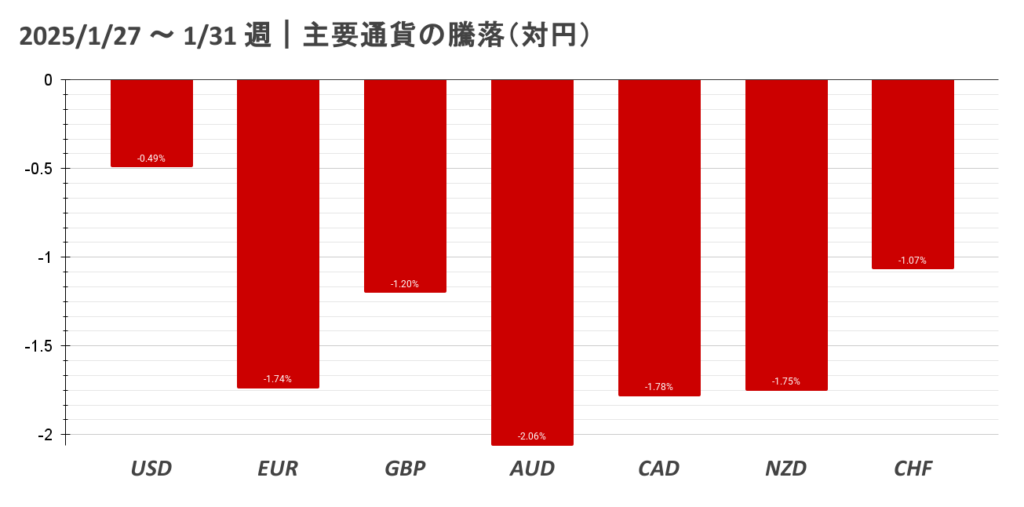

2025/1/27~始まる週は、米ドル・日本円が買われた週となりました。

豪ドル(オセアニア通貨)は、発表された四半期CPIが予想を下回り、2月会合での利下げ予想が織り込まれたことが大きく売られています。

続いてBOCにて利下げが発表(予想通り)されたことでカナダドルも売られ、さらに4会合連続で利下げを発表したEURも同じ売られています。

次週の変数は、

- 2/3、1月ISM製造業景気指数

- 2/4、12月JOLTS(雇用動向調査、求人数)

- 2/5、1月ADP雇用報告

- 2/7、1月雇用統計

など、そのほかにもBOE(3回目の25bp利下げ予想)とトランプ大統領の関税に関する発言に注目です。

2025年1月20日~2025年1月24日

①(月)ドル安・株高

- WSJ報道

- 就任初日の新たな関税導入は見送る

- 1円の急落

- ドル円155.406円まで下落

②(月)ドル安・株高

- トランプ大統領就任式

- 以前から公言していた内容

- 中国の関税に関しては発言せず

- 暗号資産についての発言もなし

- BTCは史上最高値109,000ドルを達成

- 就任演説後に100,500ドルまで下落

③(火)ドル高

- 関税報道

- 2月1日までにメキシコとカナダに25%関税を計画

- ドル円は一気に156.236円まで上昇

- 株価は下落

④(火)円高

- 日銀「利上げ」報道

- 米大統領就任後に混乱が無ければ利上げも議論

- 共同通信社が「日銀利上げ決定」報道

- ドル円は154.800円まで失速

- ハト派の利上げか?タカ派の利上げか?

⑤(水)ドル高

- 関税報道&金利上昇

- 中国への10%関税を検討と表明

- ドル円は155.824円まで上昇

- NY時間から長期金利が上昇

⑥(水)日・米株高

- スターゲート計画

- 人工知能(AI)インフラへの新たな大型投資

- SB、アーム、オラクル上昇

- ハイテク株が上昇

- マスク氏はこの計画に疑問視

⑦(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想22.0万件 結果22.3万件(前回21.7万件)

- ドル円は156.100円付近まで下落

- 継続受給者数も189万9000人に増加

- 再就職が困難な状況

⑧(木)ドル安

- ダボス会議

- OPECに原油価格の引き下げを要請する

- 金利引き下げを要請する

- 米国の製造業を回帰

- 米国内で製造するのであれば法人税21%を15%

- それ以外は関税で対処

- 利下げを促す発言で株価が上昇

- S&P500が最高値更新

⑨(金)円高

- 日銀会合&植田日銀総裁の発言

- 結果:25bp利上げ(50bp)

- ドル円は154.820円まで下落

- 経済見通しが実現すれば、引き続き「利上げ」の考え

- 利上げ方針はこれまでと同様で予断もたず

⑩(金)欧州通貨高

- 経済指標

- 仏製造業PMI:予想42.2 結果45.3(前回41.9)

- 仏非製造業PMI:予想49.3 結果48.9(前回49.3)

- 独製造業PMI:予想42.5 結果44.1(前回42.5)

- 独非製造業PMI:予想50.8 結果52.5(前回51.2)

- 欧製造業PMI:予想45.3 結果46.1(前回45.1)

- 欧非製造業PMI:予想51.4 結果51.4(前回51.6)

- 英製造業PMI:予想47.1 結果48.2(前回47.0)

- 英非製造業PMI:予想50.7 結果51.2(前回51.1)

- 以下の米経済指標にてドル安になった影響で欧州通貨買い

⑪(金)ドル安

- 経済指標

- 米製造業PMI:予想49.8 結果50.1(前回49.4)

- 米製造業PMI:予想56.5 結果52.8(前回56.8)

- ミシガン:予想73.2 結果71.1(前回73.2)

- 弱い結果でドル安

トランプ氏が大統領に就任した週であり、その流れからトランプ祭りの相場でした。

金曜日には日銀会合を控えていた事から、ドルと円の動向に世界中が注目した週でもあります。

ドル円の値幅は約2.0(200pips)となり、一時154.781円台まで下落することになりました。

メイントピックスである、

- 「トランプ大統領就任」

- 「ダボス会議での発言」

- 「日銀会合」

についてまとめます。

トランプ大統領就任

迎えた第47代トランプ米大統領の就任式の内容が以下になります。

<演説内容(翻訳)>

- 自国が常に有益になるようにアメリカ・ファーストの考え

- スピードをもって行動する為、本日大統領令に署名

- 南部国境で国家非常事態宣言し不法入国を停止する

- 全閣僚にインフレ抑制を指示していく

- 国家エネルギー緊急事態を宣言

- 原油をしっかり掘っていく

- 電気自動車(EV)の義務化を撤廃

- 貿易の抜本的改革に着手して、 関税で国民を豊かにしていく

- 「メキシコ湾」 を 「アメリカ湾」 に改称し、パナマ運河を取り戻す

- 最強の軍隊を築き、戦争に勝つだけでなく、戦争を終わらせ、参加しなくて済むことが我々の成功

市場が驚いたのは、中国に対しての関税や暗号資産の話が出なかったこと。

この影響で、暗号資産業界は失望売りが出ている状態です。

就任式の内容的には上記のように以前から発言されていた内容だっただけに、そこまでの乱高下には至りませんでした。

しかしここから大統領令の署名やダボス会議での演説を控えていたので、マーケットの様子見展開が続いている状態でした。

そして翌日火曜日の午前中には関税の部分での発言がありました。

トランプ大統領は「カナダとメキシコへの関税、2月1日の発動検討」しているという速報が流れ、一気にドル高が入る瞬間がありました。

<米長期金利低下、カナダ・メキシコ通貨下げ-トランプ氏の関税発言で>

https://www.bloomberg.co.jp/news/articles/2025-01-20/SQEOZCT0G1KW00

そして中国にも関税を2月1日を目処に10%と発言しております。

<トランプ大統領、中国への10%関税を検討と表明-2月1日実施も視野>

https://www.bloomberg.co.jp/news/articles/2025-01-21/SQGO8DT1UM0W00

欧州圏への関税は発表を控えている状況ですが、先にスイスで行われたダボス会議にてトランプ大統領のオンライン演説が行われました。

ダボス会議

【トランプ米大統領】

- 減税措置について、上下両院が可決する見通し

- 石油輸出国機構(OPEC)に原油価格の引き下げを要請する

- 金利引き下げを要請する

- ウクライナ戦争終結に向けてプーチン露大統領と近いうちに会談

- フェアな米中関係を築く必要がある

- ロシアと中国の非核化を望む

- ウクライナは戦争終結に向け合意の用意ある

- AIに関する行政措置に署名する

- パウエルFRB議長と適切な時期に話す

まずは石油について、OPECに対して原油の価格を下げるように要請するのとのこと。

原油が下がれば、インフレは低下することになるので、金利を下げることができます。

トランプ氏は大統領になる前から「金利が高すぎる」と言っていました。

その根幹となるインフレの要因は原油が最も影響している為、それを要請しているということになります。

そしてロシア・ウクライナの戦争ですが、原油が安くなることで、戦争を終わらせるよう圧力をかけることができるとのことです。

この発言を受けて、原油が75ドルから74ドルまで下落することになりました。

ただOPECは独立性を担保されているので、米大統領といえど減額するのはなかなか難しい問題ではあります。

トランプ氏、利下げと原油値下げ要請-暗号資産・AIでは行政措置

https://www.bloomberg.co.jp/news/articles/2025-01-23/SQJUMEDWRGG100

そして、他国に対しては「米国に投資しろ」ということですね。

トランプ氏は米国の「製造業」を回帰させる目的があるので、他国に対して半ば脅しの発言をしていました。

「もし米国内にて製造業をするのであれば、現在の法人税21%を15%にする」との内容でして、「もし米国で商品を製造しないのであれば、関税を支払わなければならない」という発言もしておりました。

かなりのトランプ節です。

そして金利に対してですが、パウエル議長よりも自分の方が熟知しているということで、「利下げを促す」との発言をしておりました。

トランプ大統領、金利についてパウエル議長よりも自分の方が熟知

https://www.bloomberg.co.jp/news/articles/2025-01-23/SQK83BT0AFB500

この発言が為替と株価を動かした要因となりました。

セオリー通りの動き方でしたが、金利が低くなる可能性が出てきているのでドル安に動き、株価に関しては上昇ということになります。

木曜日のS&P500は史上最高値を更新することになりました。

ただこちらも原油同様に、FRBは独立性が担保されているので、大統領の指示に従う必要はありません。

パウエル氏が、現在のインフレ高止まりの状況と大統領の発言の狭間で、「利下げ」をどのようにコントロールしていくのかに注目は集まります。

そしてトランプ氏は23日、暗号資産(仮想通貨)と人工知能(AI)に関する行政措置にも署名しました。

トランプ氏、利下げと原油値下げ要請-暗号資産・AIでは行政措置

https://www.bloomberg.co.jp/news/articles/2025-01-23/SQJUMEDWRGG100

この影響でBTCは下落せず、横ばいを推移しております。

日銀会合

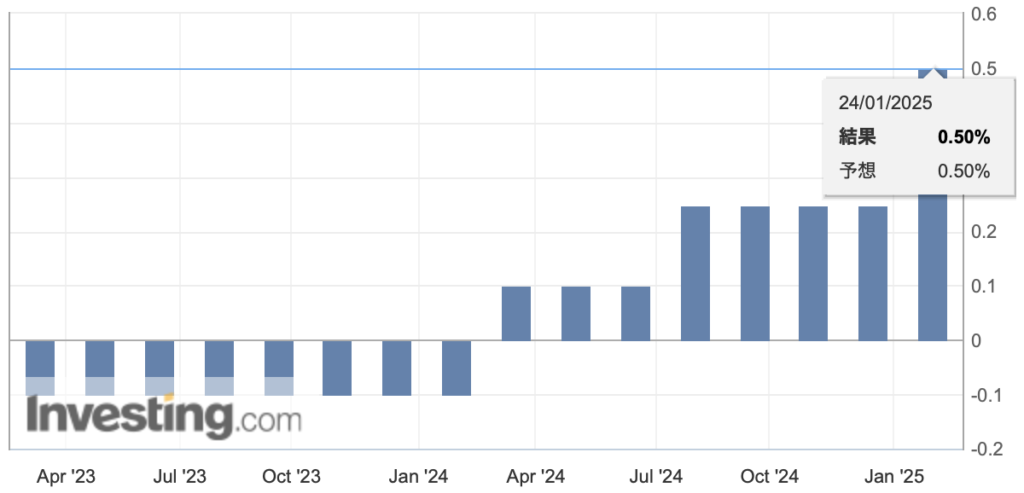

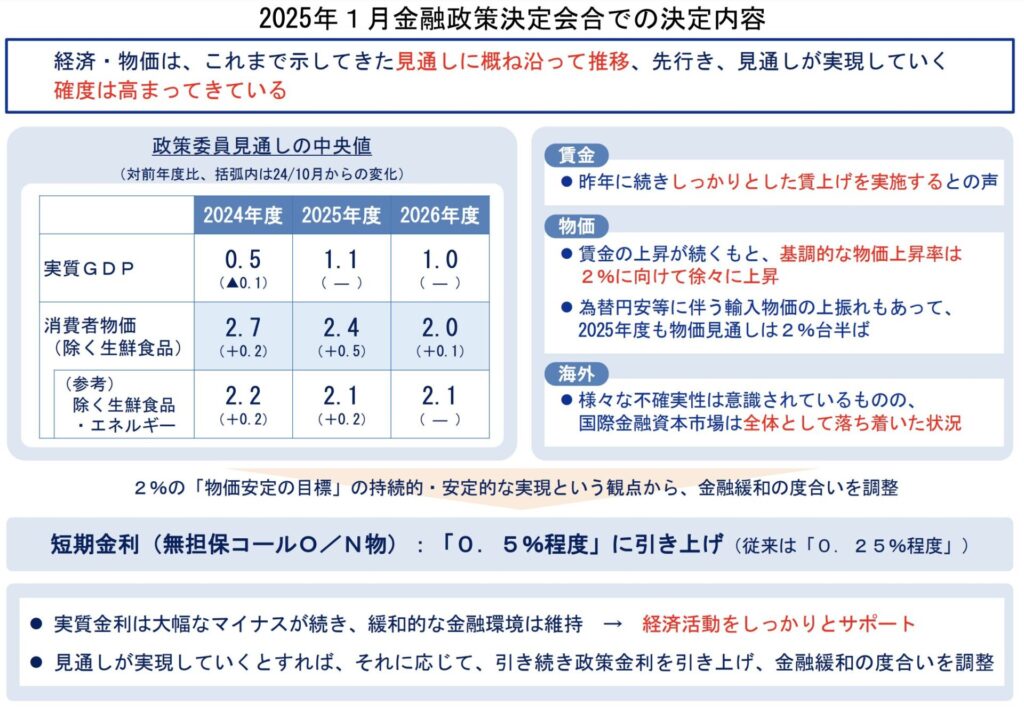

- 結果:25bp利上げ(50bp)

日銀が17年ぶり0.5%に利上げ、今後は予断持たず毎回会合で判断と総裁

https://www.bloomberg.co.jp/news/articles/2025-01-24/SM5KLWT0G1KW00?srnd=cojp-v2

【金融市場調節方針の変更について】

前々週に氷見野副総裁が「利上げを議論」と話し、翌日植田日銀総裁も利上げの話を踏み切ったことで、市場で1月利上げの織り込みが進みました。

そして迎えた日銀会合ですが、マーケットの予想通り「25bp利上げ」ということで、発表することになりました。

この0.5%という金利水準は17年前の水準になり、今世紀最高の金利となりました。

市場は織り込んでいたこともあり、そこまで乱高下せず安定していました。

マーケットとしっかり対話ができていた日銀会合だったと思います。

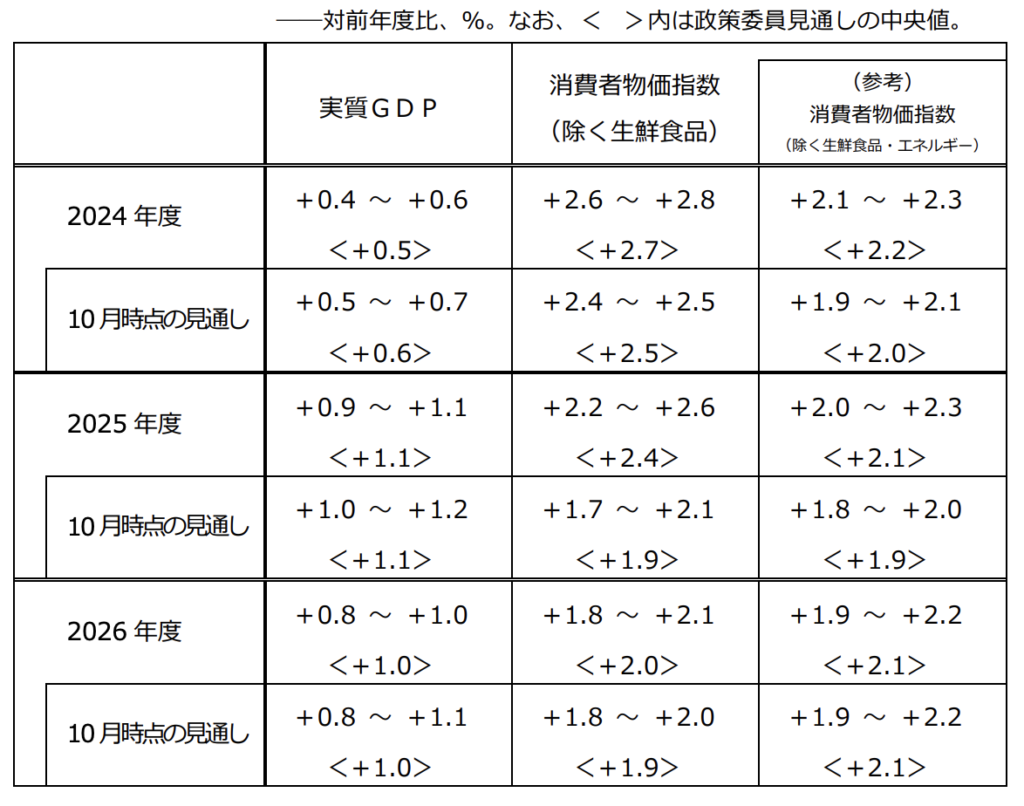

決定内容

実質GDPに変更はありませんが、消費者物価指数の見通しが上方修正されています。

要するに、日銀は物価がまだ上昇すると判断しているということになります。

日銀会合前に日本のCPIの発表がありましたが、以下になります。

【全国消費者物価指数&【除生鮮】】

- 前年比:予想+3.4% 結果3.6%(前回+2.9%)

- 前年比・コア:予想+3.0% 結果3.0%(前回+2.7%)

消費者物価は1年4カ月ぶり3%台に、日銀利上げへ「安心材料」との声

https://www.bloomberg.co.jp/news/articles/2025-01-23/SQIUZET0G1KW00?srnd=cojp-v2

結果は強く、3%台にのせることになりました。

要因は、政府による電気・ガス代補助金の終了を受けてエネルギーは10.1%上昇と前月から伸びが加速したこと。

そして生鮮食品を除く食料も4.4%上昇と上昇基調が続いています。

皆さんもスーパーの食品売り場などにいくと、値段がかなり上がっているのを肌で感じますよね。

季節野菜でさえ何倍にも膨れ上がっている状態なので、相当インフレ状態であることがわかると思います。

この物価高に関しても影響が出てくるので、植田総裁はむやみに「ハト派」になると更なる物価高に繋がりかねないので、少し難しい会見だったと思います。

【植田氏の発言内容のまとめ】

- 経済見通しが実現すれば、引き続き「利上げ」の考え

- 利上げ方針はこれまでと同様で予断もたず

- 0.5%の金利水準でも中立金利にまだ距離がある

- 実質金利はマイナスで緩和的な環境続く

- 今年もしっかりした賃上げが見込まれる

- 米大統領就任、市場は全体として落ち着きが見られた

注目されていたのは植田総裁が「ハト派?タカ派?」という部分でした。

今後の利上げのペースやタイミングについては、「予断をもたず」とし、具体的な示唆はなく、引き続き利上げ姿勢ではあるが、それも経済見通し次第という形。

どちらというわけでもなく「利上げに対しては慎重さ」が伺えた会見で、言葉選びも上手くできていた印象でした。

結果的に現在は3月の日銀会合ではマーケットは「利上げしない」と判断していて、夏以降で再度「利上げ」する可能性があるとの織り込みで推移しております。

今後さらに市場が動くと、上記が覆される可能性もあるので、そこの情報は引き続き追っていきたいと思います。

まとめ

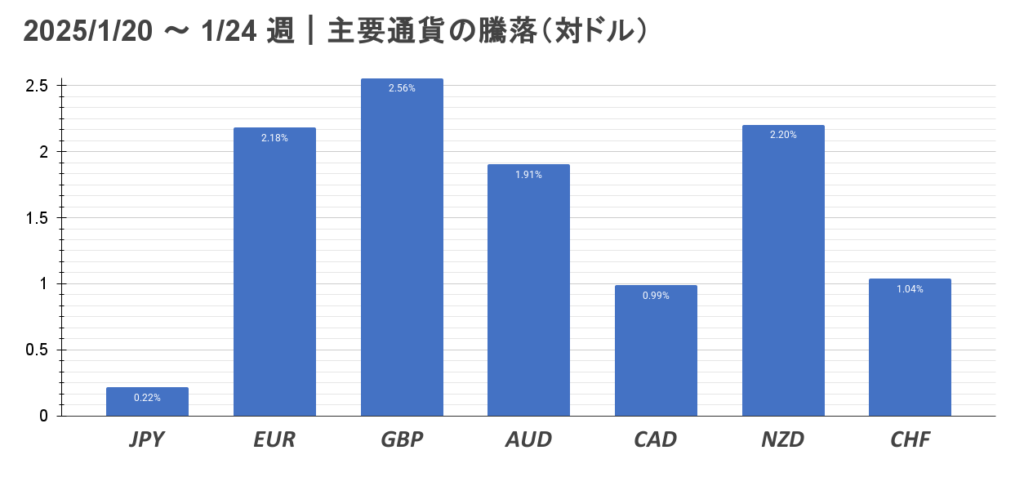

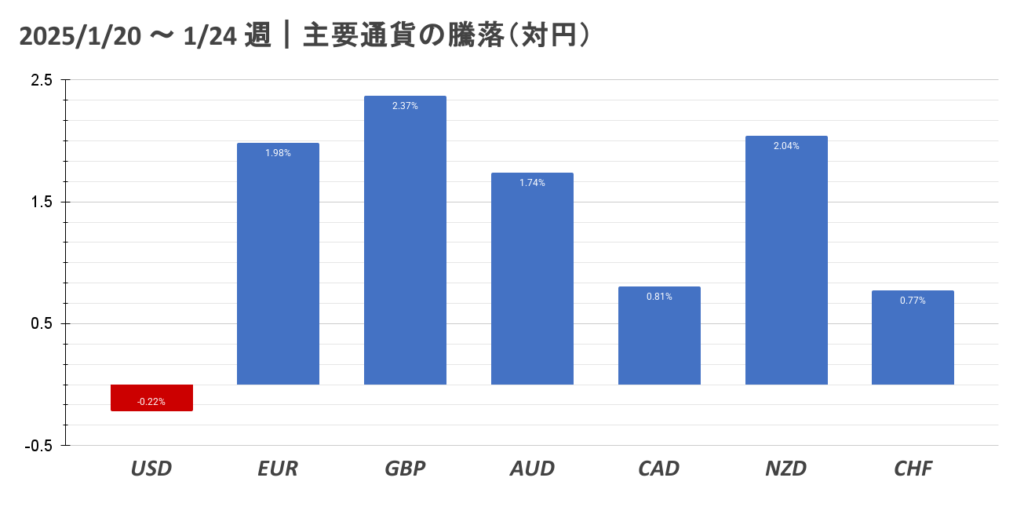

2025/1/20~週は、ドル売り・円売りが目立った週となりました。

トランプ大統領就任式、日銀金融政策決定会合と、重要なイベントを終えたにもかかわらず、ドル円の週足は十字線に近く、マーケットの気迷いを反映した強弱感が対立しています。

また今週はFOMCが予定されています。金融政策は据え置きがほぼ確定と考えて良さそうです。

そうなると注目されるのは、パウエル議長会見内容、1/31PCEデフレーターの結果となりそうです。

2025年1月13日~2025年1月17日

①(月)ドル高

- NY連銀インフレ期待

- 1年先インフレ期待:前回3% 今回3%

- 3年先インフレ期待:前回2.6% 今回3%

- 5年先インフレ期待:前回2.9% 今回2.7%

- 期待インフレが上昇している状態

- トランプ次期政権による関税導入の可能性が懸念材料

②(火)欧州通貨高

- トランプ次期大統領の経済チームの案

- 月に2~5%づつ引き上げて段階的に関税を引き上げる案

- 初期段階の案はトランプ氏にはまだ提示されていない

- 関税緩和報道にてドル安

③(火)ドル安

- 経済指標

- 米PPI前月比:予想+0.3% 結果+0.2%(前回+0.4%)

- 米PPI前年比:予想+3.4% 結果+3.3%(前回+3.0%)

- 米PPI前月比・コア:予想+0.3% 結果±0.0%(前回+0.2%)

- 米PPI前年比・コア:予想+3.8% 結果+3.5%(前回+3.4%→+3.5%)

- 予想を下回る弱い数字

- 前月に比べると緩やかに上昇しているペース

④(水)円高

- 要人発言(植田氏・加藤氏)

- 来週の日銀会合で利上げなど行うか判断

- 利上げする可能性が高くなってきた

- 70%「利上げ」に対して織り込んでいる状態

- ドル円は156.710円まで下落

⑤(水)ドル安

- 経済指標

- 米CPI前月比:予想+0.3% 結果+0.4%(前回+0.3%)

- 米CPI前年比:予想+2.9% 結果+2.9%(前回+2.7%)

- 米CPI前月比・コア:予想+0.2% 結果+0.2%(前回+0.3%)

- 米CPI前年比・コア:予想+3.3% 結果+3.2%(前回+3.3%)

- 米CPI前月比・スーパーコア:結果+0.2%(前回+0.3%)

- 米CPI前年比・スーパーコア:結果+4.1%(前回+4.3%)

- 米長期金利は16bpの大幅な下落

- ドル円は155.950円まで下落

⑥(木)欧州通貨安

- 経済不安&財政不安

- 欧州の経済不安

- 英国の財政不安

- ECBの大幅な利下げ観測

- 売られやすい傾向が続いている

⑦(木)ドル安

- 経済指標&要人発言

- 新規失業保険申請件数:予想21.0万件 結果21.7万件

- 小売売上高・前月比:予想+0.6% 結果+0.4%

- 小売売上高・前月比コア:予想+0.4% 結果+0.4%

- ウォラー氏:直近のCPIのデータが続けば、年内3〜4回の利下げは可能

⑧(金)ポンド安

- 経済指標

- 英小売売上高(前月比):予想0.3% 結果-0.3%(前回0.2%→0.1%)

- 英小売売上高(前年比):予想4.5% 結果3.6%(前回0.5%→0.0%)

- 英小売売上高(前月比・コア):予想0.2% 結果-0.6%(前回0.3%→0.1%)

- 英小売売上高(前年比・コア):予想3.6% 結果2.9%(前回0.1%→-0.5%)

- 結果が弱く下落

⑨(金)ドル高

- トランプ氏、習主席の電話会談

- トランプ:中国と米国の両方にとって非常に良い会談

- 中国側:両氏はウクライナや中東の情勢についても協議

- リスクオンで株の買い戻しが入る

- ドルは堅調に

日銀の利上げ観測報道が入り、米CPIの結果を受け、ドル円・クロス円は大きく下落することになりました。

ドル円の値幅は約3.2円(320pips)となり、155円台まで下落することになりました。

メイントピックスである、

- 「日銀の利上げ観測報道」

- 「米CPI(消費者物価指数)」

についてまとめていきます。

日銀の利上げ観測報道

植田日銀総裁、来週会合で利上げ判断と明言-市場観測強まり円高進行

https://www.bloomberg.co.jp/news/articles/2025-01-15/SQ3UU7T0G1KW00

【植田日銀総裁】

- 金融政策、経済・物価の情勢の改善が続けば政策金利を引き上げ緩和度合いを調整

- 来週の会合で利上げなど行うか判断

植田日銀総裁は、来週の金融政策決定会合で「利上げを行うかどうか議論し、判断したい」と話しました。

2025年春闘に向けた賃上げの動向は、年明けの企業経営者の発言や日銀の各支店からの報告を基に「前向きな話が多かった」と評価しました。

動向としては今年も「経済、物価情勢」の改善が続いていくのであれば、それに応じて政策金利を引き上げるとのこと。

内容は14日の氷見野日銀副総裁が話をしていた事と似ている部分がありましたが、副総裁ではなく現総裁がそれを言うなら、ほぼ来週は「利上げ」をしていくことになると、マーケットは判断した様子です。

そして植田氏は、2024年8月の急落に繋がった発言や行動が脳裏にありますので市場との対話が大事だと考えているはずです。

そんな植田氏が「利上げに対して言及」するというなら、おそらく利上げではないか?と言った内容になっています。

そして17日の金曜日には以下のようなリーク記事(有料)も日経新聞から報道されています。

リーク記事

<日銀政策委員、過半が利上げ支持 市場見極め最終判断>

https://www.nikkei.com/article/DGXZQOUB162Q10W5A110C2000000/?n_cid=SNSTW001&n_tw=1737104775

市場は水曜日時点で、70~80%程度の「利上げ」を織り込んでいて、17日の段階では99%まで織り込みましたので、日銀会合ではほぼ利上げすると考えて良いでしょう。

https://www.bloomberg.co.jp/news/articles/2025-01-17/SQ7KKCT1UM0W00

利上げすることが決まれば政策金利は0.5%になるので、織り込みが完了していなければドル円・クロス円はもう一段円高方向に走る可能性があります。

米CPI(消費者物価指数)

米CPI、コアは前月比で6カ月ぶり鈍化-3月利下げを再び意識

https://www.bloomberg.co.jp/news/articles/2025-01-15/SQ4TMHT0AFB400

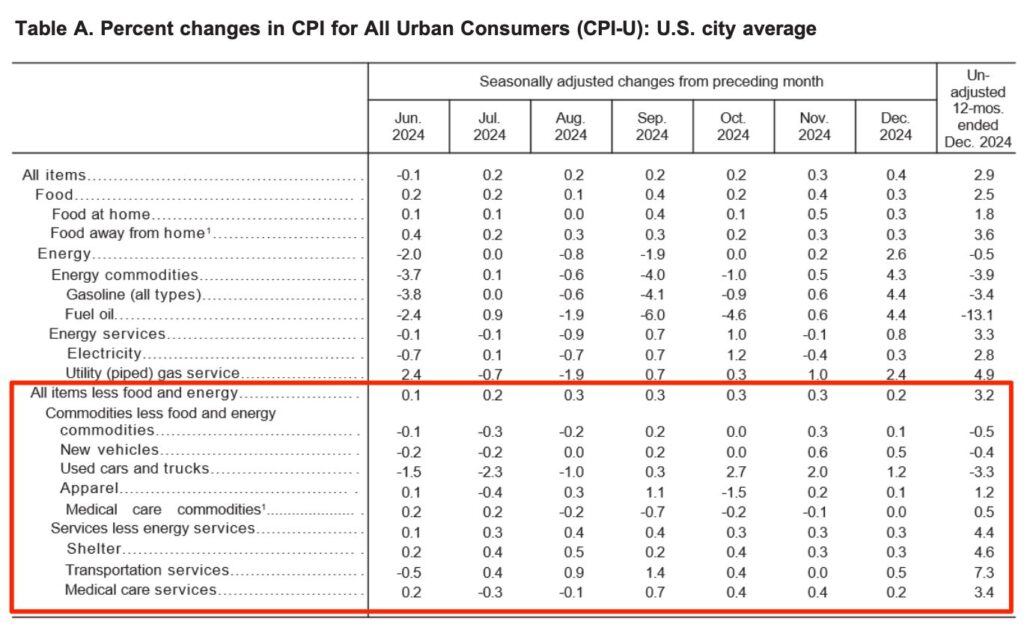

- 前月比:予想+0.3% 結果+0.4%(前回+0.3%)

- 前年比:予想+2.9% 結果+2.9%(前回+2.7%)

- 前月比・コア:予想+0.2% 結果+0.2%(前回+0.3%)

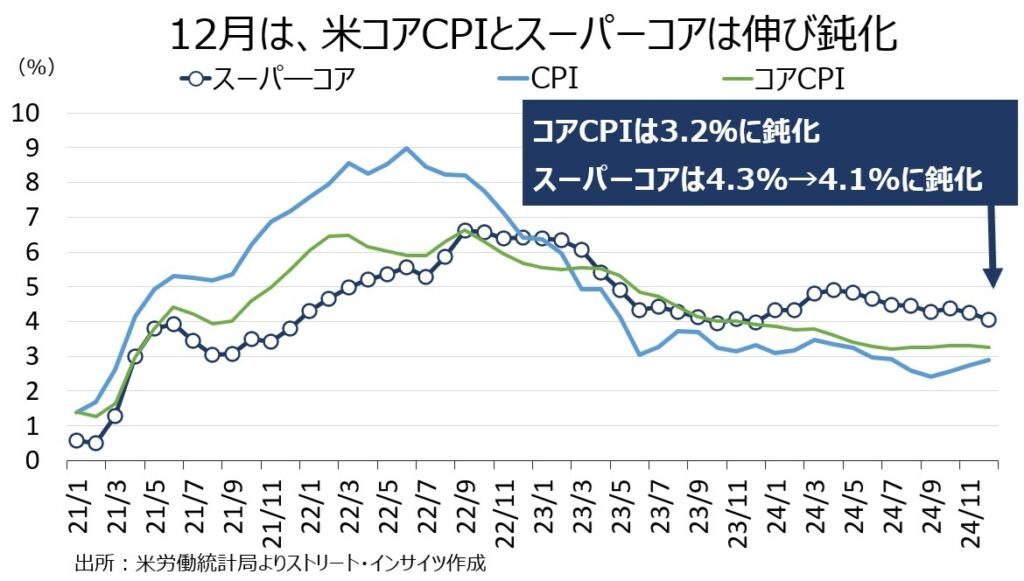

- 前年比・コア:予想+3.3% 結果+3.2%(前回+3.3%)

- 前月比・スーパーコア:結果+0.2%(前回+0.3%)

- 前年比・スーパーコア:結果+4.1%(前回+4.3%)

上記の結果を受け、米長期金利(米10年債利回り)16bpの大幅な下落となりました。

この金利の下落により、ドル円も155.950円まで下落することになりました。

おそらくCPIの影響だけではないと思いますが(ポジションの偏りがあった)、結果的には下落することになります。

CPIの内容は、総合が上昇していることに対して、コアが下落していることがサプライズとなります。

コアは前月比で6カ月ぶりに鈍化と言うことになります。

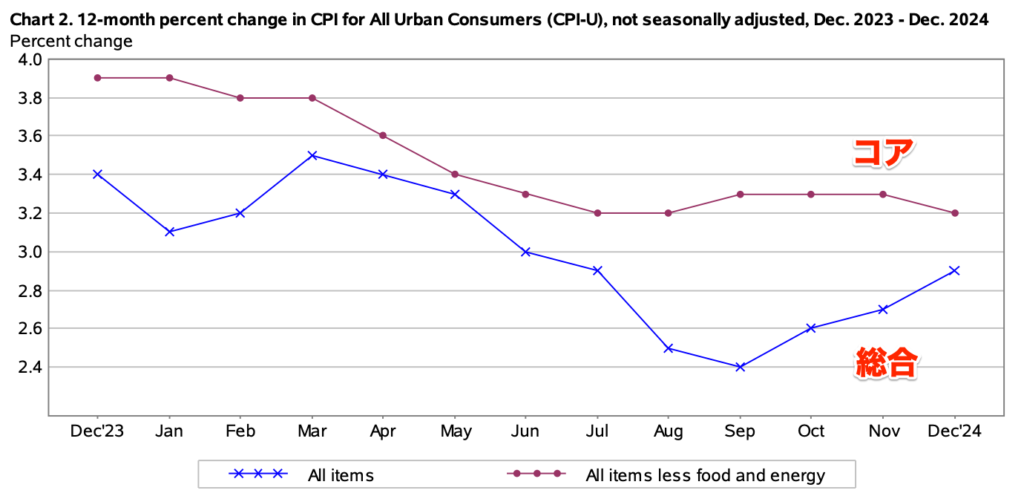

CPIの推移

FRBが注目しているスーパーコア(住居費を除くコアサービス)が鈍化傾向にあるので、「インフレは高止まりしているわけではなかったか?」という市場の思惑も入り、FRBの年内の動きは「利下げよりむしろ利上げ?」という風に市場では捉えられていたものが覆された状況と言うわけです。

スーパーコアの推移

CPIコアの内訳

(赤枠部分)宿泊費の低下や医療サービス費の伸び鈍化、家賃の比較的低い伸びが、CPIを抑制する要因となりました。

今回がきっかけで、ドル円・クロス円の下落が始まり、3.2円の下落に繋がりました。

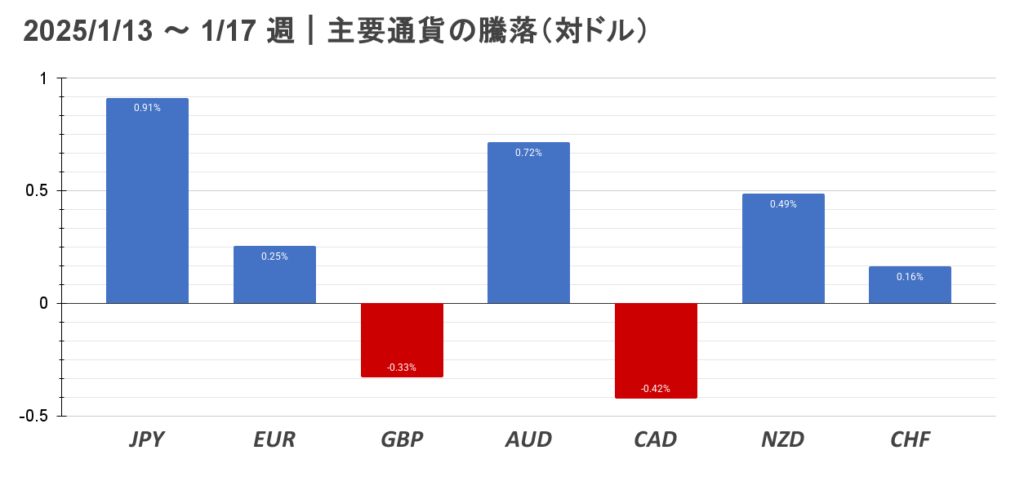

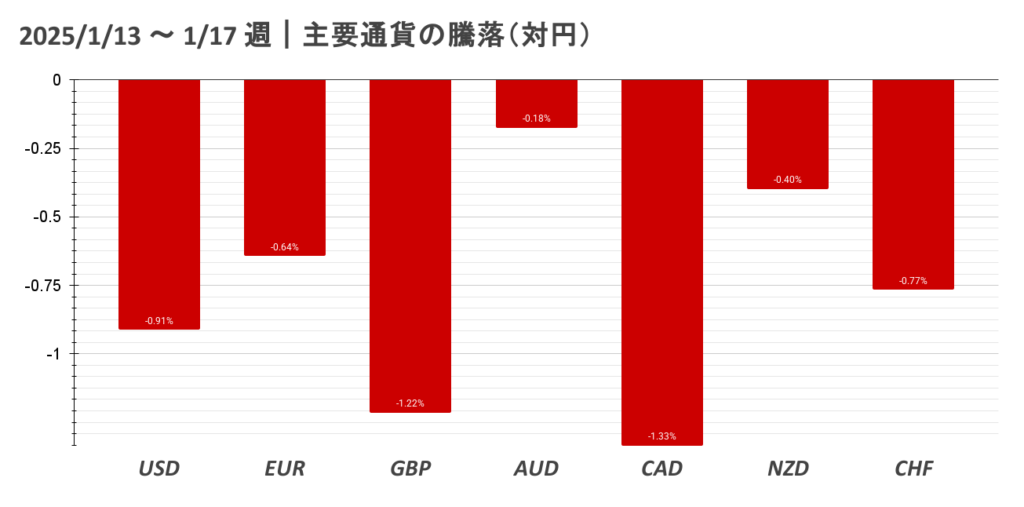

2025/1/13~週は、基本はドル売り・主要通貨に対して円買いが強い週となりました。

米国のPPI、CPIが市場予想を下回り、週の後半に発表された小売売上高の結果もやや物足りない結果に終わり、ドル売りが進みました。

今週末のBOJを前に、日銀の正副総裁より追加利上げに前向きな発言が続き、日経電子版が後押しする記事を流し円の買戻しも進みました。

また英国の財政拡張的な政策に対して、英国市場が株・債券・通貨のトリプル安に見舞われ、為替市場ではポンド売りが加速しました。

次週は、トランプ大統領の就任式、ダボス会議、日銀政策会合(BOJ)と続きますので、方向感を確かめる週となりそうです。

2025年1月6日~2025年1月10日

①(月)欧州通貨高

- 経済指標

- 仏非製造業PMI:予想48.2 結果49.3(前回48.2)

- 独非製造業PMI:予想51.0 結果51.2(前回51.0)

- 欧非製造業PMI:予想51.4 結果51.6(前回51.4)

- 英非製造業PMI:予想51.4 結果51.1(前回51.4)

- 独消費者物価指数:前月比:予想+0.3% 結果+0.4%(前回-0.2%)

- 独消費者物価指数:前年比:予想+2.4% 結果+2.6%(前回+2.2%)

- ユーロ高材料

②(月)ドル安→ドル高

- WPの誤報

- 重要な輸入品のみを対象とする関税計画を検討(WP)

- ワシントン・ポスト紙の記事は正確ではない(トランプ氏)

- 関税政策は縮小しない(トランプ氏)

- ドル円が1.7円の乱高下

③(火)円高

- 牽制発言

- 加藤財務相:足元では一方的、急激な動きみられると認識

- 加藤財務相:行き過ぎた動きに対しては適切に対応

- 欧州通貨はショートカバーが続いている状態

④(火)ドル高

- 経済指標

- ISM非製造業景況指数:予想53.3 結果54.1(前回52.1)

- JOLTS求人:予想7700千件 結果8098千件

- 強い経済指標

- ドル円は158.410円まで上昇

⑤(水)欧州通貨安

- 経済指標

- 独小売売上高(前月比):予想+0.5% 結果-0.6%

- 独小売売上高(前年比):予想+2.5% 結果+2.3%

- ドイツ経済が弱い状況

⑥(水)ドル高

- トランプ氏(CNN報道)

- 新たな関税プログラムを検討

- 国家経済非常事態宣言を検討

- 関税が増えると必然的にインフレが上がる

- 米長期金利が上昇

- 158.546円まで上昇

⑦(水)ドル高→ドル安

- 経済指標&要人発言

- ADP雇用統計:予想+14.0万人 結果+12.2万人(ドル安)

- 新規失業保険申請件数:予想21.8万件 結果20.1万件(ドル高)

- ウォラーFRB理事:さらなる利下げが適切になるだろう(ハト派意見)

⑧(木)ポンド安

- 労働党政権の借り入れコストの影響

- 財政赤字抑制に苦戦するとの懸念

- 英30年債は売られて金利は5.44%にまで上昇

- 債券と通貨安

⑨(木)ドル高

- インフレ意識

- FRBは雇用からインフレに再度目を向け出す

- 要人発言内でもタカ派発言が増える

- 利下げには段階的かつ忍耐強いアプローチが必要

- 利下げは段階的かつデータに基づいて行うべき

- 米長期金利は4.6%でドル円158円台をキープ

⑩(金)円高

- 日銀の利上げ観測(ブルームバーグ)

- 日銀が物価見通しを上方修正か?

- 生鮮とエネルギーを除いたコアコアCPIの見通しを上方修正

- コメなど食料品の上昇や円安、賃金コストの価格への転換などが理由

- 経済物価情勢は日銀の見通しに沿っている

- 春闘の動向や市場動向を踏まえ慎重に行う可能性

- ドル円157.747円まで下落

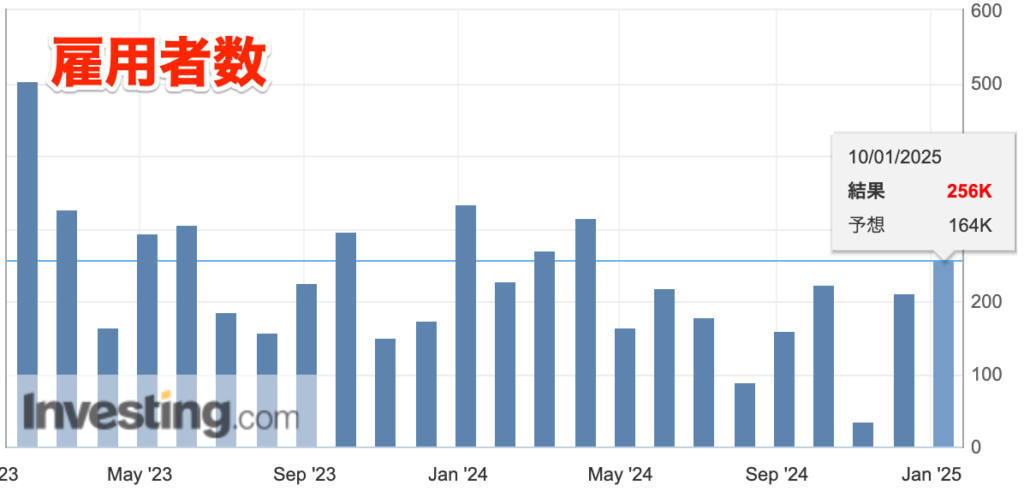

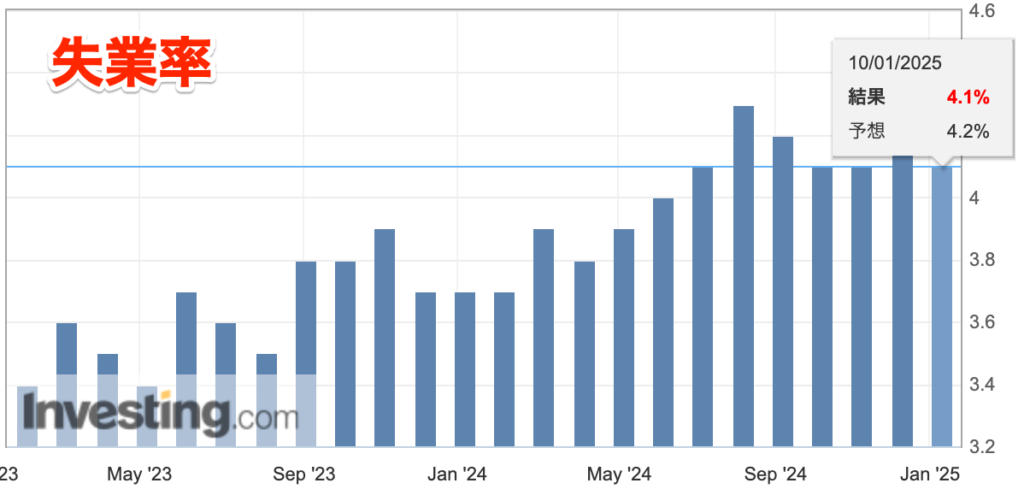

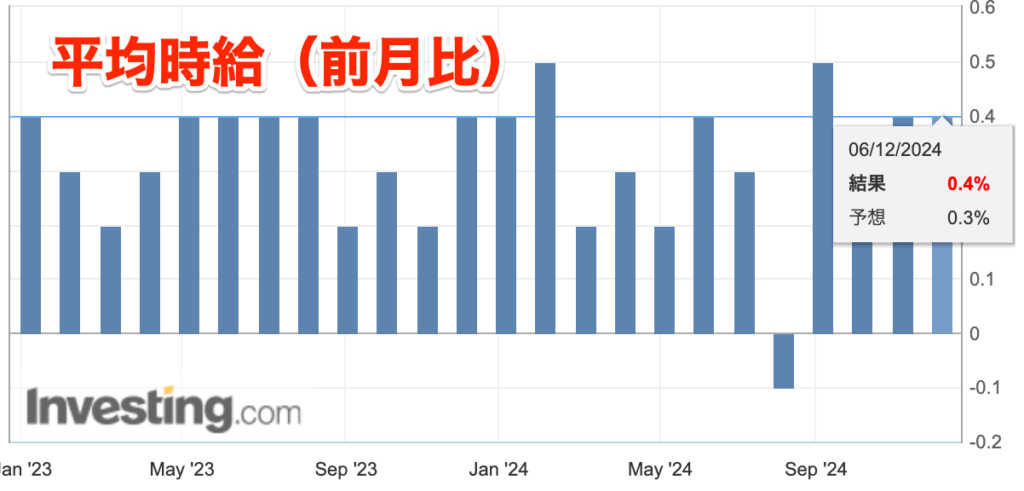

⑪(金)ドル高

- 雇用統計

- 雇用者数:予想+16.4万人 結果+25.6万人(前回+22.7万人→+21.2万人)

- 失業率:予想4.2% 結果4.1%(前回4.2%)

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回+0.4%)

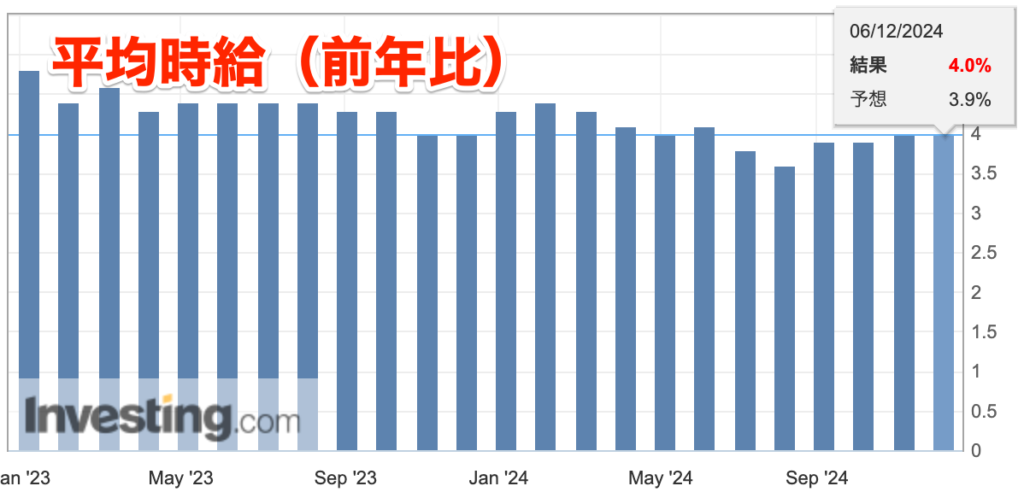

- 平均時給(前年比):予想+3.9%結果+4.0%(前回+4.0%)

- 全てドル高要因

⑫(金)ドル高

- ミシガン大学消費者信頼感指数

- 予想73.9 結果73.2(前回74.0)

- 1年先期待インフレ:予想2.8%結果3.3%(前回2.8%)

- 5年先期待インフレ:予想3.0% 結果3.3%(前回3.0%)

- 期待インフレが上昇

- 強かったが、あまり動かず

年末年始が経過し、本格的に2025年の為替相場がスタートする週になりました。

1週目ということで米国の重要な経済指標の発表があり、相場はやや乱高下することになりました。

ドル円の値幅は約2.6(260pips)となり、158円台をしっかり乗せる動きを見せて直近高値を上抜けることになりました。

今回のメイントピックスである、

- トランプ砲

- 現在のFRBの考え

- 米・雇用統計

についてまとめていきます。

トランプ砲

<ワシントン・ポスト>

トランプ次期大統領、重要な輸入品への一律関税導入を検討

https://www.washingtonpost.com/business/2025/01/06/trump-tariff-economy-trade/

月曜日からワシントンポストの記事にて、トランプ氏の側近が「普遍的」関税計画を準備中 ― 重要な変更点が1つドナルド・トランプ次期大統領の側近は、すべての国に適用されるが重要な輸入品のみを対象とする関税計画を検討していると、事情に詳しい3人が語った。

これは『2024年大統領選キャンペーン中のトランプ氏の計画からの重要な転換点となる』という記事で、規制が一部緩和したことが好感されてドル売りになった可能性もあります。

この時点でドル円は156.230円まで下落していましたが、ショートカバーが入り、そのままトランプ氏からの「上記報道の否定」が入ります。

【トランプ次期大統領】

トランプ氏、関税政策の後退ないと言明-範囲限定を巡る報道を否定

https://www.bloomberg.co.jp/news/articles/2025-01-06/SPNZLMT1UM0W00

この否定が入ることで、大きくドルの買い戻しが入ることになりました。

年初からこのような「関税に対する発言」の動きが入ってきているので、2025年1月20日に米大統領に就任し【トランプ2.0】が本格的に動く可能性も考えられます。

そしてこのようなトランプ氏の発言や動きによってFRBの考えに変化が生じてきています。

現在のFRBの考え

FRBは2024年より「インフレ」が一旦落ち着きを取り戻してきたので、「雇用」に意識をしだすような発言が多くありました。

しかし米大統領選挙にてトランプ氏が勝利することで、経済政策の観点から「インフレが再燃するのでは?」という流れとなり、先月のFOMCでは「なんとか利下げを実施した」というような表現だったことから、利下げペースの鈍化とマーケットは捉えた様子でした。

今週も数人の要人が発言をしましたが、ウォラー氏以外はほとんどが「タカ派」な印象であり、

- 「利下げには段階的かつ忍耐強いアプローチが必要」

- 「利下げは段階的かつデータに基づいて行うべき」

など、インフレに対して警戒している内容だったので、FRBの内部では「雇用→インフレ」に再度シフトしてきているのかな?という印象でした。

雇用統計

【雇用統計】

- 雇用者数:予想+20.0万人 結果+22.7万人(前回+1.2万人→+3.6万人)

- 失業率:予想4.2% 結果4.2%(前回4.1%)

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回+0.4%)

- 平均時給(前年比):予想+3.9%結果+4.0%(前回+4.0%)

- 雇用者数:ドル高

- 失業率:ドル高

- 平均時給(前月比):ドル高

- 平均時給(前年比):ドル高

米雇用者数は予想上回る、失業率低下-利下げ休止の論拠裏付け

https://www.bloomberg.co.jp/news/articles/2025-01-10/SPVKACT0G1KW00?srnd=cojp-v2

雇用統計は予想を超える強い数字となりました。

申し分ない結果となり、長期金利が4.75%まで急上昇=ドル円は158.878円まで上昇することになりました。

そして米株価・GOLD・BTCなどは、金利上昇の影響を受け下落することになります。

FedWatch

現在のマーケットはFRBと同様「インフレ」に注視し始めているため、利下げペースがさらに鈍化する流れになりそうな結果でした。

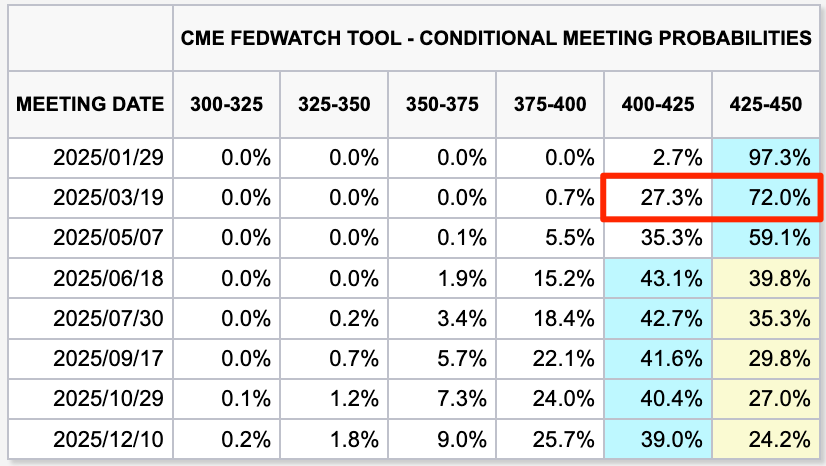

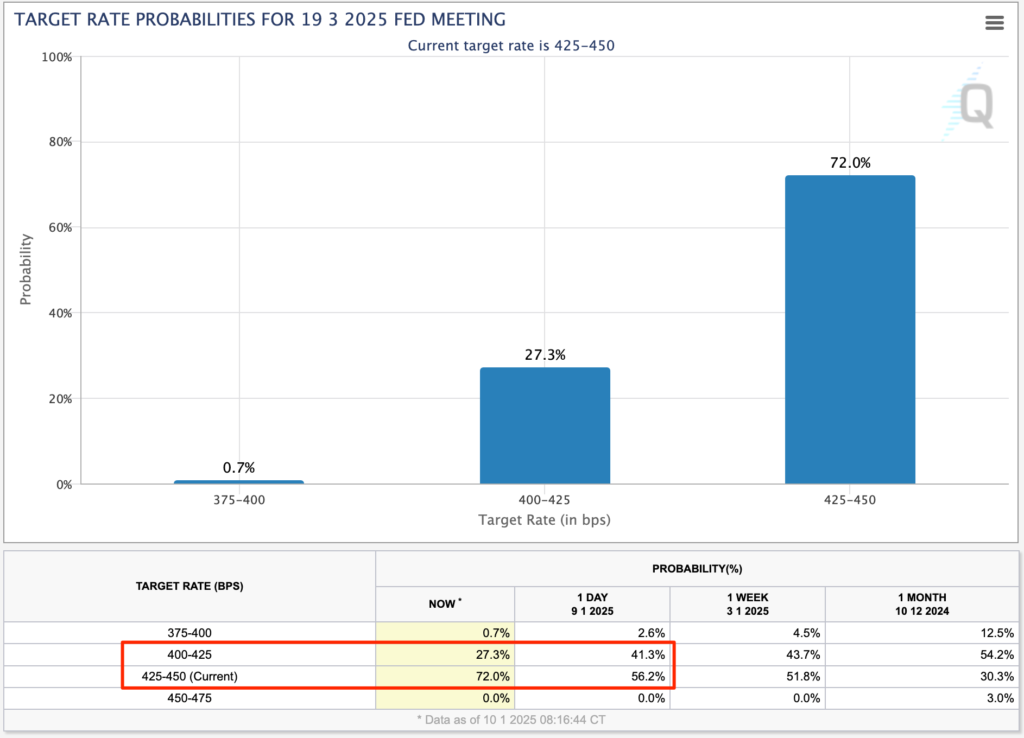

3月FOMCの政策金利に対するマーケット予想は、

- 金利据え置き:56.2%→72.0%まで上昇

- 25bp利下げ:41.3%→27.3%まで減少

まとめ

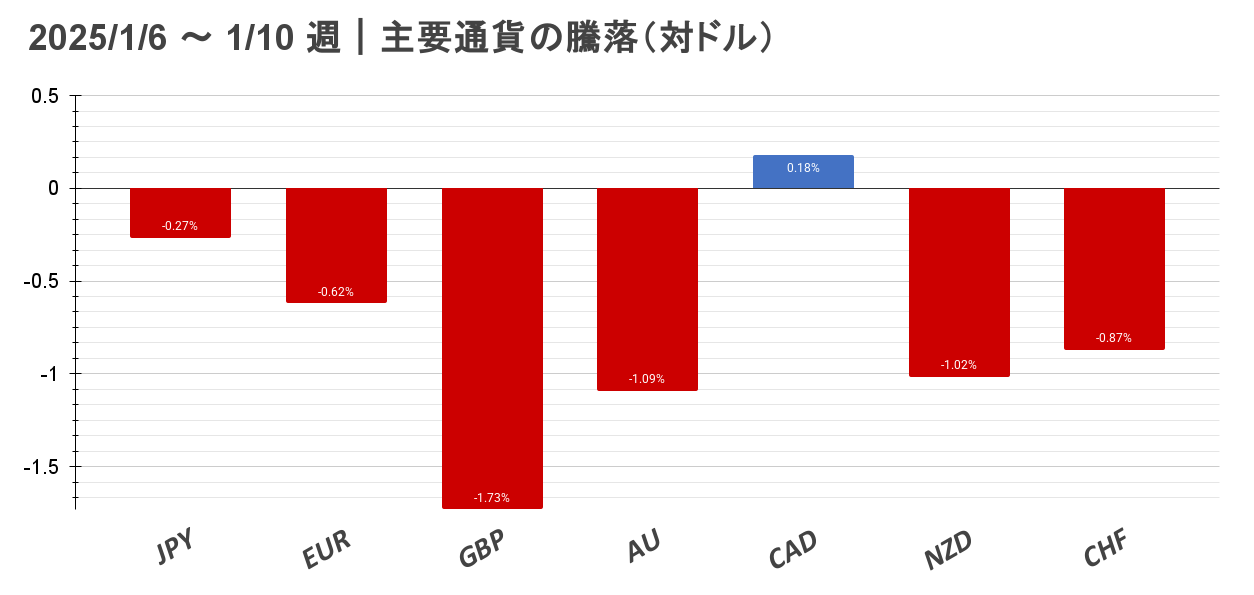

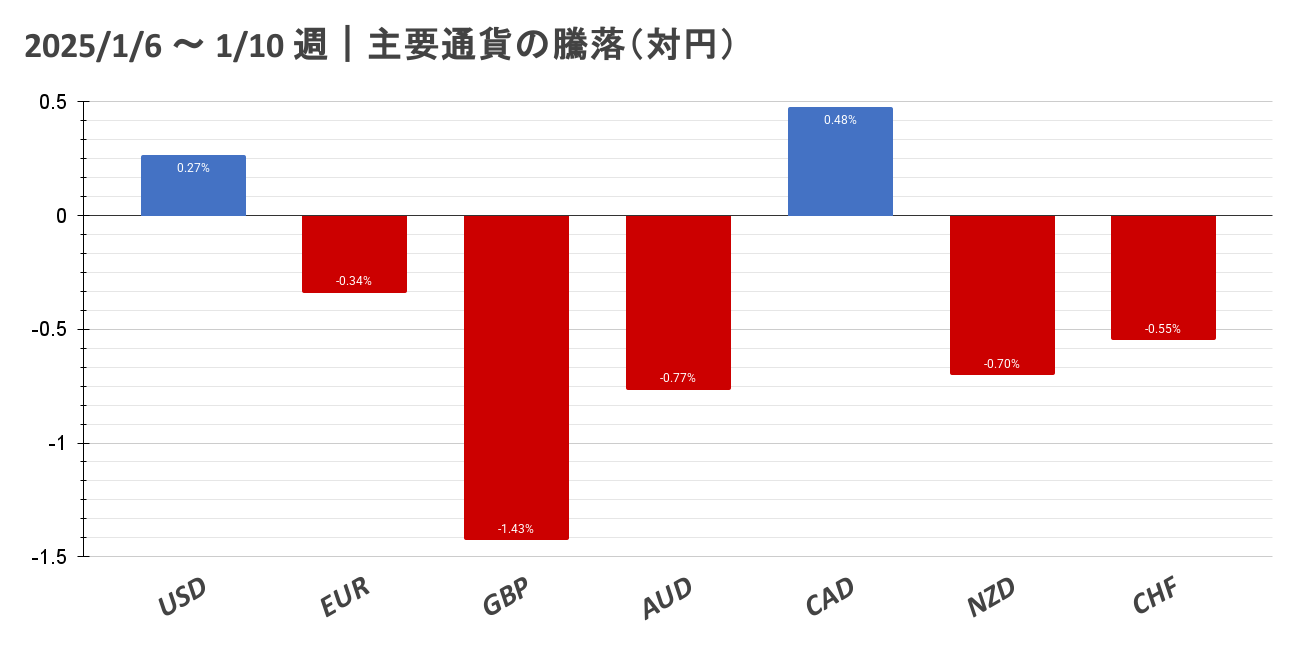

2025/1/6~週は、基本的にはドル買い・週後半はリスクオフによる円買いが強い週となりました。

英国のスターマー政権の財政拡張懸念から、株・債券・為替のトリプル安はかろうじて免れていますが、英国債を手放す動きから『金利上昇=為替市場ではポンド売り』が進んでいます。

米国の12月雇用統計は労働市場の堅調さを再確認、追加利下げに懐疑的な見方が一段と強まり、『金利上昇=為替市場では初動はドル買い』の反応でした。

しかし金利の上昇から株価の割高感が台頭、リスク回避の動きから米株3指数が値を下げ、その余波から為替市場ではクロス円が売られました。

USDJPYは2024年夏の政府・日銀の円買い介入後の戻り高値を更新する158.88まで伸びましたが、その後クロス円の売りから反落となっています。

今週の変数は、

- 1/14:米12月PPI(生産者物価指数)

- 1/15:米12月CPI

- 1/16:米12月小売売上高

来週(1/20)はトランプ大統領の就任が予定されていますので、インフレの再加速が想定できます。