本記事では、2025年4月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2025年4月28日~5月2日

①(月)円安

- 読売新聞の記事はフェイク

- 三村財務官が発言

- 加藤氏もXにて発言

- ドル円は143円後半を維持

②(月)ドル安

- 経済指標

- ダラス連銀製造業活動指数:予想-14.1結果-35.8 (前回-16.3)

- ドル円に関しては141円台

- 20年5月来の最低数値

③(火)ドル高

- 前日の調整

- 前日に落ちすぎた分の自率反発

- 日本は祝日

- ドル円142.750円付近まで上昇

④(火)ドル安

- 発言&経済指標

- 米消費者信頼感指数:予想87.5 結果86.0(前回93.9)

- JOLTS求人:予想7480千件 結果7192千件(前回7480千件)

- ラトニック氏:承認待ちの貿易ディールがある

- ベッセント氏:今後数週間で17の貿易相手国と交渉する

⑤(火)株高

- トランプ大統領

- 自動車業界の関税の負担を軽減する大統領令に署名

- 関税還付を1年目(自動車価格の3.75%)

- 関税還付を2年目(自動車価格の2.5%)

⑥(水)ドル安

- 経済指標

- ADP雇用統計:予想+11.5万人 結果+6.2万人

- 第1四半期GDP:予想+0.2% 結果-0.3%(前回+2.4%)

- 個人所得:予想+0.4% 結果+0.5%(前回+0.8%→+0.7%)

- 個人支出:予想+0.6% 結果+0.7%(前回+0.4%→+0.5%)

- PCE前月比:予想+2.2% 結果+2.3%(前回+2.5%→+2.7%)

- PCE前年比:予想+0.1% 結果±0.0%(前回+0.4%→+0.5%)

- PCE前年比・コア:予想+2.6% 結果+2.6%(前回+2.8%→+3.0%)

⑦(水)ドル高

- 月末フロー

- ロンフィクではドル買いで反応

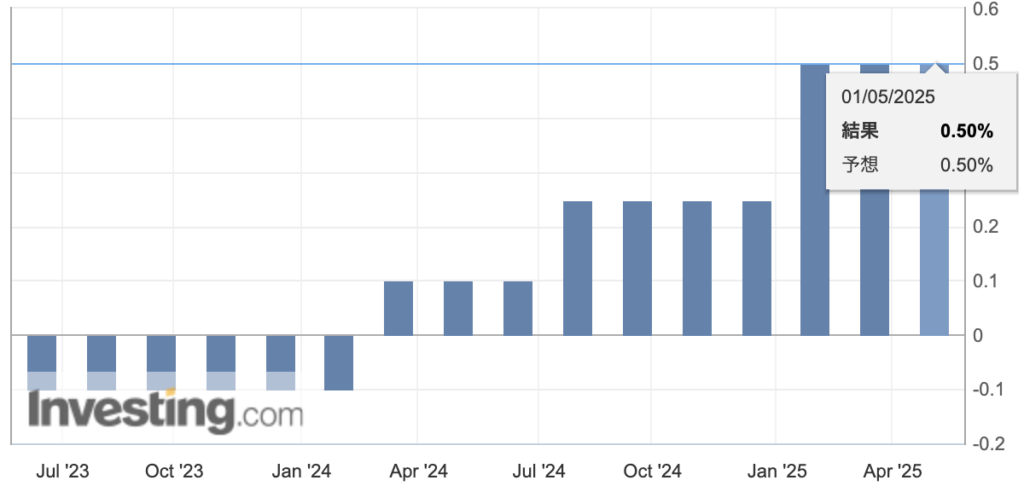

⑧(木)円安

- 日銀会合

- 結果:据え置き(0.5%)

- 展望レポートでは「下方修正」

- 利上げは遅れるとマーケットは判断

- ドル円は1.8円の上昇(144.738円)

⑨(木)ドル高

- 経済指標&決算が好調

- ISM製造業景況指数:予想48.0 結果48.7(前回49.0)

- 米長期金利が上昇する

- ドル円は145.700円付近まで上昇

- マグニフィセント・セブンの株価がテスラ以外は好調

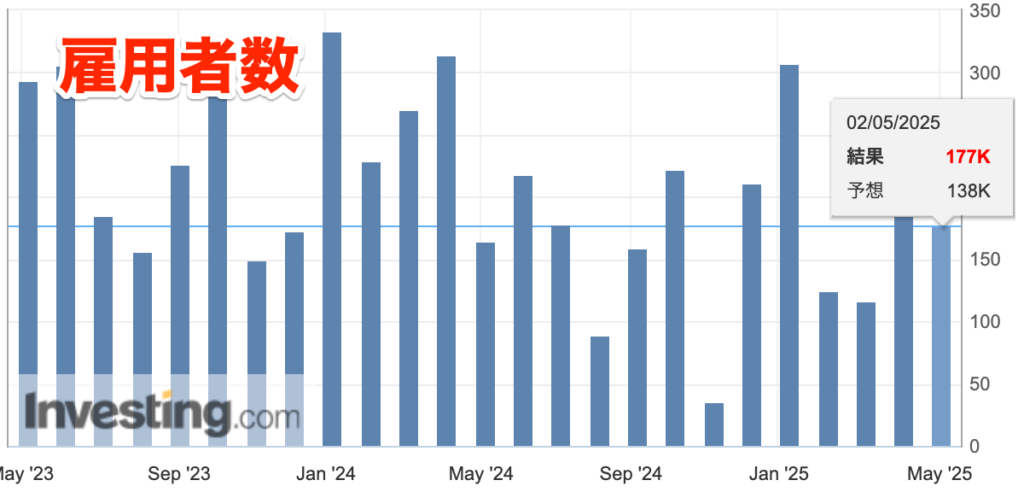

⑩(金)ドル高

- 経済指標

- 雇用者数:予想+13.0万人 結果17.7万人 (前回+22.8万人→18.5万人)

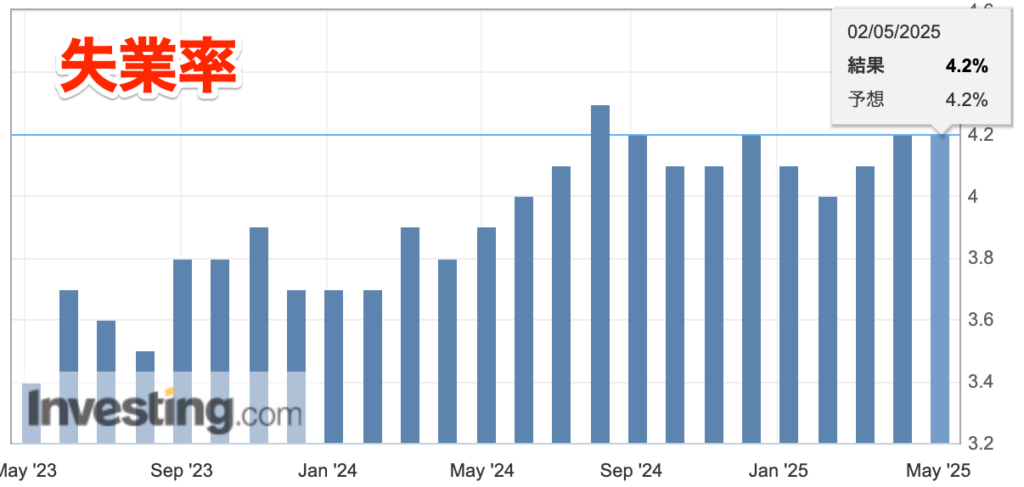

- 失業率:予想4.2% 結果4.2% (前回4.2%)

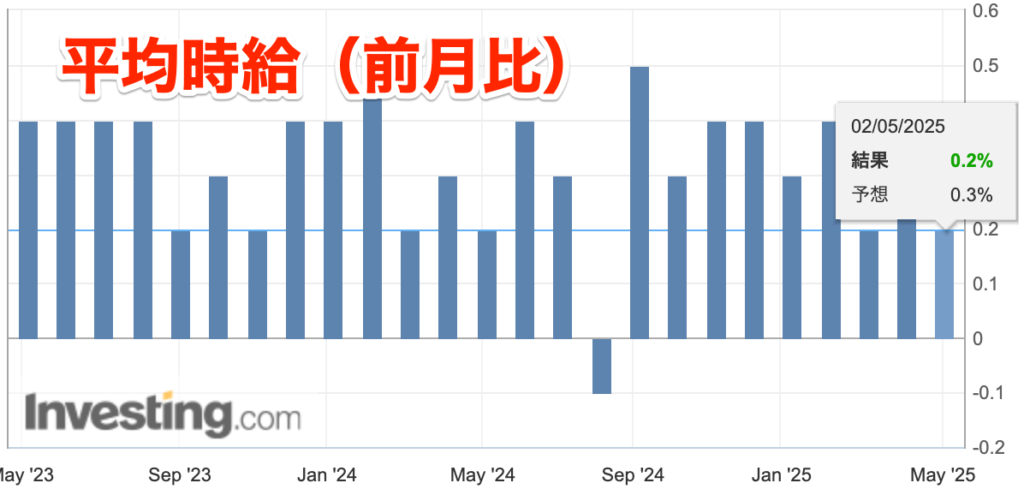

- 平均時給(前月比):予想+0.3% 結果0.2% (前回+0.3%)

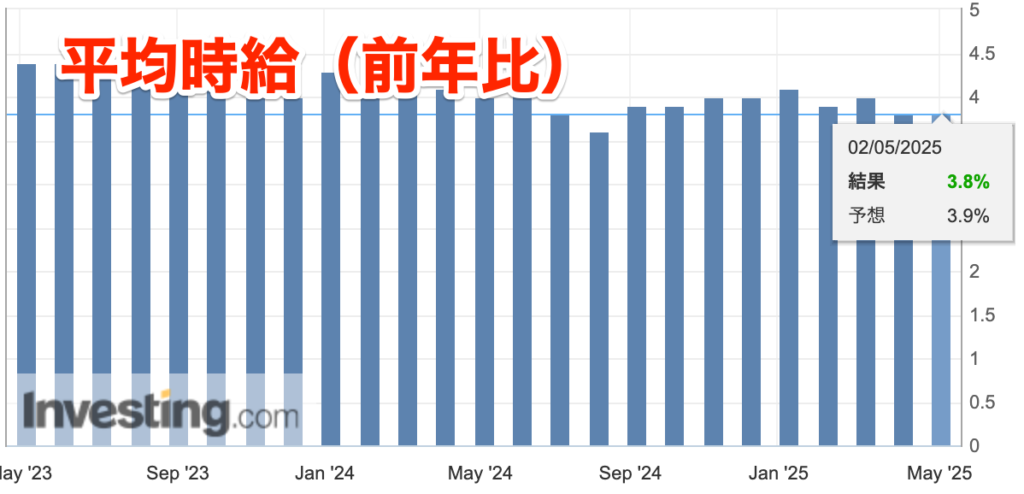

- 平均時給(前年比):予想+3.9% 結果3.8%(前回+3.8%)

- 予想を上回る強い結果となりドル円は瞬間的に上昇

当該週は、日銀の利上げ観測が鈍化したことでドル円は大きく上昇することになりました。

注目されていた米国の経済指標は、マーケットが思っていたほど弱い数字でなかった事も好感材料として挙げられます。

ドル円の値幅は約3.9円(390pips)となり、一時145円台まで回帰する流れとなりました。

今回のメイントピックスである、「日銀会合」「米雇用統計」についてまとめます。

日銀会合

円安・ドル高が加速、一時145円60銭台-日銀の追加利上げ観測後退で

https://www.bloomberg.co.jp/news/articles/2025-05-01/SVL2J7DWRGG000

【日銀会合】

- 結果:据え置き(0.5%)

【物価展望】

日銀会合は「据え置き」となりました。

そして物価見通し・経済成長率の展望レポートでは、上記の画像通り「下方修正」することになりました。

上記の結果によって「日銀が早期に利上げを行わないのでは?」という思惑により、ドル円は上昇することになります。

そして植田日銀総裁の発言は以下になります。

見通し実現なら利上げ、米関税次第でシナリオは変化=日銀総裁

https://jp.reuters.com/economy/bank-of-japan/JNLKUWIVTZMDFOX6TTH3E24I3A-2025-05-01/

【植田日銀総裁】

- 関税で成長率は下振れ。物価や賃金も伸び悩む

- 基調的インフレは足踏み。2%に収束するタイミングはやや後ずれ

- 経済や物価は足元までオントラック (想定通り)

- 深刻な労働者不足は続き、賃金と価格の上昇の好循環は続いている

- 通商政策を巡る不確実性は極めて高い

- 今回の見通しは交渉がある程度進展し、グローバルサプライチェーンが大きく毀損されない前提

- 経済見通しは大きく変化しうる。見通しが実現すれば利上げする

発言内容は、総合的に「若干ハト派」な印象を持たれました。

基本的な姿勢は「利上げ」したいところですが、トランプ関税の不確実性がある中での利上げはしないという流れになりました。

これは全一致の意見になります。

そして物価目標が安定してくると「利上げ」をする予定ではあるのですが、記者からの物価目標の達成時期は「26年後半から27年か?」という質問に対しては、「その通り」という回答だったのでマーケット目線では利上げは遅れるという憶測に繋がり、ドル円は上昇した印象でした。

一旦144.738円まで上昇することになり、1.8円の上昇幅となりました。

米雇用統計

【雇用統計】

- 雇用者数:予想+13.0万人 結果17.7万人 (前回+22.8万人→18.5万人)

- 失業率:予想4.2% 結果4.2% (前回4.2%)

- 平均時給(前月比):予想+0.3% 結果0.2% (前回+0.3%)

- 平均時給(前年比):予想+3.9% 結果3.8%(前回+3.8%)

米雇用者数は堅調な伸び、不確実性は採用計画にまだ影響せず

https://www.bloomberg.co.jp/news/articles/2025-05-02/SVMW5TT1UM0W00?srnd=cojp-v2

【本来のドルの動き】

- 雇用者数:ドル高

- 失業率:——

- 平均時給(前月比):ドル安

- 平均時給(前年比):ドル安

指標結果は、雇用者数は予想を上回る強い数字となり、ドル円は買いで反応します。

しかし前月の修正分や平均時給などが下がっていることなどが影響し、上昇の一服が早く、再度下落の展開を迎えることになります。

ドル円は143円後半まで下落するも、ロンドンフィキシングの時間帯から再度上昇する流れとなり、145円前後にまで再度到達して引けています。

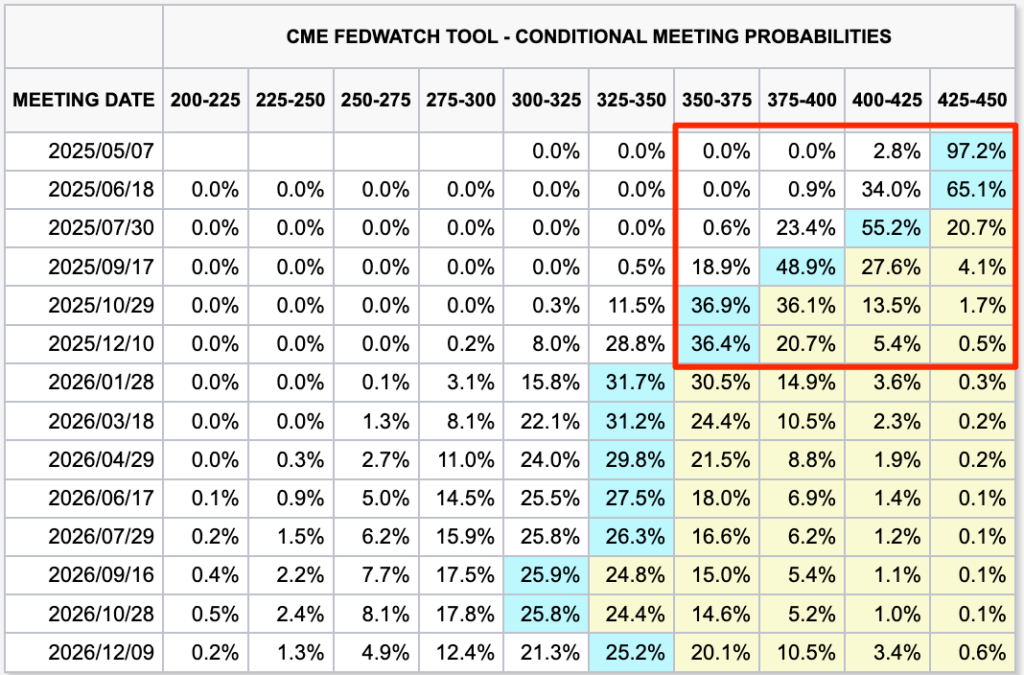

市場では早期の「利下げ観測が後退」という流れとなり、「利下げ」をしにくい状況のパウエル氏の舵取りは難しくなってきています。

トランプ氏の圧力が、次にいつ入るのか?という所にも注目。

FedWatch

7月会合からの利下げが予想されています。

まとめ

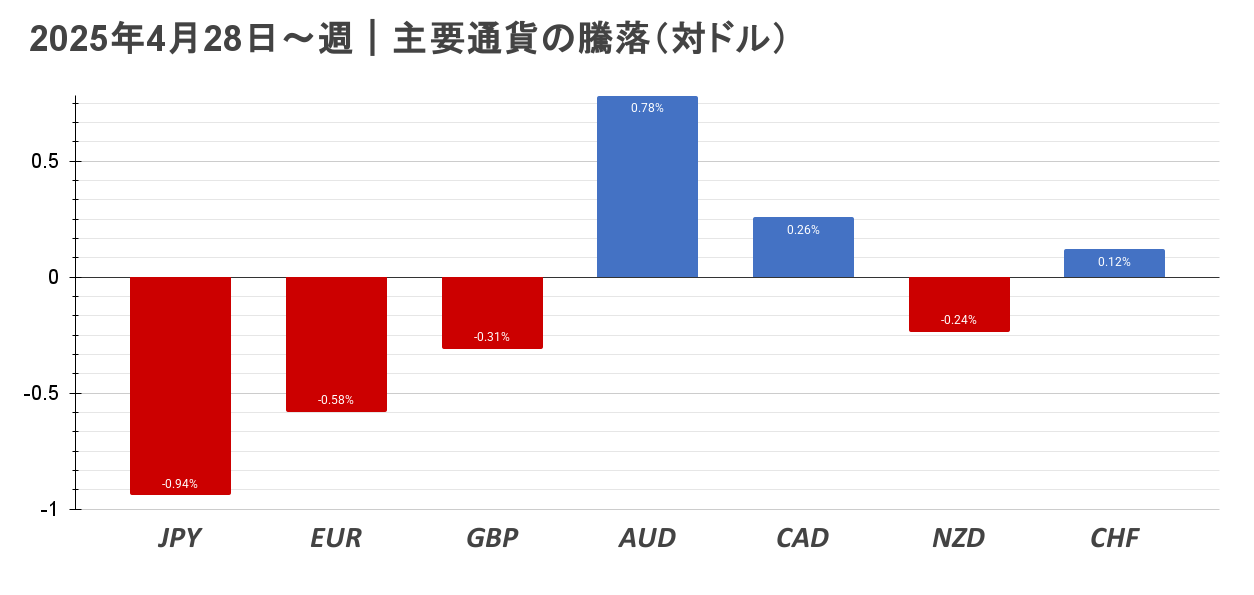

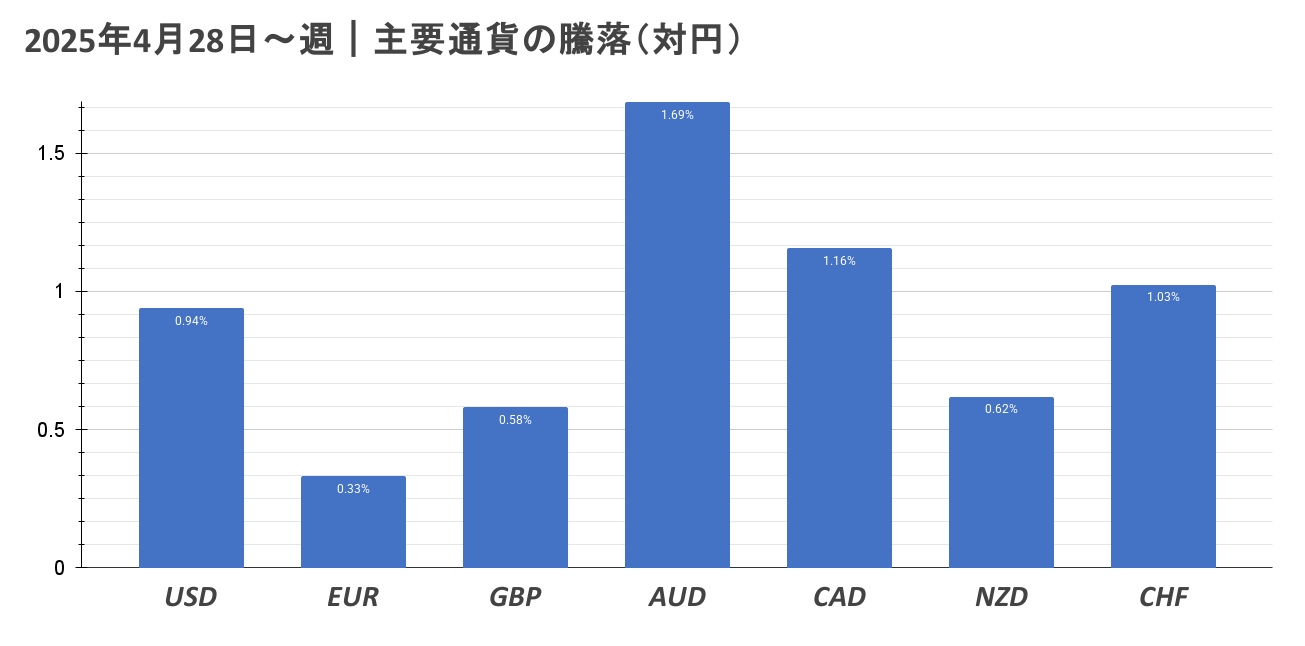

2025/4/28~週は、引き続き年始より続いたドル売り、欧州通貨・日本買いがやや反転してきた相場です。

関税発表後の経済を一部反映した米経済指標発表となりましたが、基本的には弱い結果と異なりドルが買い戻しされています。

特に当該週では、日銀金融政策決定会合にて金利は据え置き、会見はハト派ということで主要通貨に対して円は全面安となりました。

今週はFOMCに注目ですが、市場予想は据え置き、パウエルプット(相場下落時にパウエルFRB議長が自らの発言等を通じて市場支援に乗り出すこと)も否定している為、基本戦略は現状維持で考察しています。

2025年4月21日~4月25日

①(月)ドル安

- 再びトリプル安

- パウエルの解任リスク

- トランプ大統領の非関税障壁

- ドル円140.500円付近まで下落

②(月)—-

- イースターマンデー

- 日米以外休場

③(火)ドル安

- 前日の影響

- 前日の「パウエルの解任リスク」などが影響

- 祝日明けでの動き

- ドル円139.874円付近まで下落

④(火)ドル高

- ベッセント財務長官&レビット報道官

- 中国との対立は長くは続かず緩和していく見通し

- 中国との関係は良い方向に進んでいる

- 米国買い(ドル・株)が入る

- ドル円に関しては141円台に回復

⑤(水)ドル高

- トランプ大統領

- パウエルFRB議長を解任する計画はない

- 対中関税は大幅に下がるだろうがゼロにはならない

- 中国への関税は145%にはならないだろう

- 米国の「トリプル安」には驚いている可能性

- 火消しに入り、143円台に突入

⑥(水)ドル高

- WSJの報道&ベッセント財務長官

- 対中関税を50~60%程度引き下げることを検討

- 中国との完全な貿易協定締結には2-3年かかる可能性

- 大統領から対中関税引き下げの一方的な提案はない

- 日米協議では具体的な為替レート目標は設定されていない

- ドル円は欧州時間に下げたが再び143円台に突入

⑦(木)ドル安

- トランプ大統領&中国外務省発言

- 米:中国と取引なければそれはそれでOK/li>

- 米:パウエルFRB議長は間違い犯したと思っている/li>

- 中:中国と米国はまだ関税について協議していない/li>

- ドル円に関しては143円台から142円台後半に下落

⑧(木)米株高

- 要人発言&好調な決算

- ハマック氏:6月FOMCでは、データ次第で利下げの可能性

- ウォラーFRB理事:労働市場を守るため利下げを支持する

- 企業決算が良かった

- 利下げの話も出て株価上昇

⑨(金)円高

- 経済指標

- 東京CPI(前年比):予想+3.3% 結果3.5% (前回+2.9%)

- 東京CPI・コア(前年比):予想+3.2% 結果3.4% (前回+2.4%)

- 日銀6月に利上げ観測

⑩(金)ドル高

- 米中関税問題についての報道

- 中国が125%報復関税から一部の米製品の適用除外検討

- 貿易摩擦が緩和するか?との見込み

- 中国は否定している状態

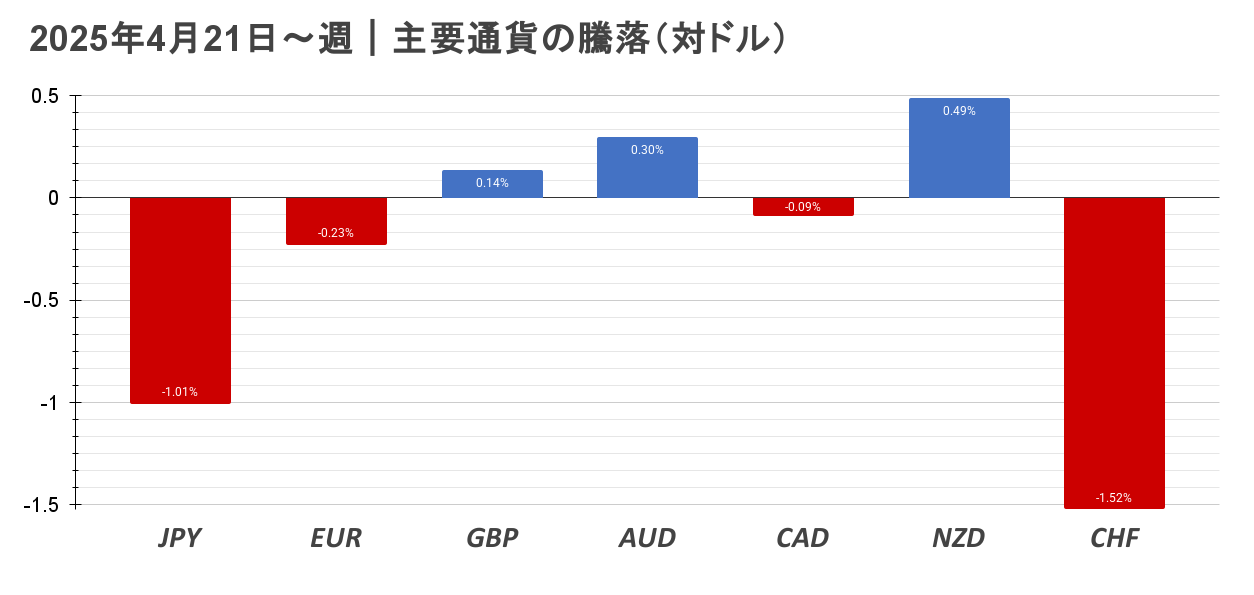

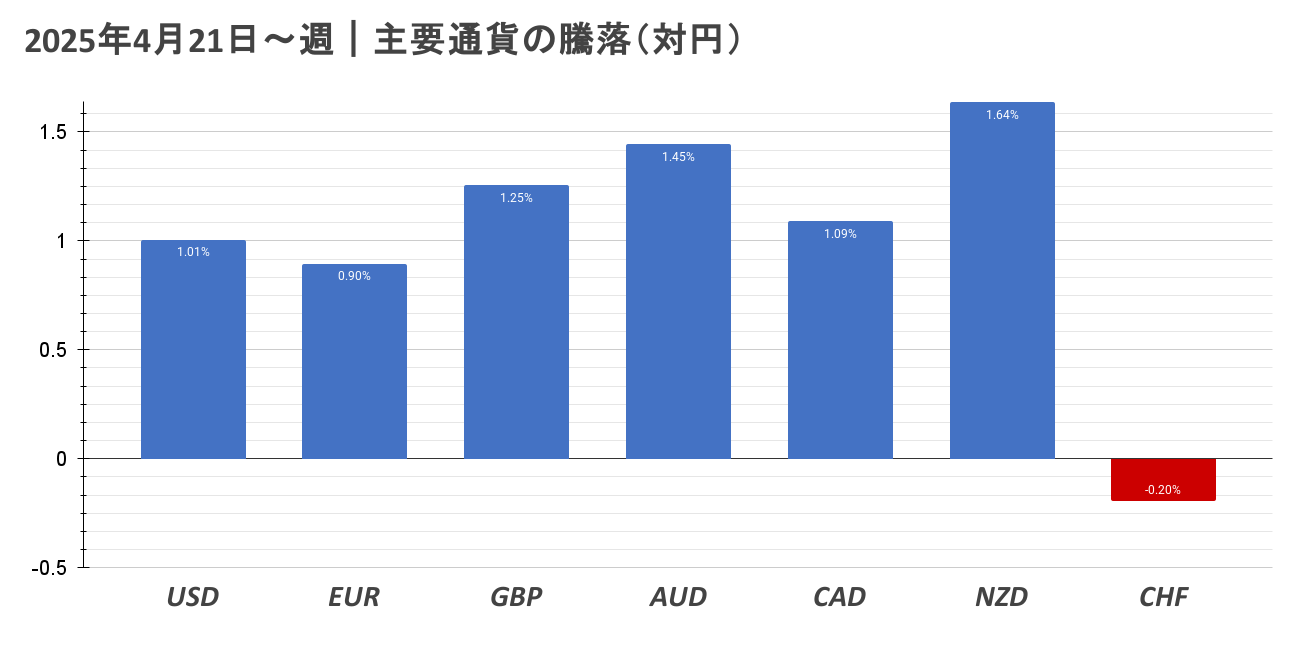

変わらず、トランプ大統領の一転二転する発言に揺さぶりをかけられた1週間でした。

ドル円の値幅約4.1円(410pips)となり、一時140円のサポートを下回って139.870円台まで突っ込む場面もありましたが、ドルの買い戻しで143円台にて引けています。

今回のメイントピックスである、「トランプ大統領の発言」「米中貿易摩擦の緩和」についてまとめていきます。

トランプ大統領の発言

https://www.bloomberg.co.jp/news/articles/2025-04-21/SV1OXST0G1KW00

今週初めドル円は140円を下回り、再び「トリプル安(債券・株価・通貨)」を記録しましたが、その要因となったのが以下の項目でした。

- パウエルの解任リスク

独立性を問われる内容で、政府が中央銀行に介入してきている状態にマーケットは嫌気している状況ということです。(米国の中央銀行を信用できないということ)

かなり過激な発言で、パウエル氏のことを「解任の予定があるや、負け犬」呼ばわりするなど、トランプ氏からパウエル氏への批判が強まっている状況で、「利下げに動かなければ米経済は減速する」と自身のトゥルース・ソーシャルにて発言を繰り広げていたのが月曜日になります。

しかし水曜日に、「トリプル安」に少々焦っていたのか、、、トランプ大統領が自ら「火消し」に入りました。

「パウエル米連邦準備理事会(FRB)議長を解任する計画はない」と話が一転二転することになります。

https://www.bloomberg.co.jp/news/articles/2025-04-22/SV5250T0AFB400?srnd=cojp-v2

パウエル氏に関する発言、そして「対中関税は大幅に下がるだろうが、ゼロにはならない」など、現在の「中国への関税」に対しても発言したことによって、一気に米国買い(ドル・株買い)が入ることになりました。

そしてベッセント財務長官が追随する形となり、現在マーケットは落ち着きを取り戻している状態となります。

トランプ氏の発言はどんどん信頼性が失われつつありますが、ベッセント氏の発言に関してはまだマーケットは信頼している様子で、米国側の対応がトランプ氏の強硬派からシフトしてきている印象です。

その中国関税の話が以下になります。

米中貿易摩擦の緩和

https://www.bloomberg.co.jp/news/articles/2025-04-23/SV6D3ODWX2PS00

米中貿易摩擦の今週の流れを順番にまとめると以下になります。

-

- トランプ大統領:「対中関税は大幅に下がるだろうが、ゼロにはならない」と発言

- ベッセント氏: 「中国との緊張緩和が近い」 と発言

- WSJ: 「対中関税は50~65%まで引き下げられる見通し」 と報道

- ベッセント氏: 「 『アメリカ・ファースト』は『アメリカ単独』 を意味しない」と発言

- ベッセント氏: 「トランプは対中関税の一方的な引き下げを提案しているわけではない」と発言

- ベッセント氏: 「米中貿易協定の合意には2~3年かかる見込み」と発言

- トランプ大統領: 「中国への関税は今後2-3週間に設定」「我々は中国と会談している」と発言

- 関係者:「中国が125%報復関税から一部の米製品の適用除外検討」の報道

- 中国外務省: 「中国と米国はまだ関税について協議していない」と発言

- トランプ大統領: 「中国の習近平国家主席から電話があった」「今後3-4週間で貿易合意がまとまる見込み」と発言

- トランプ大統領:「中国が何らかの譲歩をしない限り関税は撤廃しない」と発言

水曜日・木曜日・金曜日ぐらいから、上記の流れで動いている状況です。

結局金曜日の午前中に関係者の報道で一気にリスクオンに傾き、「米中貿易摩擦の緩和になるか?」という所でしたが、中国は議論をしていないと述べ、米国は議論していると述べるなど、不確定要素が多く、マーケットはリスクオンになりきらないところがある印象です。

トランプ大統領の弱点が、やはり「金利」なのに違いはないかなと個人的には感じています。

引き続き米中の貿易摩擦は注視する必要があります。

まとめ

2025/4/21~週は、年始よりドル売りの受け皿となってきた欧州通貨や円が下落しており、ドル安の流れに調整が入り始めています。

今週は日銀金融政策決定会合が開催されますが、すでに据え置き予想の報道が出ています。

また月初週なので、米重要指標に注目です。

相互関税発表後の数値が出始めますので、基本的には減速・鈍化を示す結果がメインシナリオとなります。

2025年4月14日~4月18日

①(月)円高

- 赤沢氏&ベッセント氏

- 関税交渉の件

- 為替のことも話が出る

- 米国はドル安・円高を望んでいる

- 日本はいうこと聞くか

②(月)ドル安

- トランプ大統領&ウォラー理事

- 医薬品への大規模関税を近い将来実施

- 自動車メーカーに関しては、「関税一時免除」

- 景気後退の脅威があれば、早期利下げを支持

- 最悪インフレ率が5%近くに上昇する可能性

③(火)ユーロ安

- 経済指標&報道

- 独ZEW:予想+9.5 結果-14.0(前回+51.6)

- 経済指標が悪化

- 米関税交渉が難航

- 米関税の多くが維持されると見込む

- 貿易交渉の進展乏しく

④(火)ドル安

- 中国の対抗

- ボーイング機の納入受け入れ停止

- 関税以外で抵抗している状況

- リスクオフの展開

⑤(水)ドル高

- 中国の報復

- トランプ大統領が敬意を示せば交渉に応じる構え

- 90pipsほどの上昇

⑥(水)ドル・株安

- パウエルFRB議長発言

- パウエル・プットを完全否定

- 現時点ではインフレ抑制を優先

- 株価が大幅に下落

⑦(木)ドル高

- 赤沢経済再生相発言

- 日米関税交渉

- 為替についての議論がなかった

- ドル円に関して1.2円上昇

⑧(木)ドル安

- トランプ発言&経済指標

- パウエル氏の仕事「遅すぎる」「不満」と発言

- トランプ氏が求めるのであれば辞任する

- FRBはずっと前に金利を引き下げるべき

- フィリー:予想+2.0 結果-26.4(前回+12.5)

- 物価を示す支払い価格が上昇

⑨(木)ユーロ横ばい

- ECB政策金利

- 結果:25bp利下げ(240bp)

- 貿易摩擦の激化で成長見通しが悪化

- インフレ減速に関しては順調に進んでいる

- ユーロは方向感なく終了

⑩(金)円安

- 全国消費者物価指数&【除生鮮】

- 前年比:予想+3.7% 結果3.6%(前回+3.7%)

- 前年比・コア:予想+3.2% 結果3.2%(前回+3.0%)

- 弱い結果

⑪(金)閑散日

- グッドフライデー

- 欧米祝日

トランプ関税に注目されていますが、一旦の落ち着きを取り戻した相場となりました。

また主要国の多くは、金曜日よりイースターホリデーとなり、流動性・取引量は大きく減少しています。

ドル円の値幅約2.5円(250pips)となる上値が重たい展開となり、一時142円のサポートを下回って141円台後半まで突っ込む場面もありました。

今回のメイントピックスである、「日米関税交渉」「トランプ氏 VS パウエル氏」についてまとめていきます。

日米関税交渉

トランプ米大統領、日本の代表団との間で「大きな進展」-SNS投稿

https://www.bloomberg.co.jp/news/articles/2025-04-16/SUTZH6T0AFB400?srnd=cojp-v2

トランプ米大統領は良く述べていますが、日本の代表団との間で「大きな進展があった」との発言をしています。

- (米国との協議で)為替については議論が出なかった

- (米国との協議で)米関税は極めて遺憾と伝え、見直しを求めた

- 次回の協議は今月中を目指す

- 双方が建設的に議論し、首脳間で発表できるよう目指す

- 交渉の具体的な内容についてはコメントを控える

- 米大統領との会談にはベッセント米財務長官とグリア通商代表部(USTR)代表も参加

- 為替はファンダメンタルズを反映して決まる

- 為替は加藤財務相と米財務長官で協議と米国側は理解している

- 円安誘導はやった覚えはない

そして東京時間で大きく上昇した要因は、「為替についての議論がなかった」ことが影響しています。

円安是正がなかったということでドル買いが急速に入り、一旦ドル円は上昇することになりました。

欧州時間に入るまで買い戻しの勢いが続きました。

肝心の関税交渉についてですが、米国目線で貿易赤字を大きく減少させる驚くような提案を持ってくることが必要で、その選択肢を日本側は保有していない状況です。

『輸出を抑制=日本の景気減速』になりかねないので、協議の行方はまだ不確定なことが多い状況。

ひとまずトランプ大統領とは友好的な雰囲気で波乱もなく終了しています。

今週はワシントンでG20財務大臣会合があり、加藤財務大臣とベッセント財務長官の会談がセットされそうなので、財務閣僚同士の協議となれば、為替議論の可能性もあります。

引き続き注視していきます。

トランプ氏 VS パウエル氏

トランプ氏がパウエル氏を酷評、「一刻も早く解任すべきだ」

https://www.bloomberg.co.jp/news/articles/2025-04-17/SUUYRGT1UM0W00?srnd=cojp-v2

2026年5月で任期満了となるパウエルFRB議長ですが、「トランプ氏が求めるのであれば辞任する」とトランプ氏が言っており、相当パウエル氏に苛立っている様子です。

- パウエルFRB議長は常に遅すぎ、そして間違っている

- FRBはずっと前に金利を引き下げるべきであった

- 米国は関税で豊かになっている

(現状)中国の米国債売りによる長期金利上昇(あくまで噂)があり、長期金利を低下できないことがキッカケとされており、政策金利を早急に下げるべきだとトランプ氏は考えています。

(債券の多額の返済期限が迫っており、低金利で借り換えをしたいため)

基本的な考え方では「関税による物価上昇は一時的」なので、景気悪化に金融政策を優先すべきというところはあるみたいですね。

そうなるとインフレ率が上昇してしまうので、一時的な景気悪化も免れず、スタグフレーションに陥る可能性もある為、難しい判断になります。

FRBは政府から独立した立場でないといけないので、トランプ大統領から圧力をかけられている状態で利下げをしてしまうと、「FRBの信任」が落ちてしまうことからパウエル氏は現在戦っている状況とも取れます。

そしてトランプ氏は、ケビン・ウォーシュ元FRB理事とこの件について話し合い、パウエル氏の後任としてウォーシュ氏を起用する可能性について言及したと報じています。

市場が一目置くウォーシュ氏、米財務長官候補の1人に-豊富な経歴

https://www.bloomberg.co.jp/news/articles/2024-11-19/SN7TWQT0G1KW00

ウォーシュ氏は2006-11年にFRB理事として、当時のバーナンキ議長を支えてきました。

2017年にはFRB議長候補として有力視された人物になります。

あくまでまだ決定したわけではありませんが、今後のFRBの人事にも注目です。

まとめ

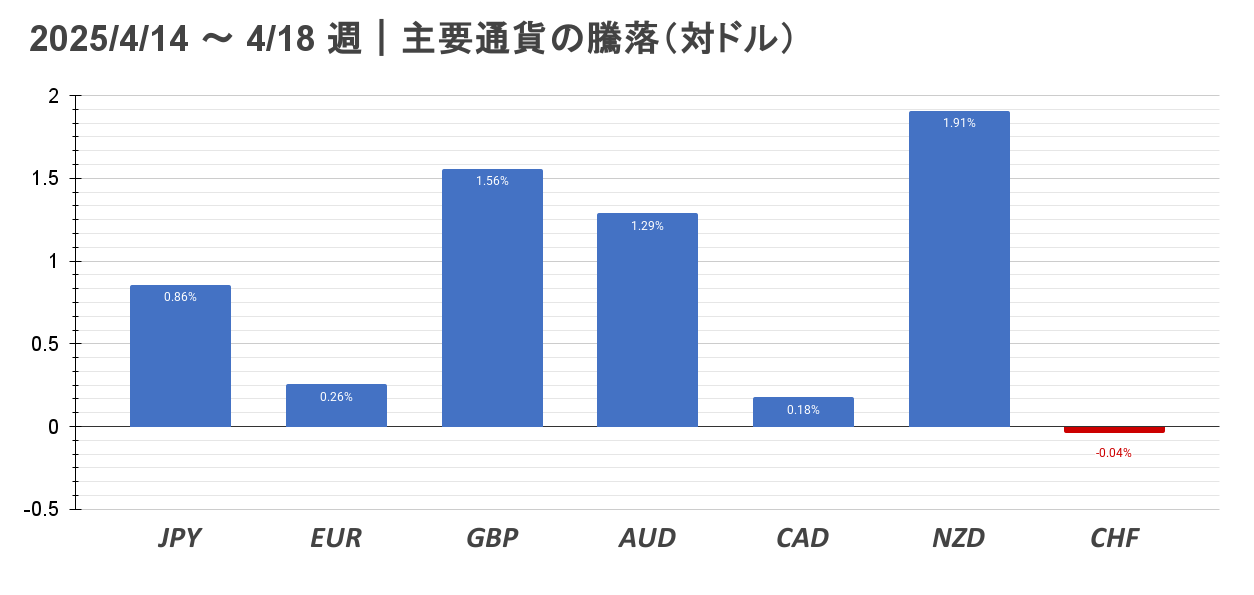

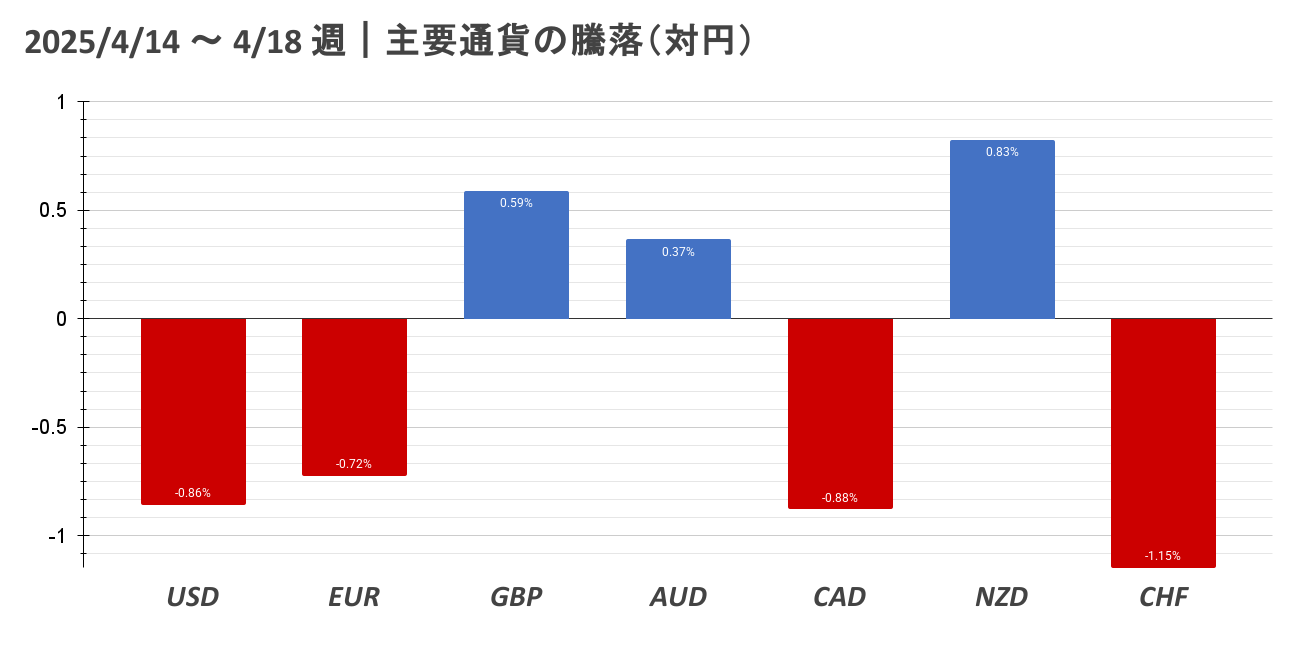

2025/4/14~週は、前週のトリプル安以降続く『米ドル』が売られる展開が続いていましたが、やや調整期間となりました。

(CADは7週連続・CHFは4週連続で上昇通貨)

今週は4/22訪米後、ベッセント財務長官と初の日米財務相会合が開催が予定されています。

内容次第では、円高・円安に繋がるので注目度が高まります。

経済指標結果が市場に反応する可能性は低いと想定しています。

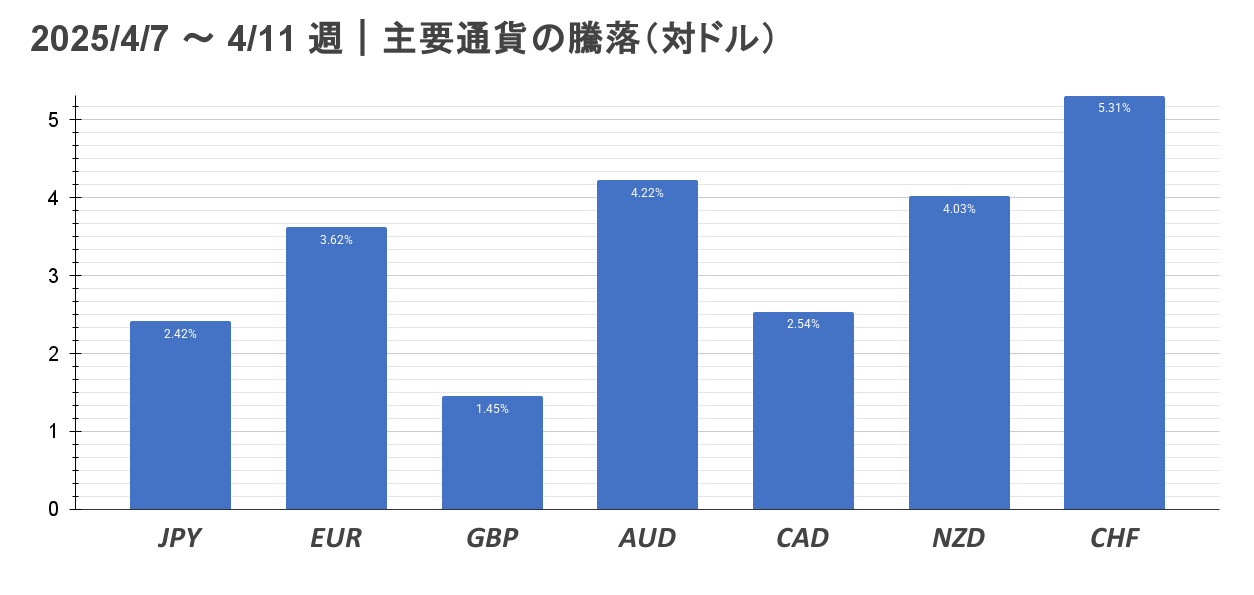

2025年4月7日~4月11日

①(月)欧州通貨高

- フォンデアライエン欧州委員長

- 米国と関税交渉をする用意がある

- 米国の関税交渉次第では報復の可能性もある

- 工業製品でゼロ対ゼロの関税を提案した

- 関税に対して交渉で挑む姿勢が好感

②(月)株価乱高下

- ハセットNEC委員長

- 関税を90日間停止することを検討

- ホワイトハウス:フェイクニュース

- 米株式市場が15分で369兆円増減

- 日経平均先物にサーキットブレーカーが発動

③(火)円高

- 日本長期金利の動向

- 長期金利が1週間前から大幅に下落した自律反発

- 金利差が縮小して円高方向へ

- リスクオフの流れもあった

④(火)ドル安

- レビット報道官の声明

- 中国からの輸入品に計104%(追加50%の関税)の関税

- 一転相場は再度一気にリスクオフ相場

- 中国が「米国債を売っている」との噂も

- 米長期金利が急上昇

⑤(水)ドル安

- 中国の報復関税

- 米国からの全ての輸入品に対して84%を課す

- 再びリスクオフ相場

- ドル円144.600円台まで低下

⑥(水)ドル安

- ベッセント氏発言

- 強い円は正常

- 円高は「自然な流れ」

- インフレ期待が高まりって日銀が政策金利を引き上げ

- 日本の経済成長も非常に強かった

⑦(水)全通貨リスクオン

- トランプ氏の相互関税緩和発言

- 中国を除くほとんどの国に対し、「90日間停止する」

- 中国に関しては、関税を125%に引き上げ

- ダウが7.87%高、ナスダックが12%高、S&Pが9.5%高

- ドル円も再び148円台を推移

⑧(木)ユーロ高

- 関税緩める

- EU、対米関税措置90日間停止

- 米国が緩めたことで、EUも緩める

- あくまで米国に合わせている印象

- ユーロ安

⑨(木)ドル安

- 経済指標

- 米CPI前月比:予想+0.1% 結果-0.1%(前回+0.2%)

- 米CPI前年比:予想+2.6% 結果+2.4%(前回+2.8%)

- 米CPI前月比・コア:予想+0.3% 結果+0.1%(前回+0.2%)

- 米CPI前年比・コア:予想+3.0% 結果+2.8%(前回+3.1%)

- かなり鈍化

⑩(木)ドル安

- 中国へ125%から145%関税へ

- 株価・通貨・債券全て下落

- 米国トリプル安

- 長期金利がかなり上昇

⑪(金)ドル安

- 経済指標

- 米PPI前月比:予想0.2% 結果-0.4%(前回0.0%→0.1%)

- 米PPI前年比:予想3.2% 結果2.7%(前回3.2%)

- 米PPI前月比・コア:予想0.3% 結果-0.1%(前回-0.1%→0.1%)

- 米PPI前年比・コア:予想3.6% 結果3.3%(前回3.4%→3.5%)

- ミシガン大:予想54.5 結果50.8(前回57.0)

- 1年期待インフレ:予想5.2% 結果6.7%

- 1年期待インフレ:予想4.3% 結果4.4%

- 鈍化しているがそこまでの動きにはならなかった

- 期待インフレが上昇中

⑫(金)ドル高

- FRB発言:コリンズ氏

- 状況が悪くなれば、FRBは安定化に向けて支援する用意がある

- S&P500は約2%上昇

- ドルも買い戻し

引き続き米中貿易戦争の影響により、大荒れの相場となりました。

米国では2008年のリーマン・ショックに次ぐ、『トリプル安(債券・通貨・株価すべてが下落)』となり、市場が大きく変動しています。

先進国のトリプル安は、日本(1998年)英国(2022年)にて発生しておりますが、一般的には新興国で大きな経済ショックや財政危機が起きた際に発生するモノと認識されています。

ドル円の値幅は約6.2円(620pips)となり、かなりの乱高下となっています。

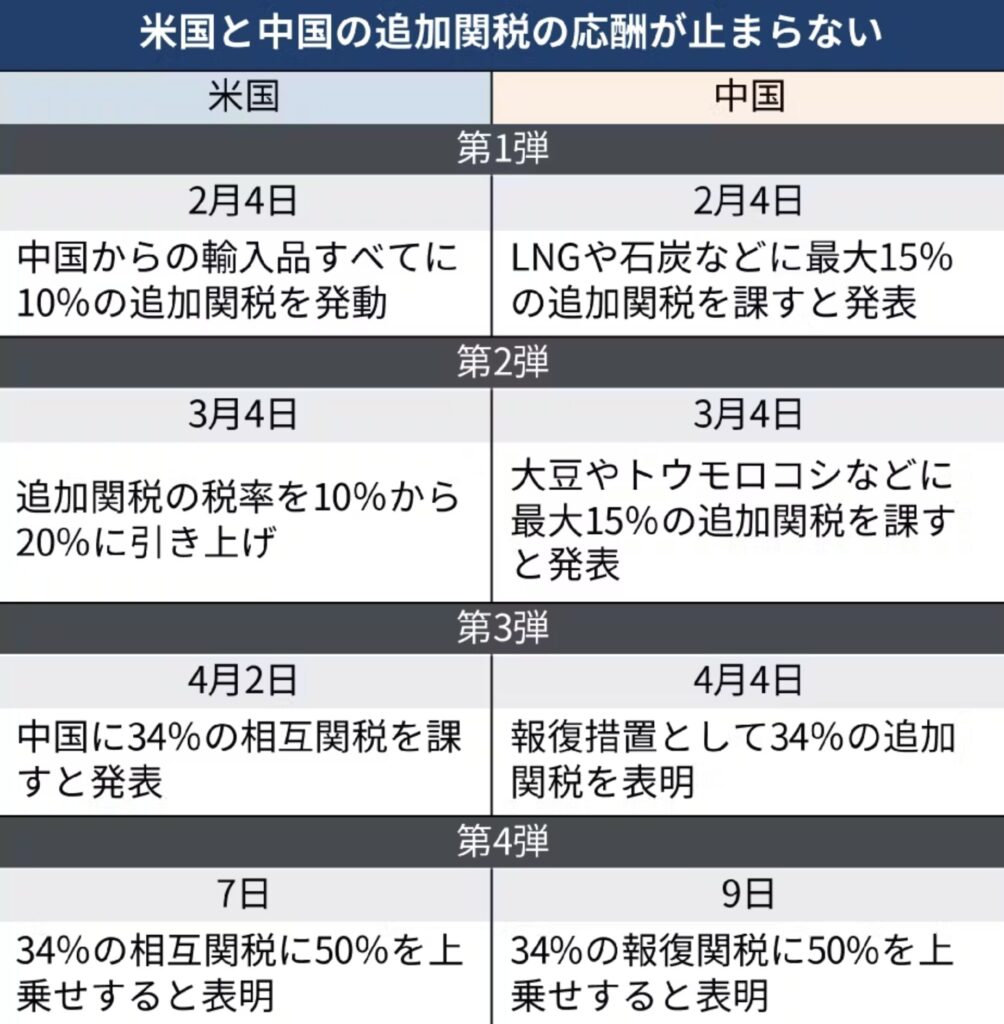

今回のメイントピックスである、「米中貿易戦争や関税の進捗」についてまとめます。

米中貿易戦争や関税の先週の流れ

中国政府は9日、米国からの輸入品に50%の追加関税を課すと発表しました。

すでに発表している34%の報復関税に上乗せして、84%の税率とするとのことです。

(先週)中国製品に84%の追加関税を発動するとトランプ大統領が発表しましたが、その報復措置とされています。

(9日発表まで)米中関税の応酬

9日以降の流れは、貿易戦争リスク懸念にてリスクオフが続いていた状態で、トランプ流のディールが始まり市場がリスクオンに転換します。

トランプ大統領、上乗せ関税「90日間停止」-対中は125%に引き上げ

https://www.bloomberg.co.jp/news/articles/2025-04-09/SUGO8CDWX2PS00

中国を除く多くの国に対して上乗せ関税を「90日間停止する」ということで、相場が急転換します。

しかし中国は、関税を125%に引き上げという制裁を与えます。

これがトランプ流の取引(ディール)になります。

まず初めに高い関税を通知して世界中を敵に回し、一部を交渉する流れになります。

これで相手の譲歩を引き出しやすくし、かつ自身は「交渉で成果を得た」という見せ方です。

そして対抗(敵対)する国(中国)だけに重い関税を課して、「協力的な姿勢を示せば配慮するが、敵対するなら容赦しない」いう流れに持ち込み、90日間で世界中を屈服させる流れになります。

(この当時)株価の上昇幅は、歴史を塗り替えることになりました。

米株価指数

S&P500は朝方に弱気相場の領域に入る直前でしたが上昇に転じ、+9.52%上昇と世界金融危機以来の大幅高となり、ナスダック100指数は+12.16%高、NYダウは7.87%高になります。

2008年来の株急伸ということで、マーケットはジェットコースターのような動きにかなり動揺している状況。

世界の金融企業であるゴールドマンサックスは、トランプ氏が発表した90日間の相互関税一時停止措置を受け、米経済のリセッション予測をすぐに撤回することになります。

ゴールドマン、米景気後退が基本路線との予想撤回-相互関税停止で

https://www.bloomberg.co.jp/news/articles/2025-04-09/SUGS0TT0G1KW00

そして10日には、巷の噂でもある「中国の米国債売り」が発動している状況で、長期金利が大幅に上昇している状況の中、トランプ大統領は対中関税を125%から計145%と再度関税率を上げ、前日発表分からさらに関税が上がったということで、市場は再びリスクオフに傾きます。

米長期金利が大幅に上昇しているということで、「通貨売り、株価売り、債券売り」のトリプル安を記録します。

トランプ政策により米景気後退懸念で米トリプル安、スイスフランと円買われる、金最高値

※トリプル安・・・株式市場、外国為替市場、債券市場の3つのマーケットが、同時に値下がりすることを指し、その国の市場からお金を逃がしている時になる傾向があります。

対米関税|中国

中国が報復措置、対米関税125%に 引き上げでこれ以上対抗せず

https://jp.reuters.com/markets/japan/funds/2RYRWIZWY5L3JJWQYC3USKIBUE-2025-04-11/

そして、11日に中国が関税を再度報復措置をすることになります。

対米関税を125%上げ、貿易戦争のリスクが高まっています。

声明では「米国が中国に異常な高関税を課すことは、国際・経済貿易ルールや経済原則、常識に著しく違反しており、一方的な強要でいじめだ」と主張。

これ以上対抗しないことを示唆していますので、金曜日の市場が大きく荒れる事はありませんでした。

今後も世界中の関税報道には注目です。

まとめ

2025/4/7~の週は、米ドルが大きく売られる1週間となりました。(米国は、リーマンショックに次ぐ、トリプル安相場)

リスクオフ時に買われやすいCHFが2週連続で騰落率TPとなっています。

またオセアニア(AUDやNZD)通貨が、通常であれば急落対象です騰落率ではTOP群に位置する違和感もあります。

関税問題が中心となる相場の為、経済指標の結果は材料視されていない傾向です。

今週は、前週金曜日のトリプル安がどこまで影響されるのか?米ドルの反転はあるのか?少し期間は要しそうですが慎重に相場を捉えていく必要がありそうです。

2025年3月31日~4月4日

①(月)ドル安

- 前週金曜日の流れ

- スタグフレーション懸念

- 株価・ドルが急落

②(月)ドル高

- テクニカル的な反発

- 売られすぎの一旦の調整

- トランプ関税発言待ち

- トランプ関税が緩和されるかも?

- ドル高・株高(リスクオフの巻き戻し)

③(火)豪ドル高

- RBA政策金利

- 結果:据え置き(410bp)

- 豪ドルは据え置きで瞬間的に上昇

- 声明文の内容がハト派な印象

- インフレ圧力が依然としてある

- 本日は利下げについて明確に議論しなかった

- 豪ドルはその後上昇する流れ

④(火)ドル安

- 経済指標

- ISM製造業景況指数:予想49.5 結果49.0(前回50.3)

- JOLTS求人:予想7616千件 結果7568千件

- ISMに関しては3ヶ月ぶりの50を割り込んだ

- ドル安・株安

⑤(水)ドル高

- 経済指標

- ADP雇用統計:予想+12.0万人 結果+15.5万人

- 米国株の買い戻しが入る

- ドル円150円台に乗せる

⑥(水)全通貨・株価リスクオフ

- 相互関税の発表

- 「世界一律10%の関税」で一旦上昇

- 国別の関税が発表され一気にリスクオフの流れ

- 10%の関税は絶対にかける一律の関税+国別で分けている

- 日本は24%の関税

- ドル・株価・世界的にリスクオフ相場になる

⑦(木)全通貨・株価リスクオフ

- 相互関税の影響

- 前日の続きで大きくリスクオフ

- ダウが-3.98%、ナスダックが-5.97%、S&Pが-4.84%

- 時価総額290兆円近く消失している状況

⑧(木)ドル安

- 経済指標

- ISM非製造業景況指数:予想53.2結果50.8(前回53.5)

- ドル円は145.172円まで下落

⑨(金)世界的な株安

- 米相互関税からの中国、カナダの報復関税による動き

- カナダ、アメリカ製の完成車に25%の関税を課す

- 中国、4月10日から米製品に34%関税

- 中国、レアアース輸出規制

- 貿易戦争による経済的リスク

- ダウ5.50%、ナスダック5.82%、S&P5.97%

- ダウに関しては史上3番目の大きさの1日の下げ幅

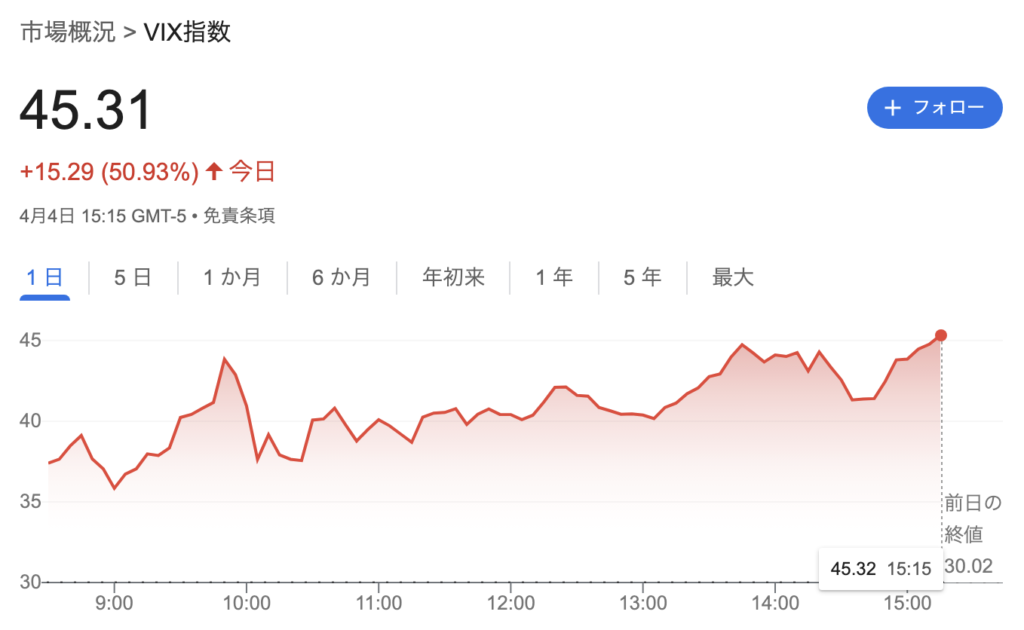

- VIX指数45到達

⑩(金)ドル高

- 経済指標

- 非農業部門雇用者数:予想+13.5万人 結果22.8万人 (前回+15.1万人)

- 失業率:予想4.1% 結果4.2% (前回4.1%)

- 平均時給(前月比):予想+0.3% 結果0.3% (前回+0.3%)

- 平均時給(前年比):予想+3.9% 結果3.8% (前回+4.0%)

- 若干マチマチな動きだったが、ドルの買い戻しが入る

- 株価の下落と連動していない状態

⑪(金)ドル高

- パウエルFRB議長発言

- 関税は予想より大規模で、インフレと経済成長に深刻な影響を与える可能性

- 関税によるインフレへの影響、より持続的になる可能性

- 政策は好位置なので様子見できる

- スタグフレーション優先にするべきか?(据え置き)

- それとも株価の下落を優先にするべきか?(緊急利下げ)

- 現在はスタグフレーションよりの考えか?

トランプ大統領の相互関税の発表により、大きなリスクオフ相場となりました。

米国株が急落により、木曜日に時価総額290兆円近く消失する状況であり、金曜日はダウ平均が史上3番目の下げ幅(日間ベース)を記録しました。

ドル円は値幅約6.00円(600pips)となり、かなりの大相場となりました。

今回のメイントピックスである、「相互関税の発表」についてまとめます。

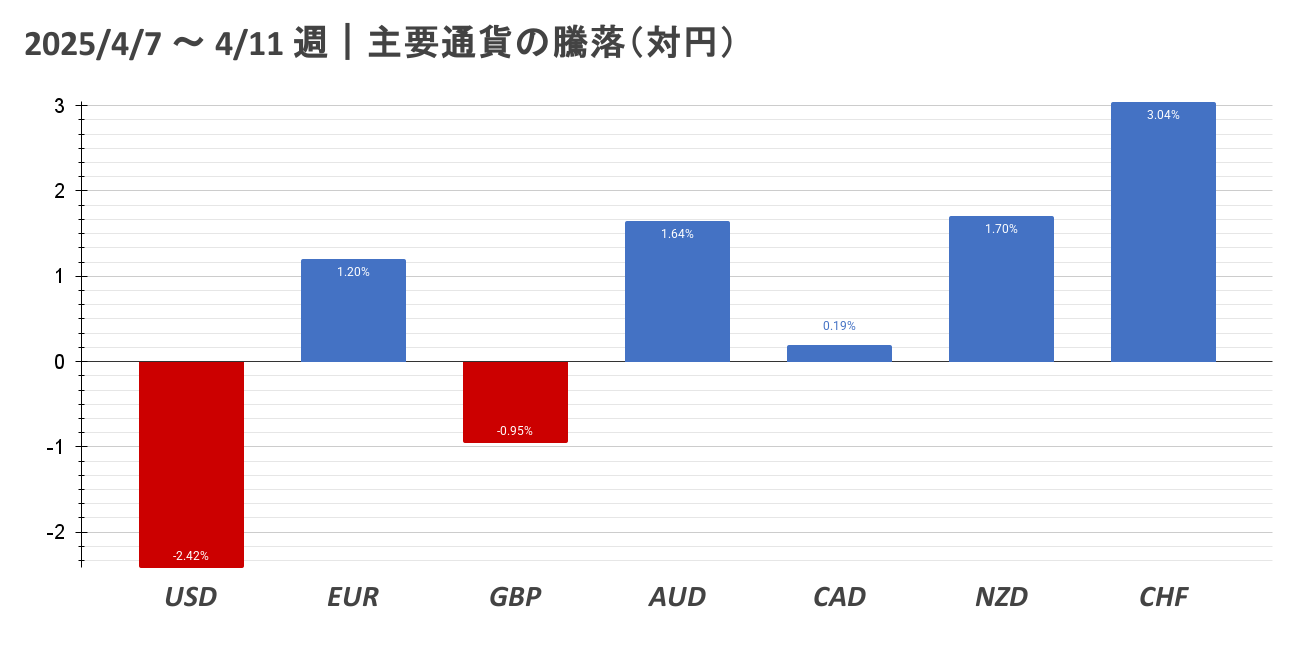

相互関税の発表

*相互関税のイメージ

(当日の発表まで)直近の相場では、この相互関税が意識された相場となっていました。

これだけ注目されている要因としては、やはり全世界を対象に高関税になってしまうと、世界のモノの流れが大きく変化するからです。

「輸入品が値上がり・サプライチェーン混乱・世界経済が滞り」、「世界貿易戦争」が勃発し景気後退リスクにつながる可能性が出てきます。

日本もこの関税リストにあげられている状況でした。

木曜日の早朝

トランプ政権が世界一律10%の相互関税-日本24%、中国は計50%強に

https://www.bloomberg.co.jp/news/articles/2025-04-02/SU3XO0T0AFB400?srnd=cojp-v2

【トランプ米大統領】

- 相互関税に関する大統領令に署名する

- 米国の相互関税計画を発表

- 日本の関税率は24%、中国は34%、EUは20%

- 相互関税は3日に発動開始

- シンガポールの関税率は10%、南アフリカは30%、インドは26%

- 関税は米国の経済成長に寄与する

【米ホワイトハウス】

- 最低10%の関税率は4月5日から適用される

- より高い関税率は9日から適用される

当初は「世界一律10%の関税に」という発表で、一時リスクオンとなりました。

当初25%と言われていただけに10%だったということもあり、安堵感にて上昇した流れになります。

しかし、国別の関税が発表され一気にリスクオフの流れとなりました。

要するに10%の関税は必須の一律関税であり、さらにプラスして国別で分けているという内容でした。

その内容が以下になります。

対象50カ国|一部省略

上記の関税を4月上旬に発動する見通しとなっておりますし、すでに公表されている25%の自動車関税もあるので、日本にとってはダメージは大きいと言えます。

この影響で朝から日経平均株価以外でも世界中の株価は急落しており、ドル円もリスクオフの円高となって下落している最中です。

ここから世界中がどのような対応をしてくるかによって「貿易戦争」が勃発する可能性も出てきます。

要するに「報復関税」という関税のかけ合い合戦ということですね。

これはトランプ政権1.0の時に中国と「貿易摩擦」をしたことで、どちらの国の株価も急落した内容になります。

そういったことを避ける為か、米財務長官からは以下の発言がされております。

ベッセント氏、報復についてけん制-報復なければ現在の数字が上限

https://www.bloomberg.co.jp/news/articles/2025-04-03/SU4EIET0AFB400

【ベッセント米財務長官】

- 各国はパニックや報復を控えるように

- 現在示されている数字は関税率の上限

報復がなければ現在の数字が上限となり、まだ交渉の余地を残しているということです。

木曜早朝までの動きでしたが、木曜日の東京市場以降は、急激にリスクオフの動きとなりました。

木曜日

「トランプ(関税)ショック1日目」となります。

木曜日はなんでも売れ相場(リスクオフ)となり、リスク回避のため株から債券へ資金がシフトし、原油やゴールドも乱高下(利確売りが入るなど)している状態となりました。

ドル円は4.0円(410pips)の下落の大相場となり、ユーロドルに関しても1日で339pipsの上昇相場となり、稀に見ない相場となりました。

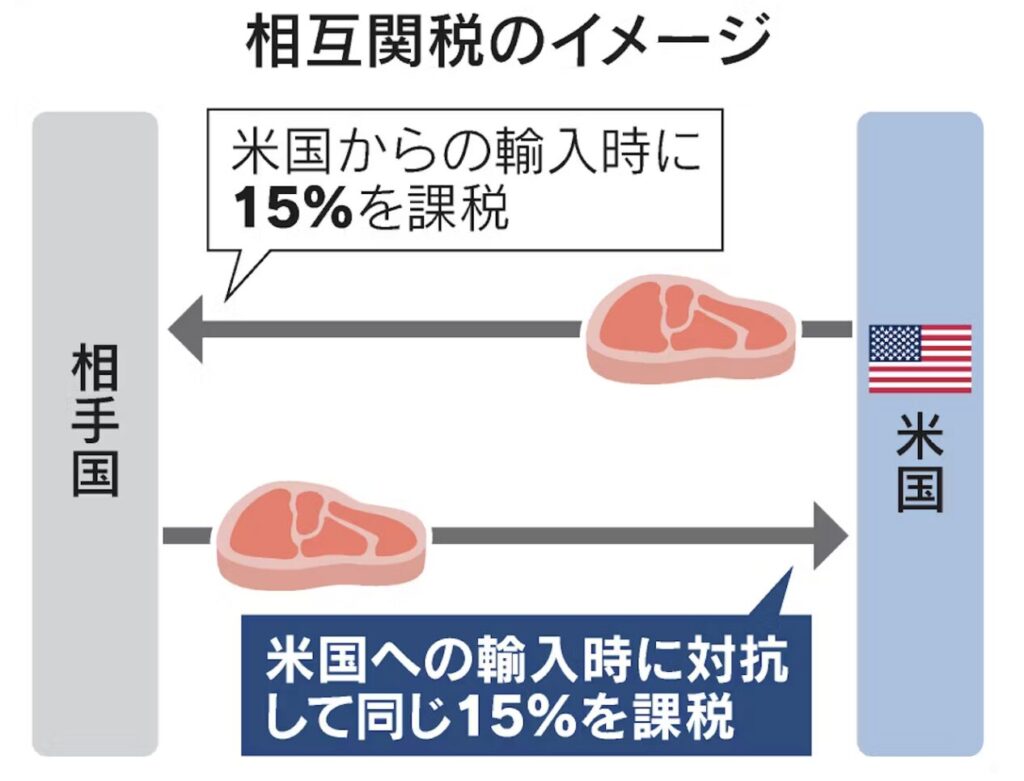

そして特に影響を受けているのが株式相場になります。

米国株が急落して、時価総額290兆円近く消失している状況。(日米欧で500兆円の損失)

米国株急落、時価総額290兆円近く消失-「誰も逃れられない」との声

https://www.bloomberg.co.jp/news/articles/2025-04-03/SU5ABWDWX2PT00

安値引けになっていますが木曜日は、

- ダウが-3.98%

- ナスダックが-5.97%

- S&Pが-4.84%

大幅な下落相場が続き、VIX指数が30%ラインを推移するショック級の相場状況となりました。

金曜日

「トランプ(関税)ショック2日目」となります。

米株式市場では、

- ダウ-5.50%

- S&P500-5.97%

- ナスダック-5.82%

と急落が続きました。

木曜日と金曜日の下落は、2020年3月以来の最大を記録し、時価総額にして約5兆ドル(約728兆円)が吹き飛んだ相場状況となりました。

要因は、他国による「報復関税」がきっかけとなります。

カナダ

カナダ首相、米関税に限定的な対抗措置 トランプ氏の行動「悲劇」

https://jp.reuters.com/markets/commodities/H6Q3VLMTKBN7HPAHTO3YZCXFPU-2025-04-03/

カナダの報復関税が以下になります。

- 米国から輸入され、米国・メキシコ・カナダ協定(USMCA)の基準に適合しない全ての車両に対し25%の関税を課す

中国

中国が報復措置、全ての米国製品に34%の追加関税 10日発動

https://jp.reuters.com/markets/japan/funds/PENBL5V4DBI57LTCGJKOWFXNCM-2025-04-04/

中国の報復関税が以下になります。

- 10日から全ての米国製品に34%の追加関税

- レアアースのうち中・重希土類について、米国への輸出を4日から規制

- 防衛関連産業を中心とする複数の米国企業にも制限

上記がきっかけとなり、「貿易戦争の経済的リスク」が発生し、米株価が急落することになります。

そしてVIX(恐怖)指数は、45.31を記録し、2020年4月以来の高水準となり、市場が困惑している状況です。

トランプ氏は、

- 「中国は対応を誤った、パニックに陥っている」

- 「自分の関税へのスタンスは変わらない」

など、再報復関税の姿勢は変わっていない状況です。

パウエルFRB議長の発言もありましたが、以下になります。

パウエルFRB議長

パウエル議長、関税でインフレ長期化を警戒-様子見維持を示唆

https://www.bloomberg.co.jp/news/articles/2025-04-04/SU79IIT0AFB400

【パウエルFRB議長】

- 関税は予想より大規模で、インフレと経済成長に深刻な影響を与える可能性

- 関税によるインフレへの影響、より持続的になる可能性

- 政策は好位置なので様子見できる

関税でインフレ長期化を警戒している状況で、政策金利は様子見を維持することを示唆しました。

株価があまりにも暴落すると、現在の政策金利ではさらに不況への追い討ちをかける結果になる可能性もあります。

この場合、「緊急利下げ」を行わざる負えない状況になることもあります。

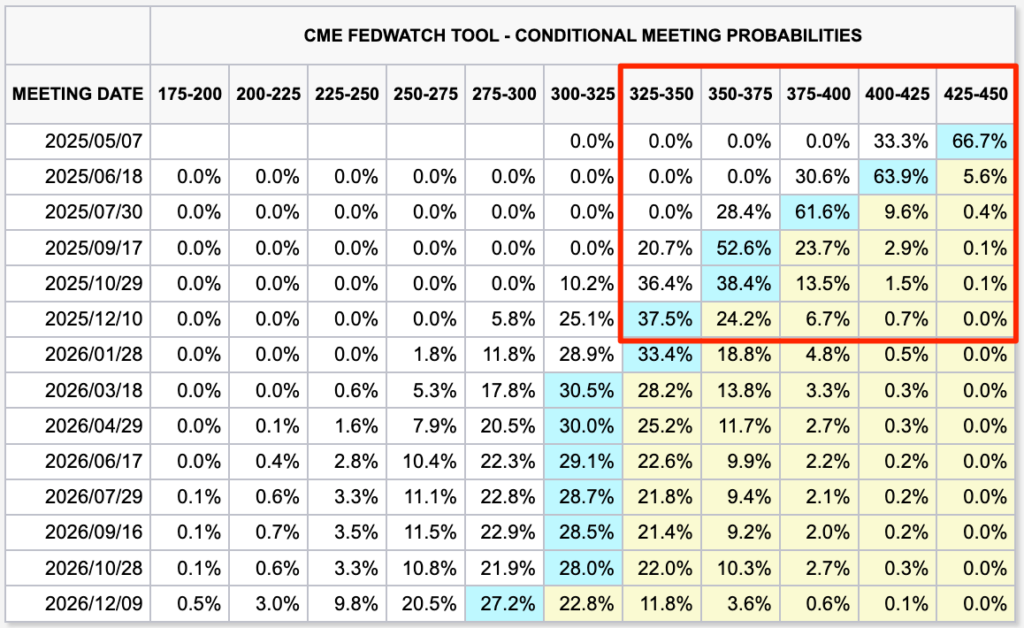

Fedwatch

米国の利下げ回数は4回を見込んでいる状況です。(FOMC3月会合の金利見通しでは2回の想定)

現在はスタグフレーション(インフレ重視)寄りの考えで発言しておりますが、引き続きインフレに目を向けて「据え置き姿勢」をとるか、株価暴落(利下げ)に目を向けるのか?が注目ポイントです。

トランプ大統領目線では、以前から「政策金利が高過ぎる」発言をしておりましたので、後者の「株価暴落している状況なのだから、利下げをするべきだ!」と示唆しているとも解釈する事もできます。

引き続き、トランプ大統領の報復に対しての対応策・各国の報復関税の内容・FRBの立ち回りなどに注目です。

まとめ

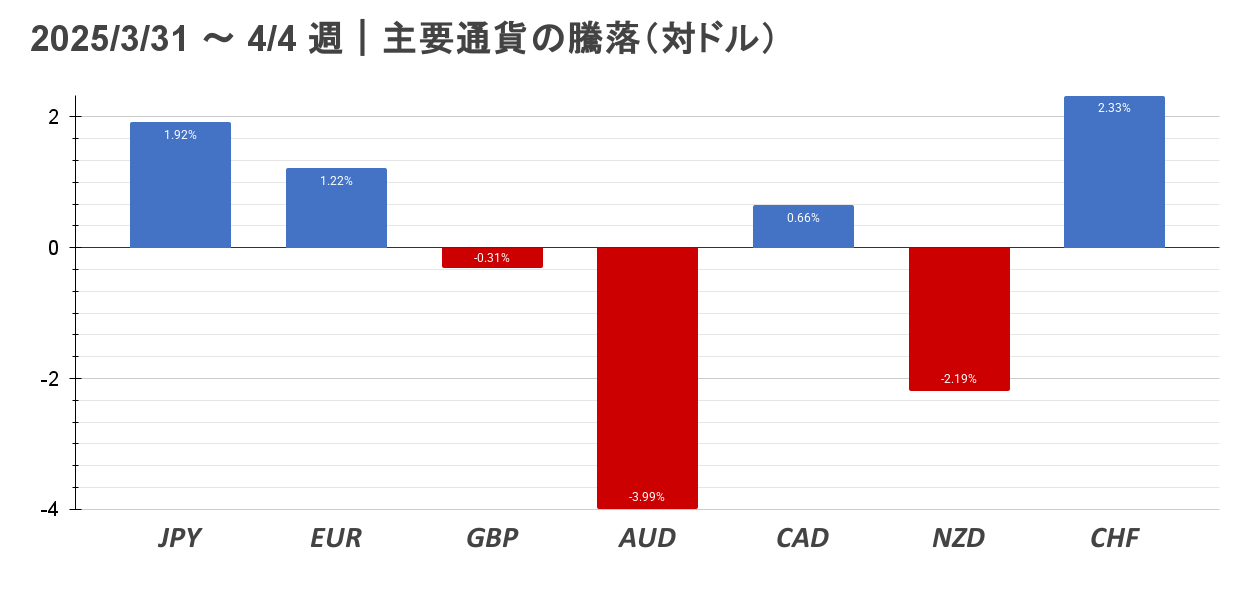

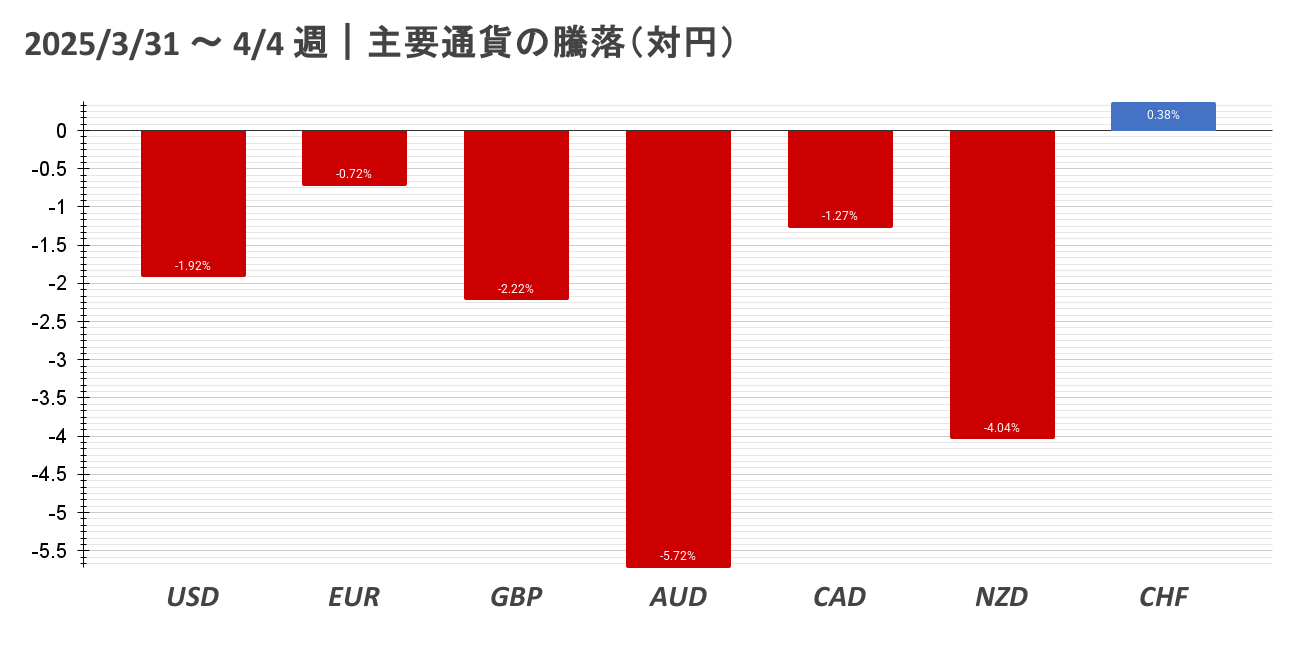

2025/3/31~週は、米国が相互関税を正式に発表したことで、市場は急速なリスク回避の動きに見舞われました。(事前報道とは異なるサプライズ)

リスクオフ相場の動きとしては、相対的に金利の低い通貨であるCHFやJPYが買い戻されています。

通常はクロス円の売りが盤石ですが、EURやCAD(資源国通貨)が上昇していたりと、やや説明がつきにくい動きもありました。

週末(金曜日)に中国が報復関税を正式発表したこともあり、貿易を通じ密接な関係があり、中国経済の代理変数であるAUDやNZDといったオセアニア通貨の下げが大きくなっています。

また株式市場では、ダウは週間で3300ドル弱の下げ、ナスダックは弱気相場入りの目途とされる高値から20%以上下落しており、底が見通せない状況となっています。

今週も市場混乱の渦中であり上下に振れる展開を予想しますが、米国の相互関税は政権公約であり、相手国の大幅譲歩を引き出さない限りは調整や撤回の可能性はかなり低いでしょう。

下落し過ぎた反動は一時的に想定できますが、本格的は反騰にはならないと想定されます。

また米国のCPIなどインフレ率を測る重要指標が予定されていますが、関税をテーマに当分市場は動くと予想されます。

(このようなリスク回避の傾向が高まる市場では、ドル円・クロス円の売りが定石となります。)