本記事では、2025年7月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

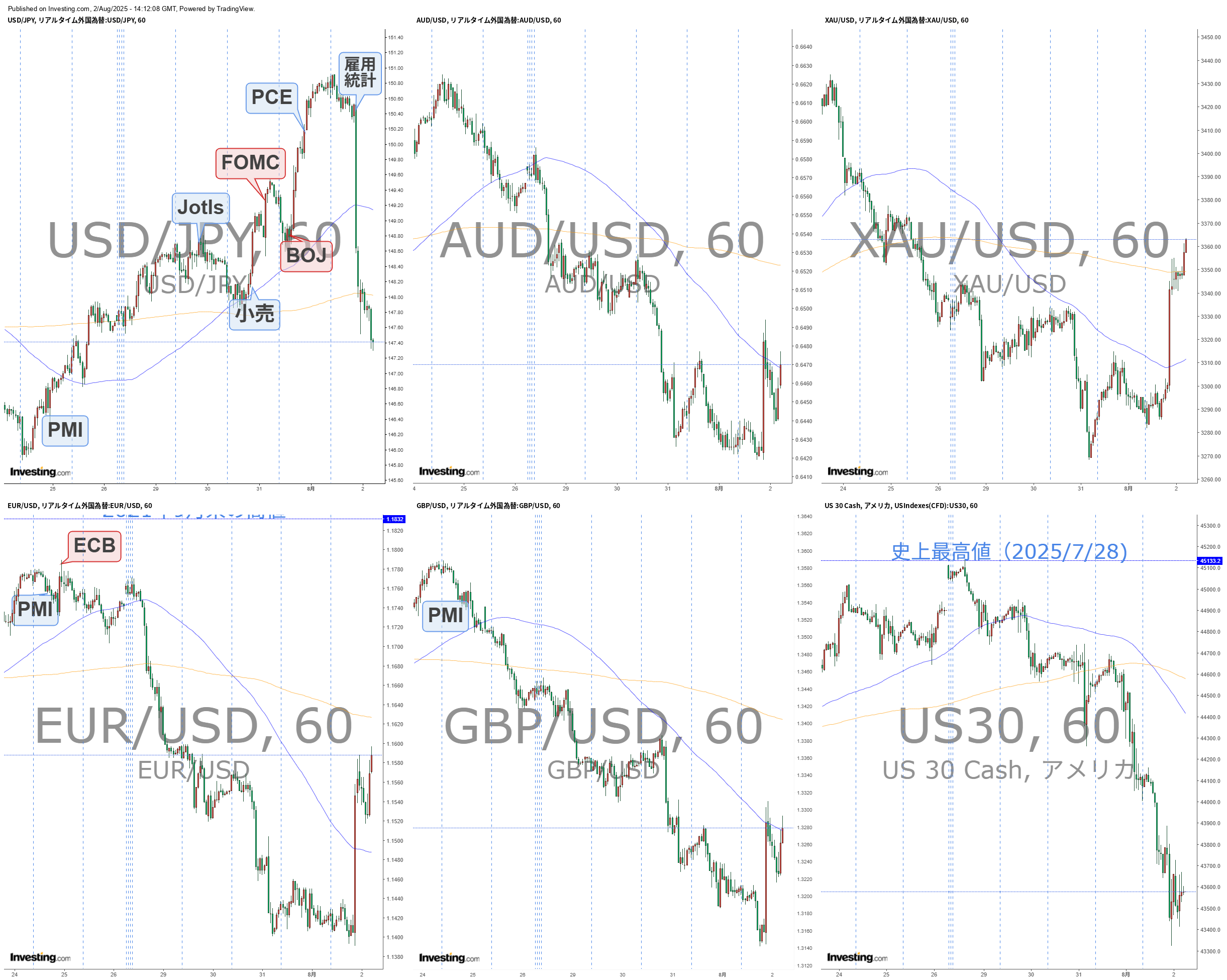

2025年7月28日~8月1日

①(月)ドル高

- ユーロ安が要因

- Sell The Fact(織り込み済)でユーロが売られる

- 上記の影響でドル買いが入る

②(月)ユーロ安

- 貿易交渉合意の内容について

- 対米投資額の懸念

- ドイツ産業界「不十分な妥協で、破滅的なシグナル」

- フランス首相「暗黒の日」「EUは服従に甘んじた」

- 15%関税、巨額投資、合意文書がない点など問題視

- 欧州委員長は「30%関税を回避」と意義を強調

③(火)レンジ相場

- FOMC開催前

- 株価は利確売りが入る

- FOMC前で動きはなかった

- ドル円に関しては60pipsの動き

④(火)レンジ相場

- 経済指標がマチマチ

- 消費者信頼感指数:予想96.0 結果97.2(前回93.0→95.2)

- JOLTS求人:予想7500千件 結果7437千件

⑤(水)ドル高

- 経済指標

- ADP:予想+7.5万人 結果+10.4万人(前回-2.3万人)

- 第2四半期GDP:予想+2.5% 結果+3.0%(前回-0.5%)

- 労働市場もGDPも堅調な数字

- ドル円149円台に一時的に突入

⑥(水)ドル高

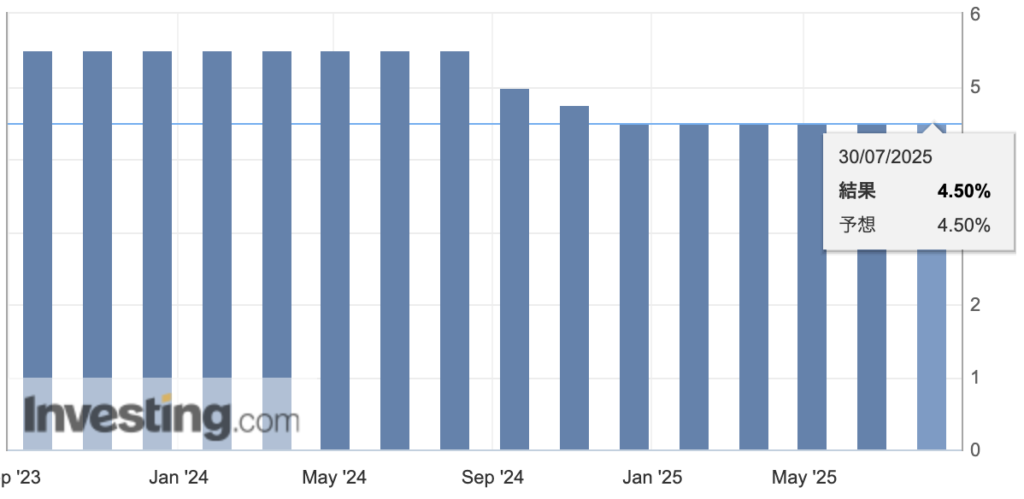

- FOMC

- 結果:据え置き(450bp)

- 9月の利下げについて「何も決めていない」

- 労働市場は引き続き堅調

- 「利下げ」をする必要がない状態

- インフレの高止まりが気になる様子

- パウエル氏が上記のようなタカ派発言

- ドル円149円台で推移

⑦(木)円安

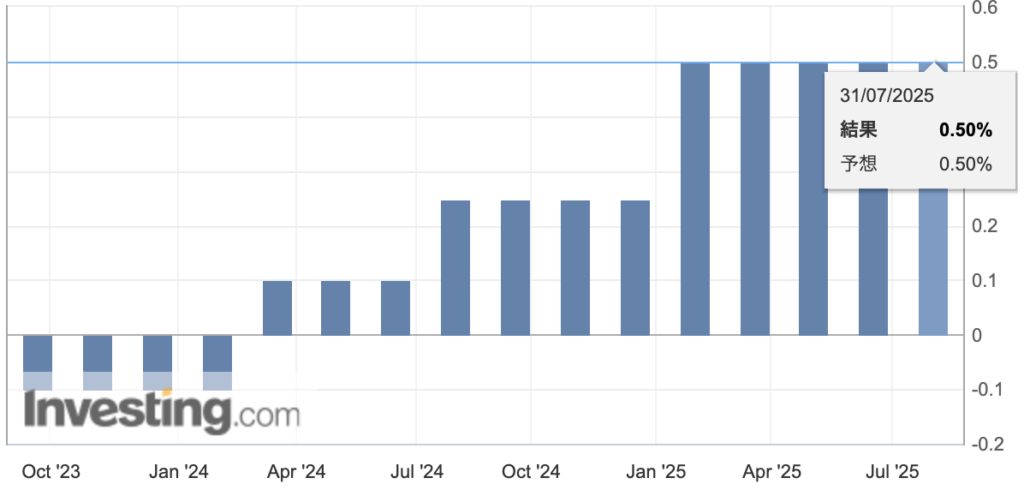

- 日銀政策金利

- 結果:据え置き(50bp)

- 物価見通しの引き上げ

- 植田氏「ハト派発言」

- ドル円150円手前まで上昇

⑧(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想22.3万件 結果21.8万件

- PCE前月比:予想+0.3% 結果+0.3%(前回+0.2%)

- PCE前年比:予想+2.5% 結果+2.6%(前回+2.3%→+2.4%)

- PCE前年比・コア:予想+2.7% 結果+2.8%(前回+2.7%→+2.8%)

- 雇用コスト指数:予想+0.8% 結果+0.9%(前回+0.9%)

- ドル円150円を突破

⑨(金)ドル安

- 雇用統計ショック

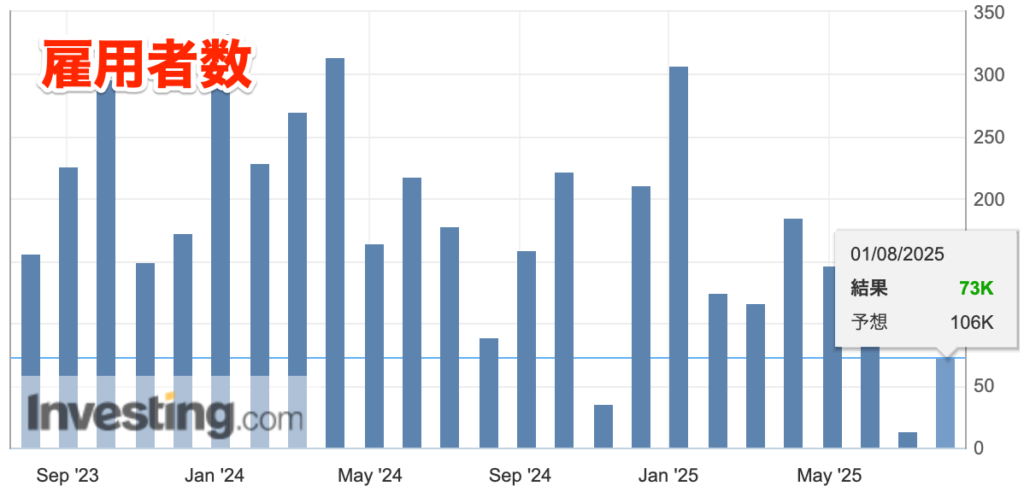

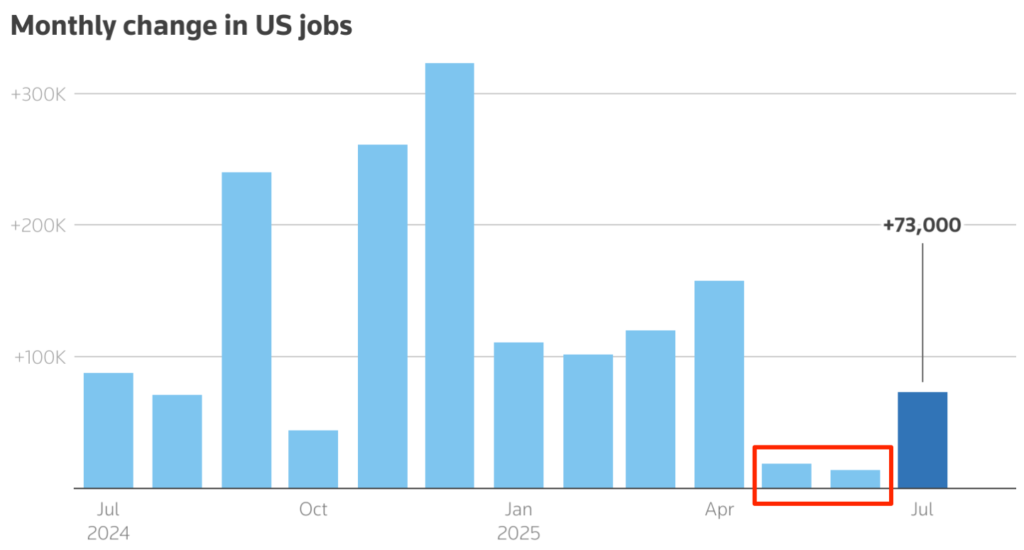

- 雇用者数:予想10.8万人 結果7.3万人(前回14.7万人→1.4万人)

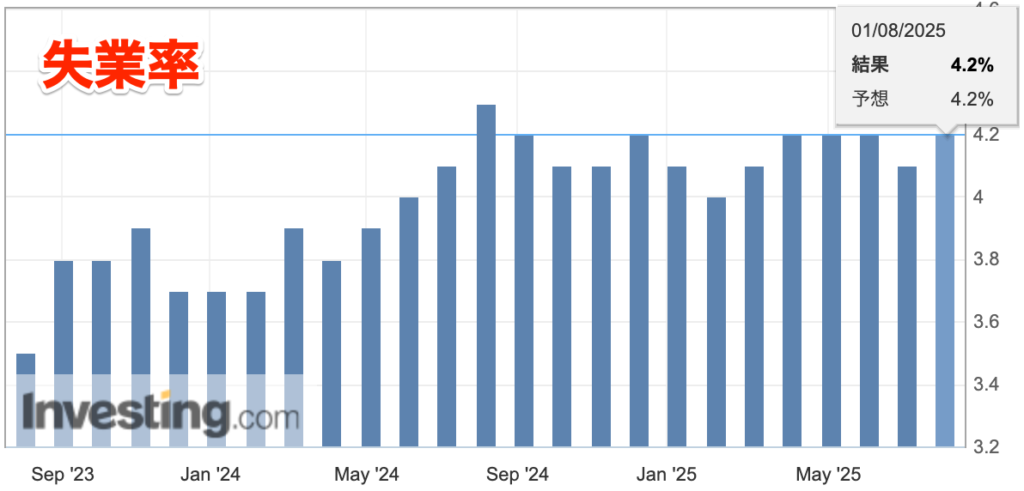

- 失業率:予想4.2% 結果4.2%(前回4.1%)

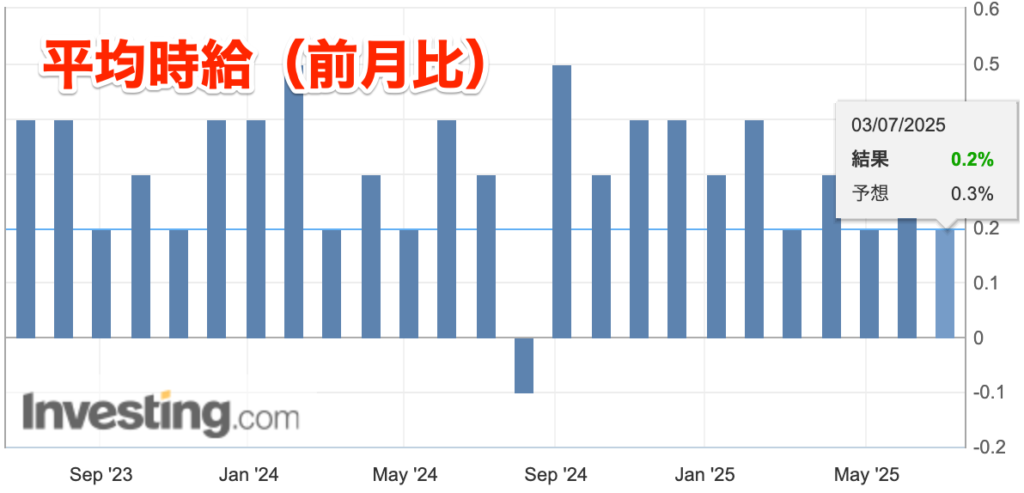

- 平均時給(前月比):予想+0.3% 結果0.3%(前回+0.2%)

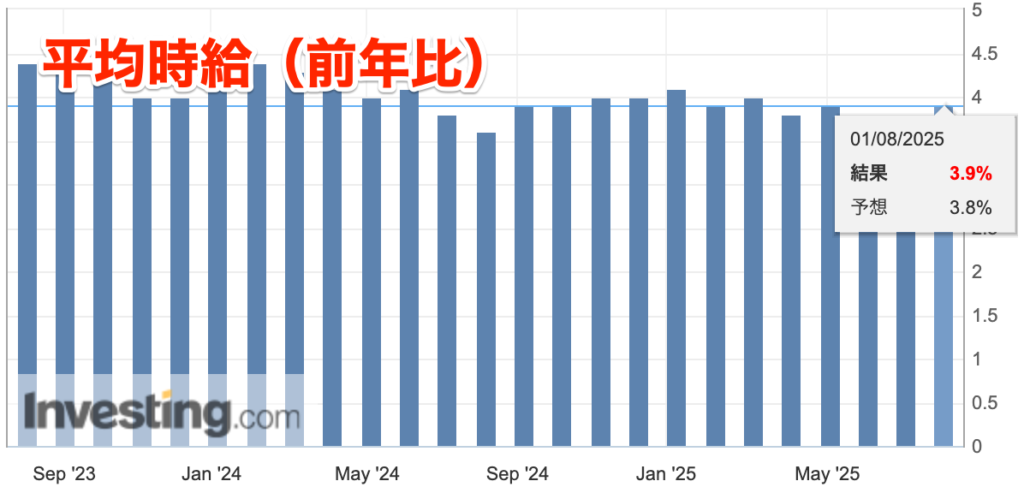

- 平均時給(前年比):予想+3.8% 結果3.9%(前回+3.7%)

- 前回(6月)の統計が10倍以上のブレがある

- 前々回(5月)の統計も14.4万人→1.9万人に下方修正

- 雇用統計ショックでドル円2.5円の下落

⑩(金)ドル安

- 経済指標(ISM・ミシガン)

- ISM製造業景況指数:予想49.5 結果48.0(前回49.0)

- ミシガン:予想61.8 結果61.7(前回61.8)

- 147円台に突入

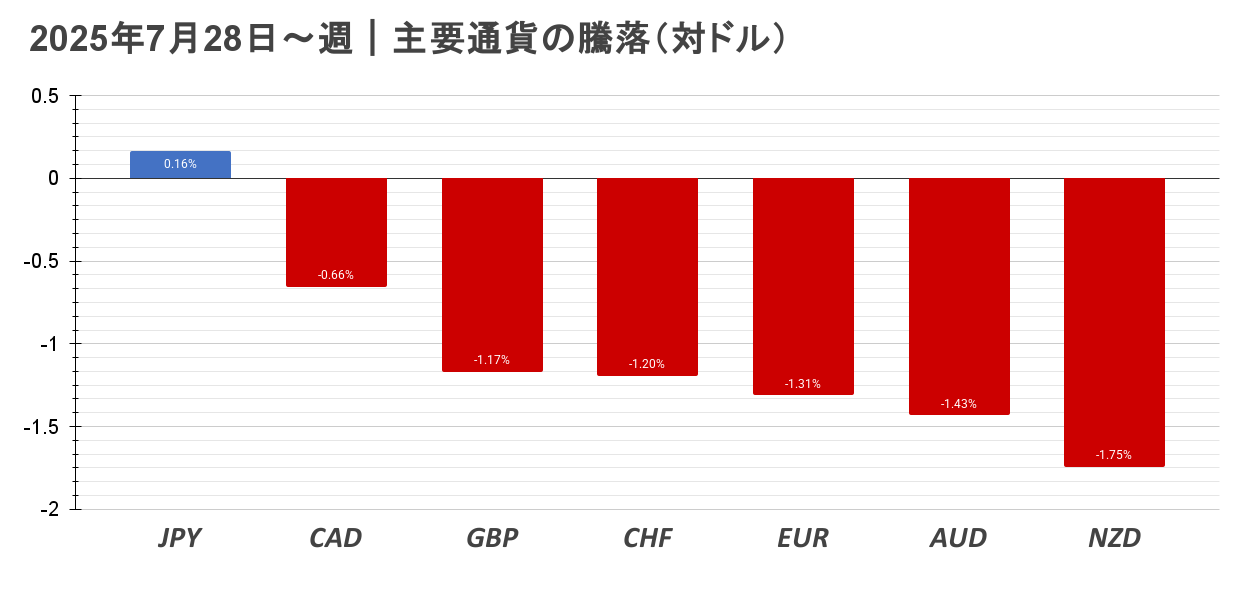

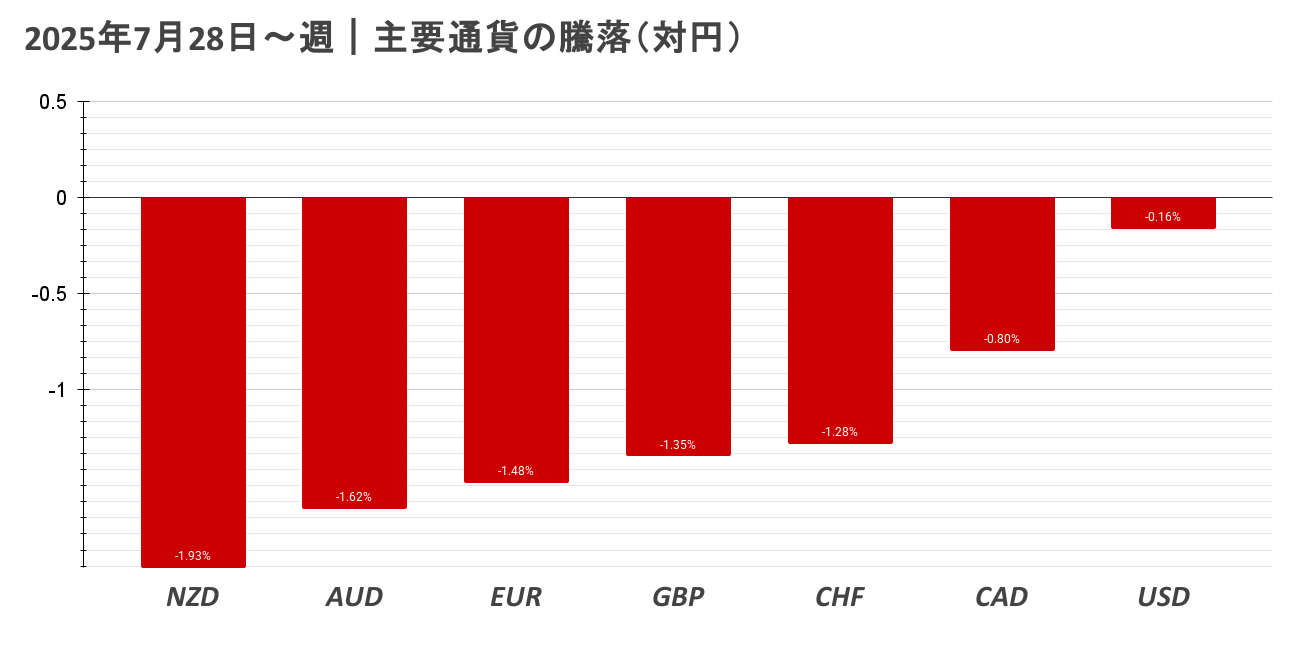

日米の金融政策発表にて、金利差が拡大によりドル円は大きく上昇することになりましたが、雇用統計ショックにて3円以上急落することになりました。

ドル円の値幅は約3.62円(362pips)となり、現在は147円中盤を推移している状況です。

今回のメイントピックスである、

- 「FOMC」

- 「日銀政策金利発表」

- 「雇用統計ショック」

についてまとめていきます。

FOMC

https://www.bloomberg.co.jp/news/articles/2025-07-30/T084Q4GPWCGF00?srnd=cojp-v2

【FOMC&声明発表】

- 結果:据え置き(450bp)

結果は市場予想通りの「据え置き」となりました。

発表直後は声明文にて、「2人(ウォラー氏&ボウマン氏)が反対票」を出しており、この利下げを求める反対票に関しては32年ぶりの出来事とされております。

https://newsdig.tbs.co.jp/articles/-/2079421

FRB内にて意見が対立している状況ということで、瞬間的にドル円は下落することになりました。

しかしパウエル氏の発言内容にて、最初は「経済がスローダウンしている」などの発言が入り、瞬間的にドル円は下落する瞬間がありましたが、その後のタカ派発言内容にて金利が大きく上昇して、ドル円も149円をしっかり突破する動きとなりました。

特に注目されていたのが「9月の利下げ」に関してでしたが、現在の所は「何も決めていない」ということで、利下げを示唆することはありませんでした。

失業率は低水準を維持していて、労働市場は引き続き堅調ということで、「利下げ」をする必要がない状態として、しかもインフレ率もやや高止まりしていることを考えると、今後関税による影響で更にインフレが高くなる可能性も控えているから、様子見を貫く姿勢でした。

まだ9月17日の発表までに2回の「CPI」と「雇用統計」が控えているので、しっかりデータを注視していきたいとのこと。

一旦はタカ派と捉えられたパウエル議長ですが、8月の末にもジャクソンホール会議が控えているので、引き続き発言内容は追っていきます。

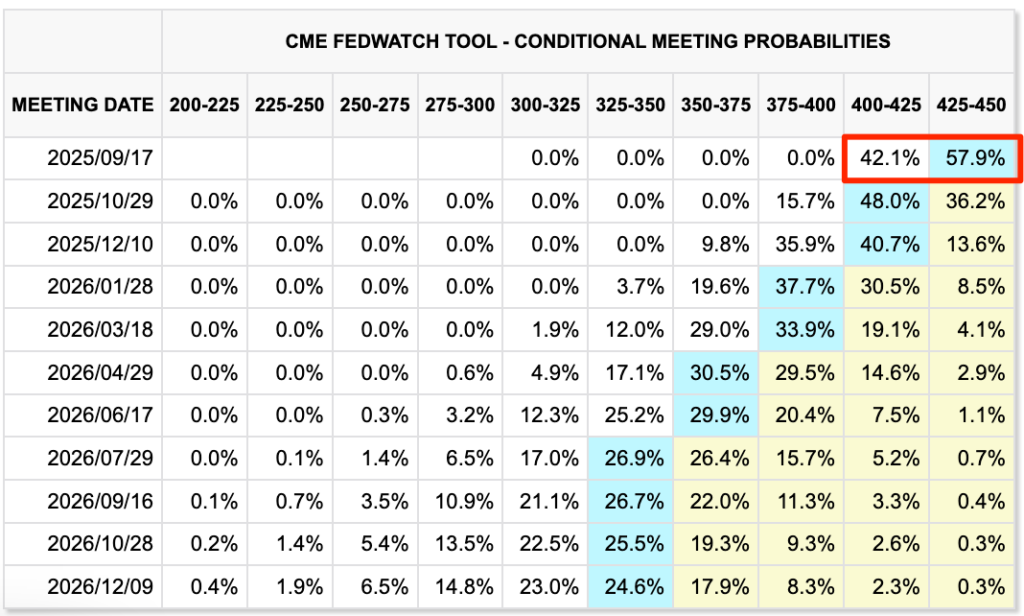

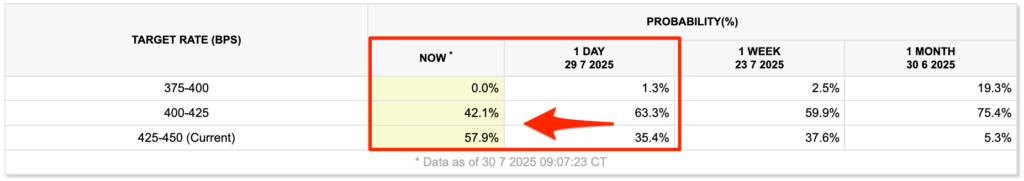

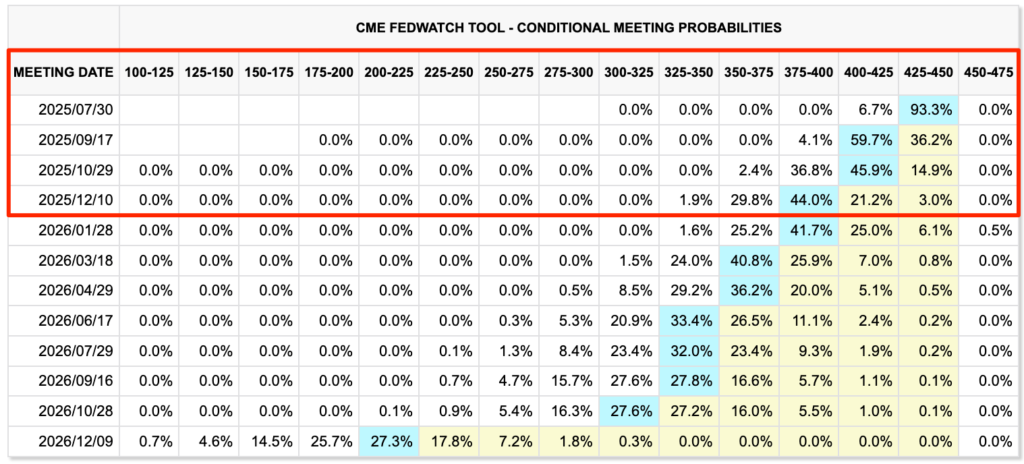

市場の反応は以下になり、9月の利下げに関しては1日前より予想は下がっています。

日銀政策金利発表

https://www.bloomberg.co.jp/news/articles/2025-07-31/T08QV5GPL3YQ00

【日銀政策金利&声明発表】

- 結果:据え置き(50bp)

【日銀展望レポート】

https://www.boj.or.jp/mopo/outlook/gor2507a.pdf

金融政策に関してはリーク通りの「50bp据え置き」となりました。

日米関税合意があったので、「早期利上げ観測」は浮上しておりましたが、リーク報道にて「据え置く」内容は事前に伝えられていました。

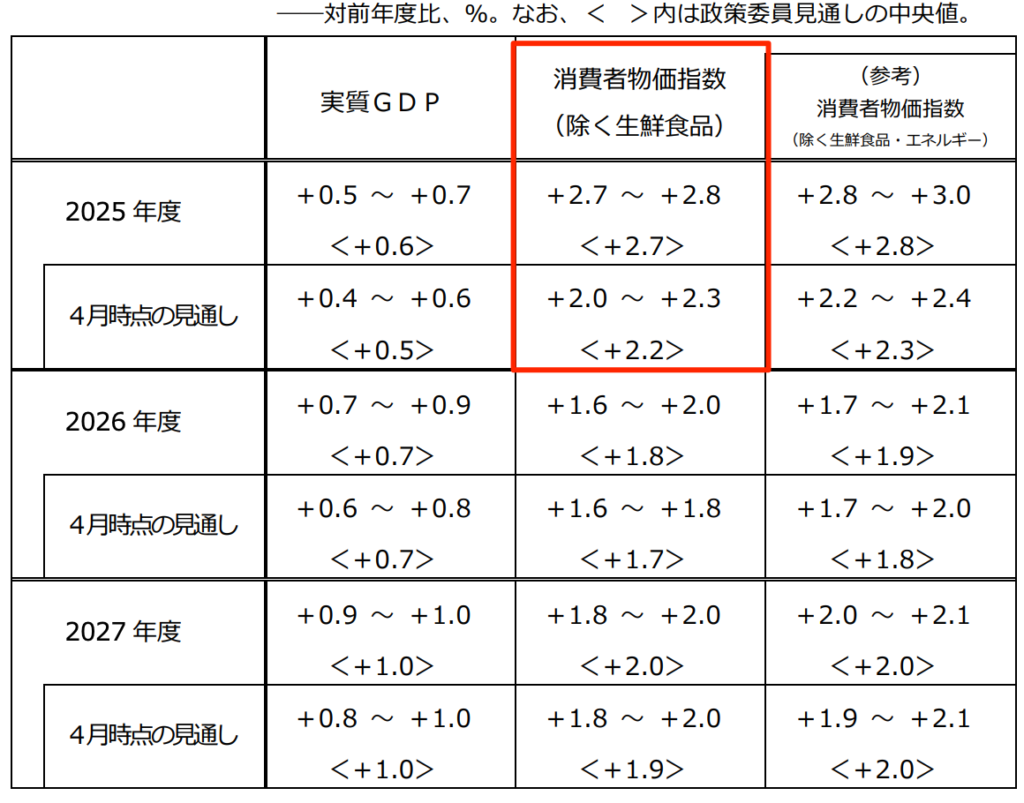

そして瞬間的に円高方向に動きましたが、要因としては「日銀展望レポート」にて「2025年の物価見通しの引き上げ」がありました。

画像で言えば赤枠部分になります。

「物価見通しが引き上げされるということは、もしかしたら利上げしていく流れなのでは?」という思惑から円高方向に動きます。

しかし、植田日銀総裁の発言が入りだすと、政策金利は引き上げるとしながらも、「インフレ率の上方修正だけで、金融政策が左右されるわけではない」というハト派発言をしており、「基調的な物価上昇率は2.0%に届いておらず、緩和的な金融政策を維持している」とのことで、「日銀は利上げを急いでいないのでは?」というマーケットの解釈で大きく円安に動き出したということが背景にあります。

そして上記でもお伝えしているFOMCでパウエル氏がタカ派だった事も要因とされ、「日米金利差が拡大」した流れとなり、ドル円は上昇の流れになりました。

日経新聞社でも「日銀利上げとFRB利下げ、再開どちらが先に?」というワードで記事が上がっていたので、日経新聞をご契約されている方は読んでみてください。

https://www.nikkei.com/article/DGXZQODK31E2F0R30C25A7000000/

雇用統計ショック

【結果】

- 雇用者数:予想10.8万人 結果7.3万人(前回14.7万人→1.4万人)

- 失業率:予想4.2% 結果4.2%(前回4.1%)

- 平均時給(前月比):予想+0.3% 結果0.2%(前回+0.2%)

- 平均時給(前年比):予想+3.8% 結果3.9%(前回+3.7%)

https://jp.reuters.com/markets/japan/funds/CVHL67KEPVMP3G73JF4RKS7YMA-2025-08-01/

上記の結果を受け、ドル円は150円後半から148円台に急落することになりました。(約2.5円ほど)

雇用統計の結果が予想を下回る、非常に弱い数字だったことが要因でしたが、更にフォーカスされたのは、前回と前々回の修正が10倍以上だったことが今回の急落の引き金になってしまったということです。

- 5月雇用統計:+14.4万人 → +1.9万人 =12.5万人下方修正

- 6月雇用統計:+14.7万人 → +1.4万人 = 13.3万人下方修正

5月と6月を合わせた雇用者数は25.8万人の下方修正ということで、これはいくらなんでもひどすぎる修正ということで、労働市場がかなり悪化している事、そして「利下げ観測が早まるのでは?」ということで、大きくドル円が下落することになりました。

<修正後の雇用者数の数字>

これを受けトランプ大統領が以下報道のように、米労働省労働統計局のエリカ・マッケンターファー局長を解任するよう当局者らに指示を出しました。

https://www.bloomberg.co.jp/news/articles/2025-08-01/T0BUSIGQ1YUJ00

上記の方は「バイデン前大統領の政治任命者」とされていて、トランプ大統領からすれば「このような重要な数字は公正かつ正確でなければならない。政治的目的で操作されてはならない」と発言しております。

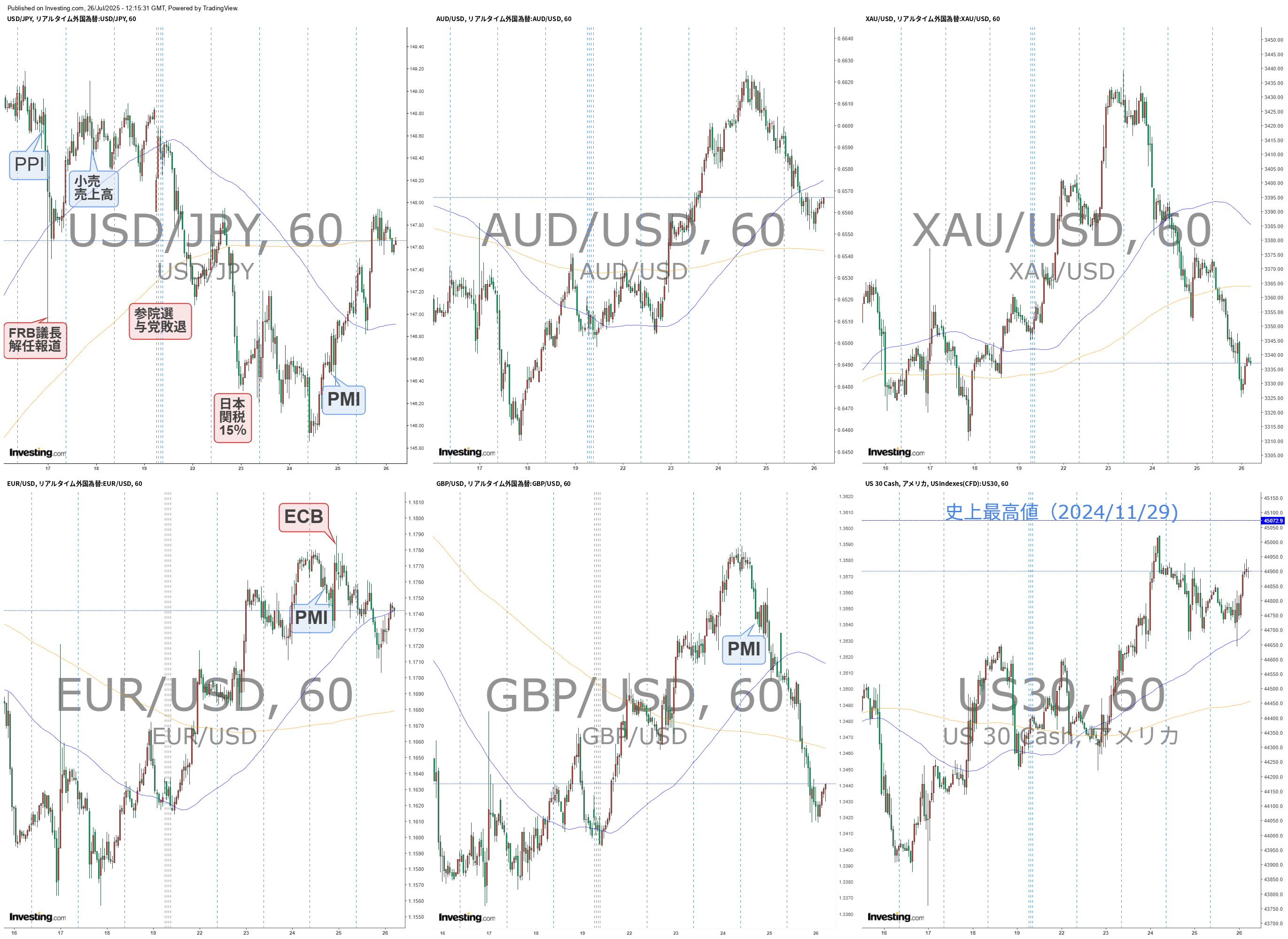

2025年7月21日~7月25日

①(月)円高

- 参院選(与党大敗)

- Sell The Fact(織り込み済)

- ドル円ギャップを開けて下落

②(火)円安

- 参院選で与党大敗の買い戻し

- マーケットにそこまで影響がなかった

- 午前中からドル円が買い戻される展開

- 147.953円まで上昇

③(火)ドル安&円高

- 日銀のスタンスに変更なし

- 利上げスタンスに変更なし

- NY時間に入る前までに146.809円まで下落

- 金利が低下したことによってドル売りの流れ

④(水)日経平均上昇

- 日米貿易交渉合意

- 相互関税 25%→15%

- 自動車関税 27.5%→15%へ引き下げ

- 鉄鋼・アルミ50%関税維持

- 対米投資 新たに5500億ドル(約80兆円)(売上の90%は米国)

- コメ輸入75%増

- ボーイング機100機購入

- 瞬間的には円高

⑤(水)円安

- 石破総理の退陣報道

- 8月末までに総理辞職

- 円売りが加速し147円台にドル円が上昇

⑥(水)円高

- 石破総理、改めて総理を続投

- 歴代総理との会談

- 麻生氏・菅氏・岸田氏出席

- 日銀ウォッチャーは10月か来年1月と予想

⑦(木)円高

- 日銀の利上げ観測

- 日米関税交渉の合意で日銀が利上げに動きやすくなった

- 一時ドル円は145.850円まで下落

⑧(木)ユーロ高

- 関税合意間近?&期待

- ECB政策金利の結果:据え置き(215bp)

- 日本の合意がモデルケースとなるか?

- 欧米の関税合意が直近と伝わる

⑨(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想22.7万件 結果21.7万件

- 米PMI製造業:予想52.7 結果49.5(前回52.9)

- 米PMI非製造業:予想53.0 結果55.2(前回52.9)

⑩(金)円高

- 経済指標(東京都区部消費者物価指数)

- 前年比:予想+3.0% 結果3.2%(前回+3.1%)

- 前年比(コア):予想+3.0% 結果2.9%(前回+3.1%)

- マチマチな結果

⑪(金)安全資産高(円など)

- トランプ大統領発言

- EUとの合意は五分五分の可能性

- 合意への懸念が広がり、安全資産を買う動き

- 欧州株が下落

- 対中に関しては28、29日に関税交渉

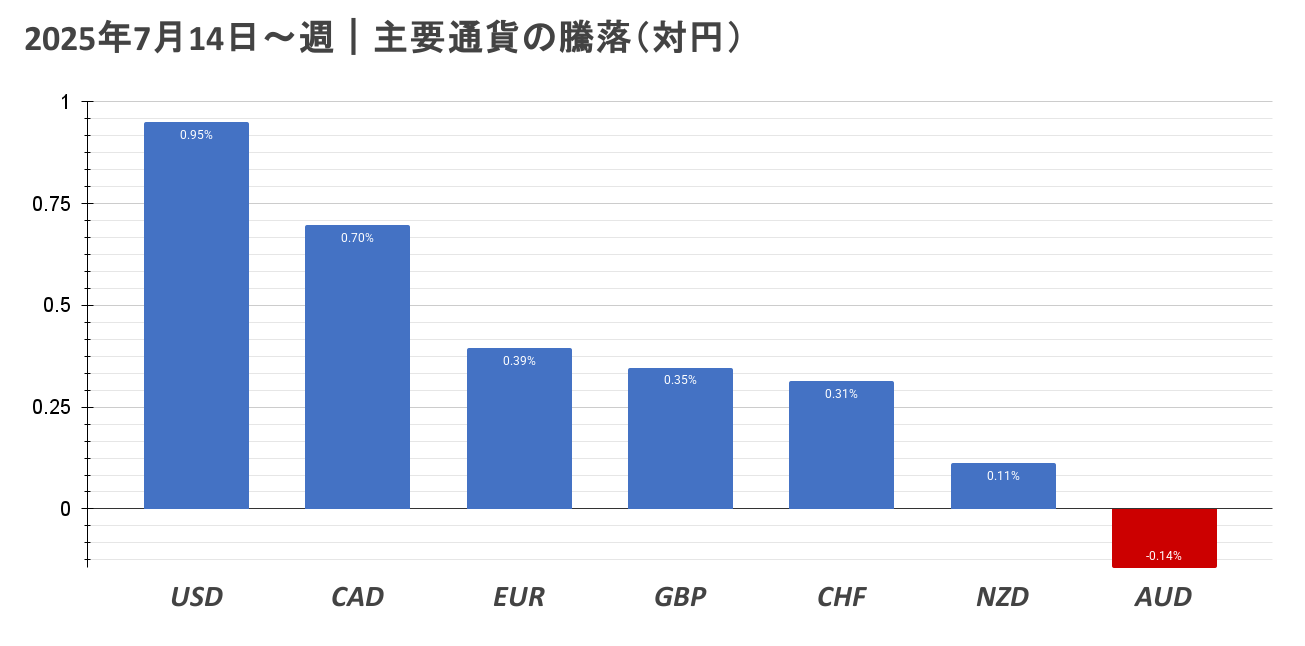

騰落率

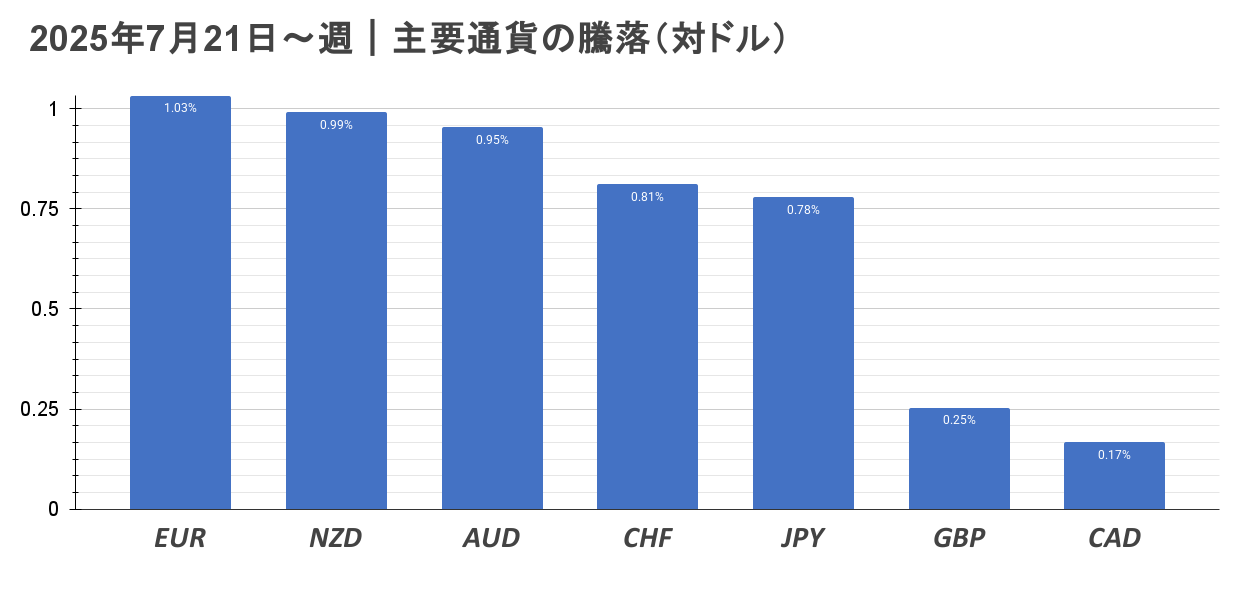

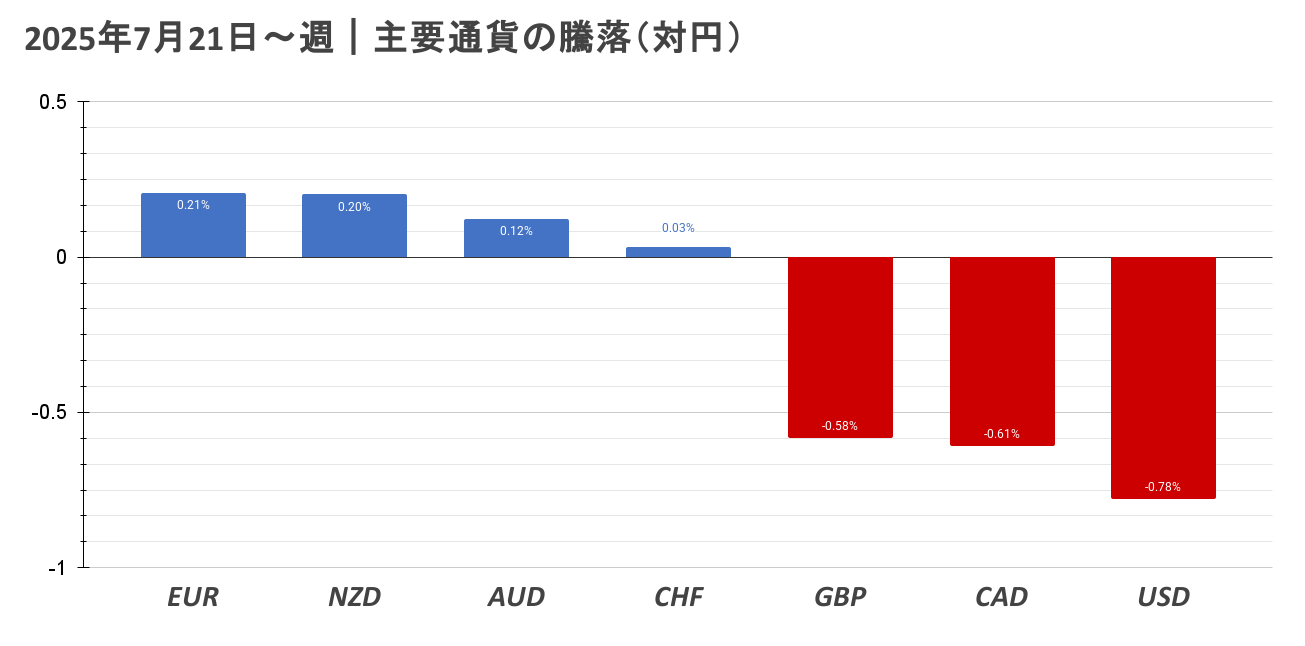

2025/7/21~は、米ドルの全面安・第27回参院選を通過したことで、円の買戻しが発生となりました。

そして日本の政治・関税問題が中心の1週間となりました。

ドル円の値幅約2.81円(280pips)となり、現在は147円台後半を推移している状況です。

メイントピックスである、

- 「参院選」

- 「日米貿易交渉合意」

についてまとめていきます。

参院選

先週は参院選の結果が発表され、与党過半数割れとなり歴史的敗退となりました。

円が対ドルで上昇、147円台前半-参院選結果受け過度な警戒和らぐ

https://www.bloomberg.co.jp/news/articles/2025-07-20/SZPPSCGPL3WH00?srnd=cojp-v2

石破首相は続投の意思を貫いていますが、政権基盤はさらに弱体化する流れとなっております。

参院選で与党大敗、石破首相は続投の意向-政権弱体化で市場不安定に

https://www.bloomberg.co.jp/news/articles/2025-07-20/SZKRPTGQ1YTE00?srnd=cojp-v2

与党大敗で財政悪化懸念が広がり、市場が今後不安定化する恐れもありますが、一旦週明け月曜日のドル円は0.6銭(60pips)ほどのギャップをあけてスタートします。(市場は織り込み済み)

石破自民との「大連立はあり得ない」=野田・立憲民主代表

https://jp.reuters.com/world/japan/3PIJTMEWHBMK7IVFCEMTKWD5CM-2025-07-20/

ここからは野党第一党を維持した立憲民主党との連立が囁かれていましたが、立憲民主党代表の野田氏は、石破自民との「大連立はあり得ない」と現在は主張しています。

そして水曜日には「石破総理の8月末退陣」の報道が出て、政局不安になる可能性も懸念され円安方向に動き出しました。

実際に党内でも「総理辞職」について賛成の声も上がっており、「石破おろし」が始まっています。

石破首相、8月退陣も 改めて進退判断

水曜日の東京時間の後場(欧州時間)付近にて石破総理や歴代の総理(麻生氏・菅氏・岸田氏)が会談をし、「改めて総理を続投」し、8月末退陣を否定したことによって、再度円高方向にドル円が146円中盤まで下落することになりましたが、この行為に批判の声も上がっている状況です。

石破首相、辞任報道を否定 麻生氏らと「強い危機感を共有」

https://jp.reuters.com/world/japan/SSJ7TFH2JZJHZGBHJYGVYGH47Y-2025-07-23/

そして金曜日には、石破首相の進退を巡り、両院議員総会の開催を求めて自民党内で行われている署名集めが所属議員の3分の1に達したことがわかりました。

週明け28日に開かれる両院議員懇談会で執行部の説明を聞いた上で提出するとしています。

“石破おろし”自民党で両院議員総会に必要な「3分の1」署名集まる 石破首相は与野党党首会談でトランプ関税合意の成果強調も

https://news.yahoo.co.jp/articles/ba570f8191f3a73491665117f71bdb317a8003c3

日米貿易交渉合意

23日の東京時間ですが、日米貿易交渉が合意されました。

トランプ米大統領、日本からの輸入品に15%関税賦課へ-合意発表

https://www.bloomberg.co.jp/news/articles/2025-07-22/SZTQ18GPFHNF00?srnd=cojp-v2

【トランプ米大統領】

- 日本との大規模なディール完了

- 日本からの輸入品に15%の関税を賦課

- (日本とのディール)おそらく史上最大規模の合意

- 私の指示の下、日本は米国に5500億ドルを投資し、その利益の90%を米国が受け取る

- この合意は数十万人の雇用を創出する

- これはかつてない規模のもので、おそらく最も重要なのは、日本が自動車やトラック、米、その他の農産物などを含む貿易に対して国を開放すること

【関税の内容】

<米国→日本>

- 相互関税 25%→15%

- 自動車関税 27.5%→15%へ引き下げ

- 鉄鋼・アルミ50%関税維持

<日本→米国>

- 対米投資 新たに5500億ドル(約80兆円)(売上の90%は米国)

- コメ輸入75%増

- ボーイング機100機購入

ざっくりの内容ですが、上記にて関税交渉が合意しました。

この報道を受け、関税交渉の不確実性が晴れたことが企業にとって好感材料になり、日経平均株価が42000円台まで急騰することになります。

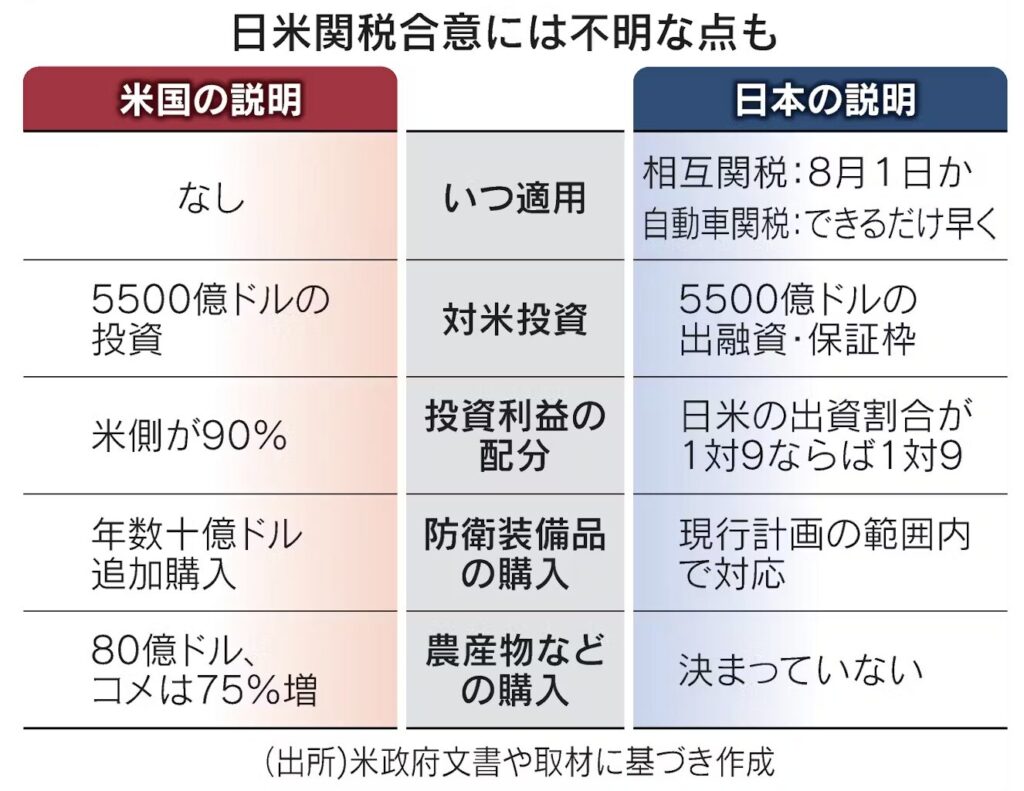

しかし日米関税交渉の合意に関してですが、木曜日に日本側と米国側の意見が食い違っている内容もあり、日経新聞に掲載された内容を添付致します。

日米関税合意、投資枠組みに食い違い 適用日は不明

https://www.nikkei.com/article/DGXZQOUA245640U5A720C2000000/

日本政府は合意をまとめたとはいえ、米側と関税を巡る意思疎通は続きそうです。

認識を擦り合わせながら、企業などの不安要素を打ち消すような丁寧な情報発信が必要になってくるので、引き続き報道には注視したい所です。

この影響もあり、昨日の日経平均株価は下がる局面も見られましたが、急騰しすぎている調整としても捉えられるので、まだなんとも言えない状況かと思います。

2025年7月14日~7月18日

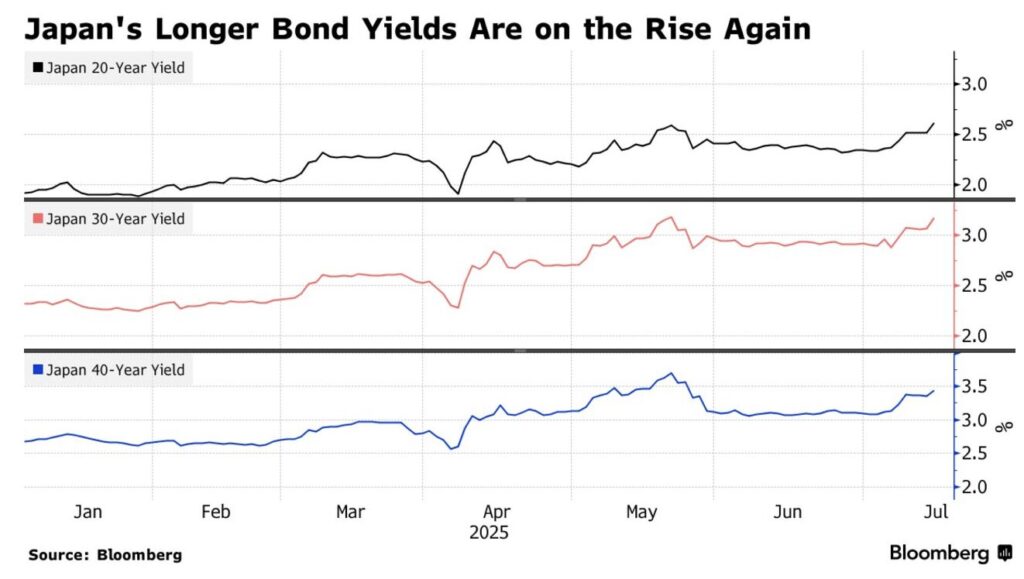

①(月)金利高

- 長期債売りが加速

- 財政懸念悪化・インフレ懸念

- 世界中で金利が上昇

②(月)ドル高・円安

- トランプ大統領・日比野隆司会長発言

- ト:ロシアに100%の2次関税を課す

- ト:欧州を含め、いつでも協議に応じる

- 関税交渉合意期待

- 日比野氏:日銀の利上げは来年

③(火)株高

- NVIDIA、H20製品の対中輸出再開へ

- AI半導体の輸出規制の緩和

- トランプ政権が中国に歩み寄り

- AMDも中国向けAIチップ「MI308」輸出再開

- ナスダック最高値更新

④(火)ドル高

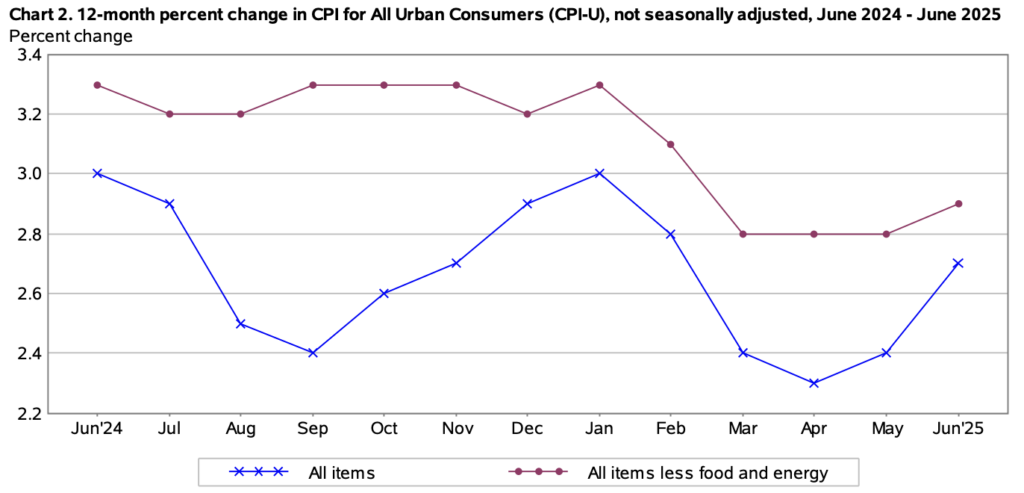

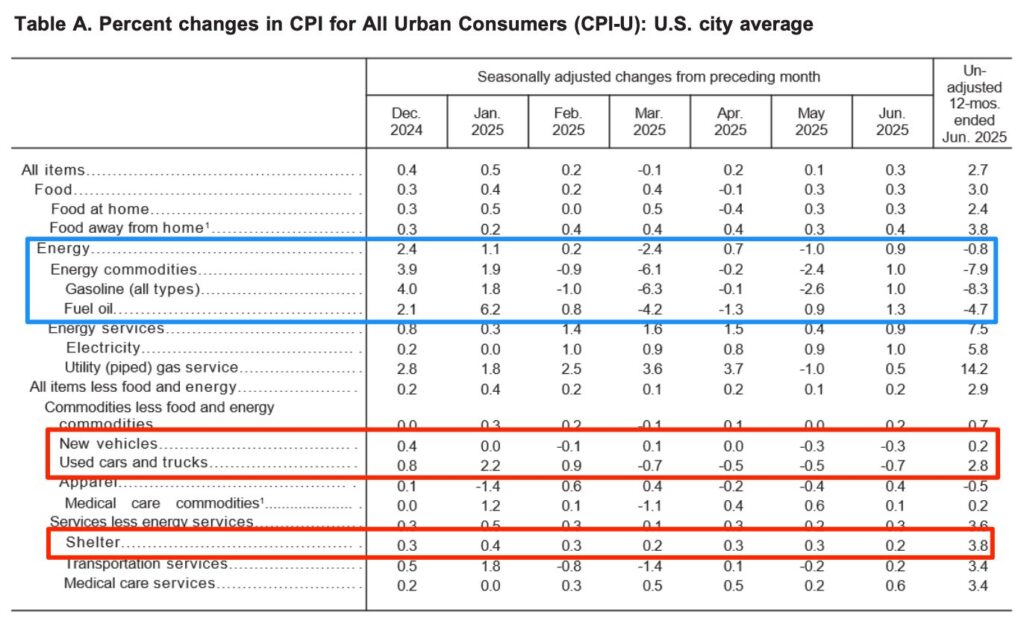

- 経済指標(米CPI)

- 前月比:予想+0.3% 結果+0.3%(前回+0.1%)

- 前年比:予想+2.6%結果+2.7%(前回+2.4%)

- 前月比・コア:予想+0.3% 結果+0.2%(前回+0.1%)

- 前年比・コア:予想+2.9% 結果+2.9%(前回+2.8%)

- 予想に届かなかった結果を受け、最初はドル売り

- 総合もコアどちらも上昇していることで149円台まで続伸

- 参院選の財政懸念悪化が問題視で円安

⑤(水)ドル安→ドル高

- 経済指標(米PPI)

- 前月比:予想+0.2% 結果±0.0%(前回+0.1%→+0.3%)

- 前年比:予想+2.5%結果+2.3%(前回+2.6%→+2.7%)

- 前月比・コア:予想+0.2% 結果±0.0%(前回+0.1%→+0.4%)

- 前年比・コア:予想+2.7% 結果+2.6%(前回+3.0%→+3.2%)

- サービス業が悪化してモノは高くっている

- 指標発表後ドルの買い戻しが入る

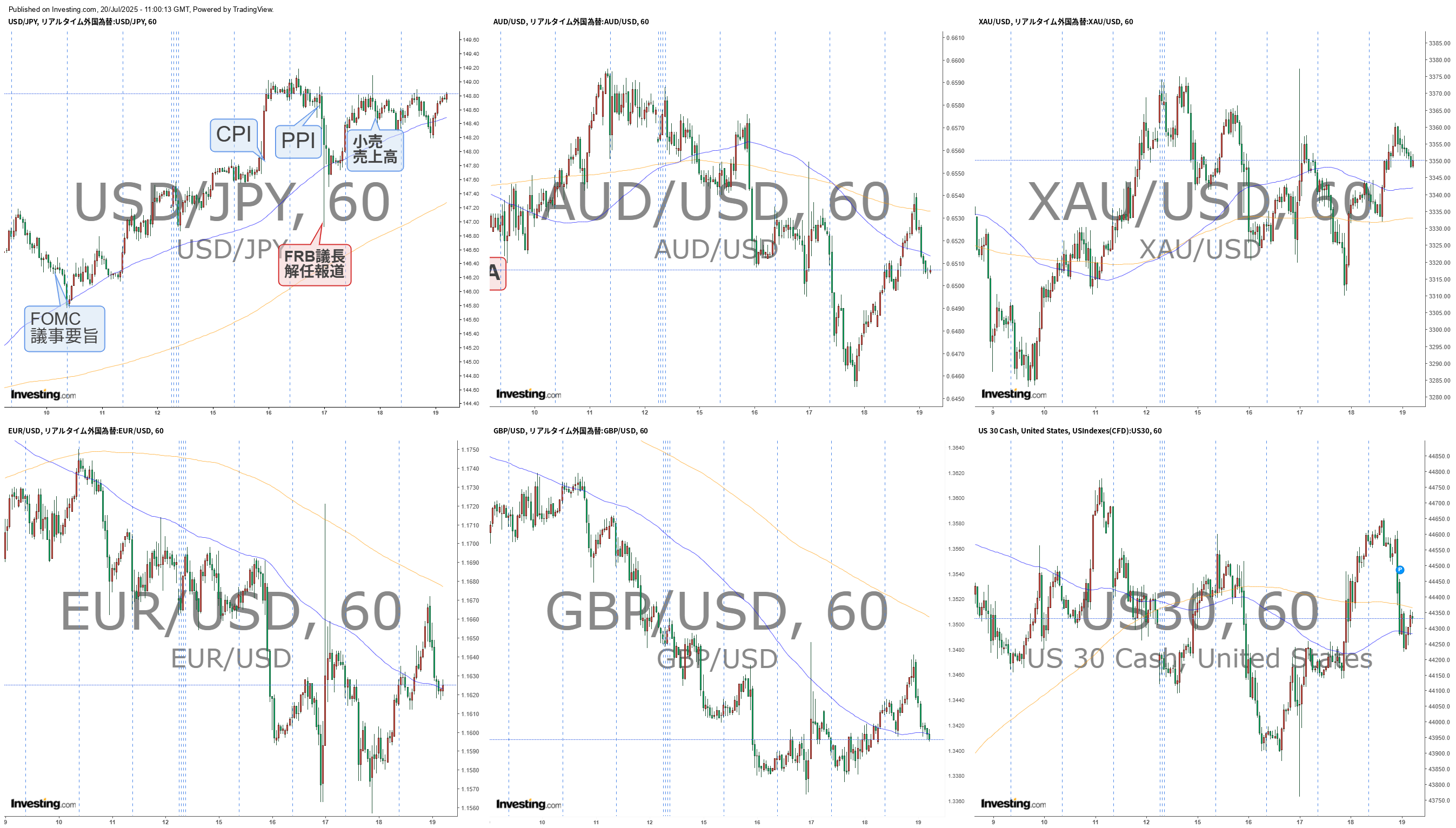

⑥(水)ドル安・株安・債券安

- パウエルFRB議長の解任騒動

- トリプル安を引き起こす

- 瞬間的にドル円は2円下落

⑦(木)豪ドル安・ポンド安

- 経済指標

- 豪失業率:予想4.1% 結果4.3%(前回4.1%)

- 豪雇用者数:予想+2.00万人 結果+0.20万人

- 英失業率:予想–% 結果4.7%(前回4.5%)

- 英雇用者数:予想– 結果+2.59万件

- RBAは前回据え置きの為、利下げ開始?

- BOEは失業率が上がっている為、利下げ開始?

⑧(木)ドル高

- 経済指標

- 小売(前月比):予想+0.1% 結果+0.6%

- 小売(前月比・コア):予想+0.3% 結果+0.5%

- 失業保険申請件数:予想23.5万件 結果22.1万件

- フィラデルフィア:予想-1.0 結果+15.9(前回-4.0)

⑨(金)円安

- 経済指標(日本CPI(全国消費者物価指数)&【除生鮮】)

- 前年比:予想+3.3%結果+3.3%(前回+3.5%)

- 前年比・コア:予想+3.4% 結果+3.3%(前回+3.7%)

- 若干前回より弱い結果

⑩(金)ドル高

- 経済指標(ミシガン大学消費者信頼感指数)

- 予想61.5結果61.8(前回60.7)

- 1年先インフレ:予想5.0% 結果4.4%(前回5.0%)

- 5年先インフレ:予想3.9% 結果3.6%(前回4.0%)

今回のメイントピックスは、

- 「世界的に長期債売りが加速」

- 「米CPI(消費者物価指数)」

- 「パウエルFRB議長の解任騒動」

についてまとめていきます。

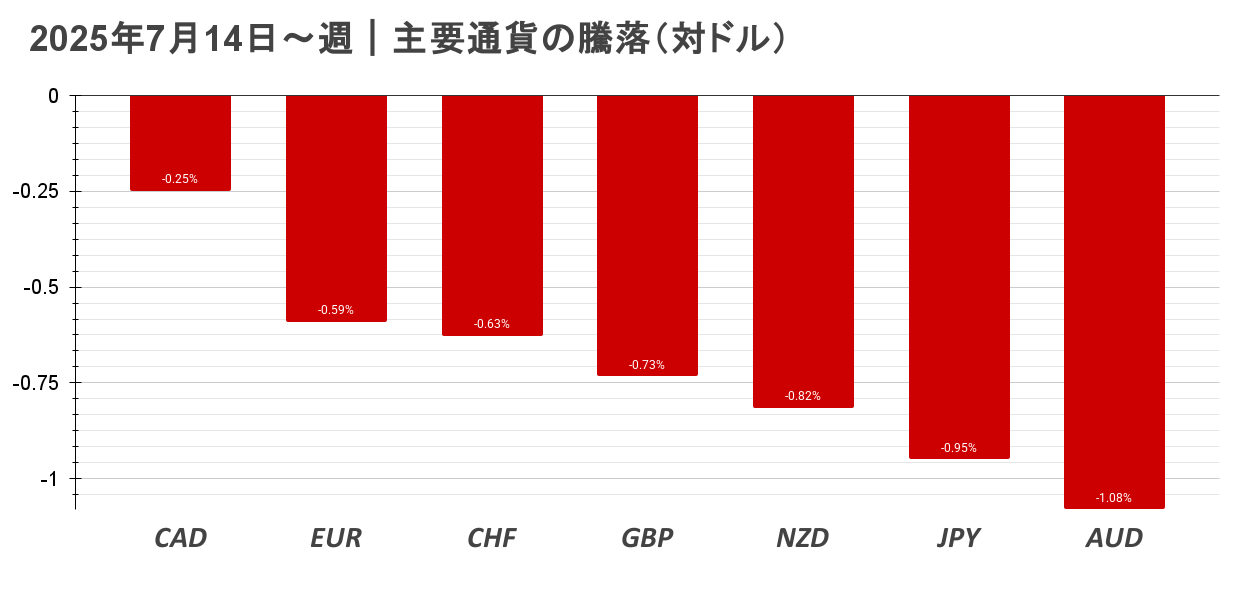

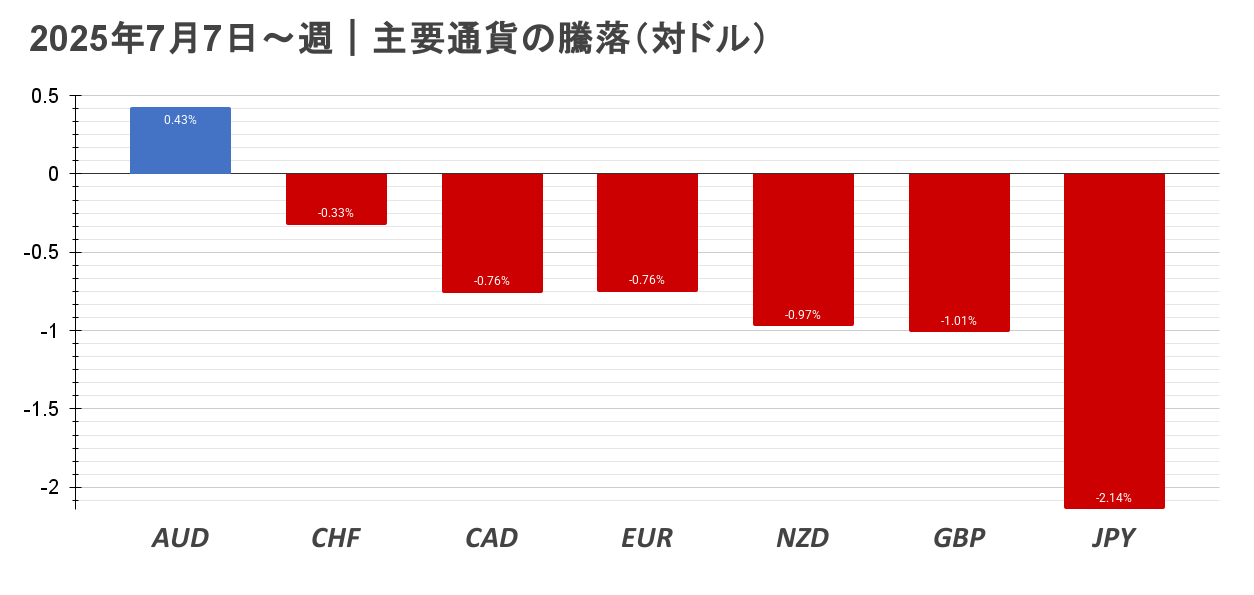

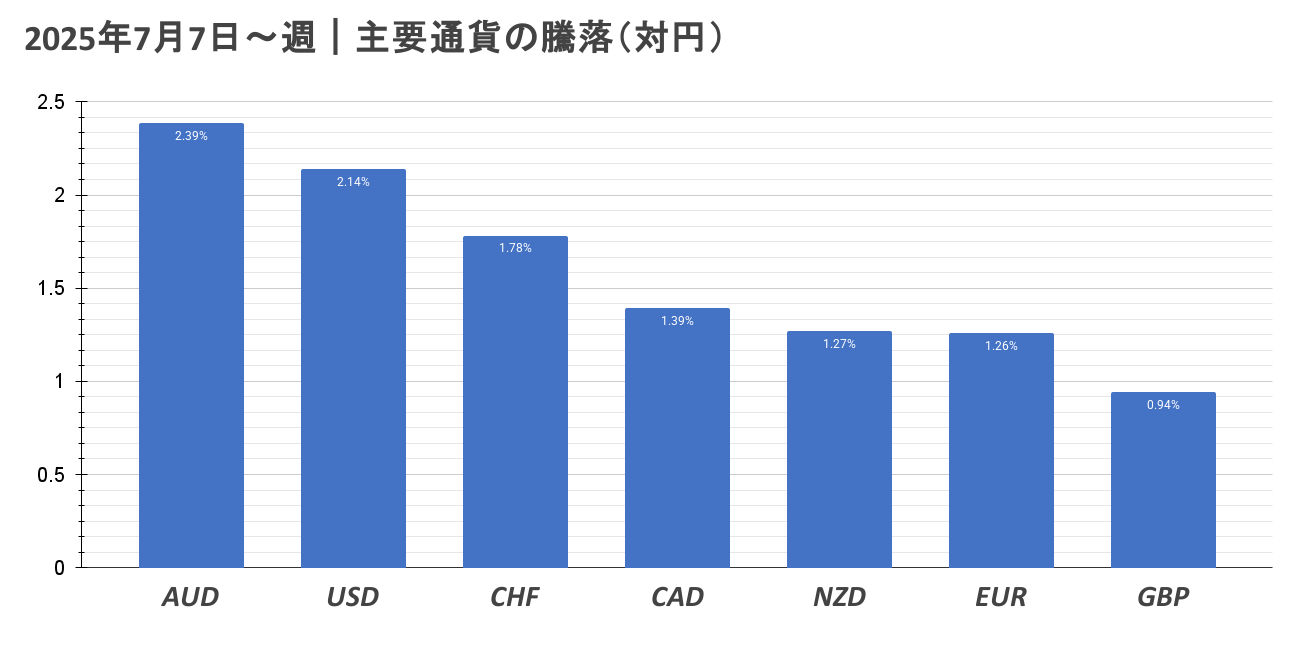

前週の騰落率

2025/7/14~週は、米ドルの全面高となりました。

また20日の参院選にて与党が敗北する織り込みにより日本円は大きく売られています。

(フラン円は高値を更新、ユーロ円も約1年ぶりに高値を更新)

今週の注目は、

- 内田副総裁の講演

- ECB政策金利

これまでと変わらず『トランプ大統領の発言、FRB議長人事』など、突発的なヘッドラインに警戒です。

世界的に長期債売りが加速

https://www.bloomberg.co.jp/news/articles/2025-07-14/SZE49SDWLU6800

(ブルームバーグ参照)

日本を筆頭に世界中で金利が上昇(長期債売りが加速)している状態です。

- 日本・・・参院選前で自公が不利な状況、どの党も「減税・給付」をメインに掲げている状態(トリプル安懸念)

- 米国・・・トランプ氏の「減税財政法案」が可決されたことで、今後10年で3.1兆ドル(約450兆円)膨らむ

- ドイツ(EU)・・・財政赤字をGDPの2%以内に抑えるという目標を掲げていた国が、解除して国防費などに充てる

上記の共通点はすべて「財政悪化やインフレ懸念」につながる内容ばかりです。

財政赤字が膨らむと、その国の債券が売却=金利が上昇するといった流れで、現在世界的に金利上昇しているという構図になっています。

https://www.bloomberg.co.jp/news/articles/2025-07-15/SZEYXXDWLU6800?srnd=cojp-v2

米CPI(消費者物価指数)

【結果】

- 前月比:予想+0.3% 結果+0.3%(前回+0.1%)

- 前年比:予想+2.6%結果+2.7%(前回+2.4%)

- 前月比・コア:予想+0.3% 結果+0.2%(前回+0.1%)

- 前年比・コア:予想+2.9% 結果+2.9%(前回+2.8%)

https://www.bloomberg.co.jp/news/articles/2025-07-15/SZFXLGDWRGG000

予想に対してマチマチの結果を受けて、まずドル売りで市場は反応します。

しかし前回からより、総合・コアいずれも上昇している事が徐々に関税が影響し始めてきていることがわかる数字にもなってきました。

「利下げ織込み時期が後退した』ということで、再度ドル買い・株価は失速する流れとなりました。

内訳は以下になります。

総合が上がった要因は、エネルギー価格(青枠)が上昇した影響でモノの価格が上がったと想定されます。

そしてコアは、前回より上昇していますが、そこまで大きく上回らなかった要因は『(赤枠)新車・中古車の価格が下落・家賃価格が下落』していることが要因として挙げられます。

いずれにせよ物価は少しづつ上昇し、関税の影響が出始めた時にはどれぐらいの物価上昇が起きるかをFRBは注視している状況です。

パウエルFRB議長の解任騒動

https://www.bloomberg.co.jp/news/articles/2025-07-16/SZICM1GPWCGR00?srnd=cojp-v2

【ホワイトハウス当局者】

- トランプ米大統領はパウエルFRB議長を近く解任する可能性が高い

- FRB議長人事決定の具体的な時期は未定

まずはトランプ大統領が共和党議員らとの会合で「パウエル議長を解任すべきか?」と意見を求め、「ほぼ全員が」解任に賛成し、「解任の書簡草案」をトランプ氏が見せたとの報道が入ります。

そして会合後、匿名のホワイトハウス高官が各メディアに「トランプ米大統領はパウエルFRB議長を近く解任する可能性が高い」とリークすることになりました。

この報道にマーケットが反応し、「FRBの独立性が揺らぐ懸念」からドル安や株安、そして債券売りが進み、瞬間的に「トリプル安」を引き起こして相場は大きく米国売りの流れとなりました。

しかしトランプ大統領はすぐに「火消し」を行い、以下の発言をします。

https://www.bloomberg.co.jp/news/articles/2025-07-16/SZHZSXDWRGG000

【トランプ大統領】

- (パウエルFRB議長解任の意思を問われ)計画していない

- パウエルFRB議長を解任する予定はない

- パウエルFRB議長はひどい

- ハセット氏はFRB議長として検討する人物だ

- パウエルFRB議長解任の書簡を書いていない

- パウエルFRB議長解任の可能性は極めて低い

- 150カ国以上が支払い通知を受け取る予定

- 日本とは恐らく、貿易の書簡に従うことになるだろう

- EUとの合意も近い

トランプ大統領が記者団に「何も計画していない」と火消しすることになりました。

この発言で相場の買い戻しが入った状況で、乱高下する前の推移に戻ろうとします。

ただ「解任の可能性を完全に排除するのか」との質問には、トランプ氏は「不正行為のような理由で辞任しなければならない場合を除き、可能性は非常に低い」と述べ、完全には否定しなかったことによって報道前の推移には戻っていない状況です。

現状の政権関係者は、FRB本部改修費用を巡って厳しくパウエル氏を非難している程度との報道だけなので、解任させることは厳しいかもしれません。

ただ今回の騒動にて、一部報道では「マーケットの反応を探る実験だったのでは?」なんて声も上がっています。

要するに、パウエル氏の解任騒動にて前回は「トリプル安に陥った」ことがあり、「現在の状況ではどうなのか?」という市場の動きを確認する為の実験だったということです。

今回もまた「トリプル安」を引き起こしたので、40分後にはトランプ大統領が自ら「火消し」に入り、関税合意の可能性に対しての発言などにより株価は混乱前の水準に戻るような発言をしています。

上記の解任騒動にて、水曜日後半のドル円は2円(200pips)ほどの乱高下をすることになりました。

2025年7月7日~7月11日

①(月)ドル高・円安

- BRICS「米・イスラエルを非難」

- 一方的な関税にも言及して批判

- ト:BRICSの反米政策に同調する国に10%の追加関税

②(月)ドル高・円安

- 日本からの輸入品に25%関税賦課

- 8月1日から

- 米国への輸出品のすべてに25%関税

- 4月に示した「24%」から1%上乗せ

③(火)豪ドル高

- RBA政策金利

- 結果:据え置き(385bp)

- 予想:25bp利下げ

- サプライズによる豪ドル買い

④(火)ドル高・株安

- トランプ大統領

- 午前:関税の8月1日期限は確定だが、100%ではない

- 午後:8月1日の期限の延長は認められない

- パウエルFRB議長は直ちに辞任すべきだ

- 銅に50%の関税を賦課する

- 医薬品に関しては200%

⑤(水)ドル安

- トランプ大統領

- 少なくとも政策金利3P(300bp)は高すぎ

- 新たに8カ国に関税通知

- ブラジルが50%

⑥(水)ドル安・株高

- FOMC議事要旨&10年債入札

- 年内0回派は7人

- 年内2回派は8人

- 7月からの利下げは2人

- 10年債入札は好調

- 米長期金利が低下

⑦(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想23.5万件 結果22.7万件

- 継続受給者は増加

- 労働市場が強い見方が先行

⑧(木)ドル安

- FRBの早期利下げ観測

- ハト派発言がフォーカスされつつある

- 利下げ意見に傾いている

⑨(金)ポンド安

- 経済指標

- 英GDP:予想+0.1% 結果-0.1%(前回-0.3%)

- 英鉱工業生産(前月比):予想±0.0% 結果-0.9%(前回-0.6%)

- 英鉱工業生産(前年比):予想+0.1% 結果-0.3%(前回-0.3%)

- 製造業生産高(前月比):予想-0.1% 結果-0.1%(前回-0.9%)

- 製造業生産高(前年比):予想+0.4% 結果+0.3%(前回+0.4%)

- 全体的に悪化

⑩(金)ドル高・株価軟調

- 8/1カナダに輸入品の一部に35%関税率を通知

- EUにも近く提示

- 大多数の貿易相手国・地域に15%か20%の関税を一律に課す

- 株価に影響する

- インフレ懸念(金利下げれないのでドル高)

該当週の為替相場は、2025/7/9期限だった「トランプ関税」の影響によってドル円は上昇する流れとなりました。

ドル円の値幅約3.29円(329pips)となり、現在は147円台中盤を推移している状況です。

メイントピックスである「日米関税交渉」「FRBの動き」についてまとめます。

2025/7/7~の週は、日本円の独歩安となりました。

今週末(7/20)の参院選で、

- 自公苦戦

- 野党善戦

- 財政悪化

- 日本国債の増発

など、日本円の信認低下が織り込まれた可能性が想定できます。

その他にも米国から25%の関税が示され、日銀の利上げ時期が遠のく思惑もあります。

またAUDが最上昇通貨の要因は、利下げ予想のRBA政策金利発表にて『据え置き』のサプライズにより買い戻しが進みました。

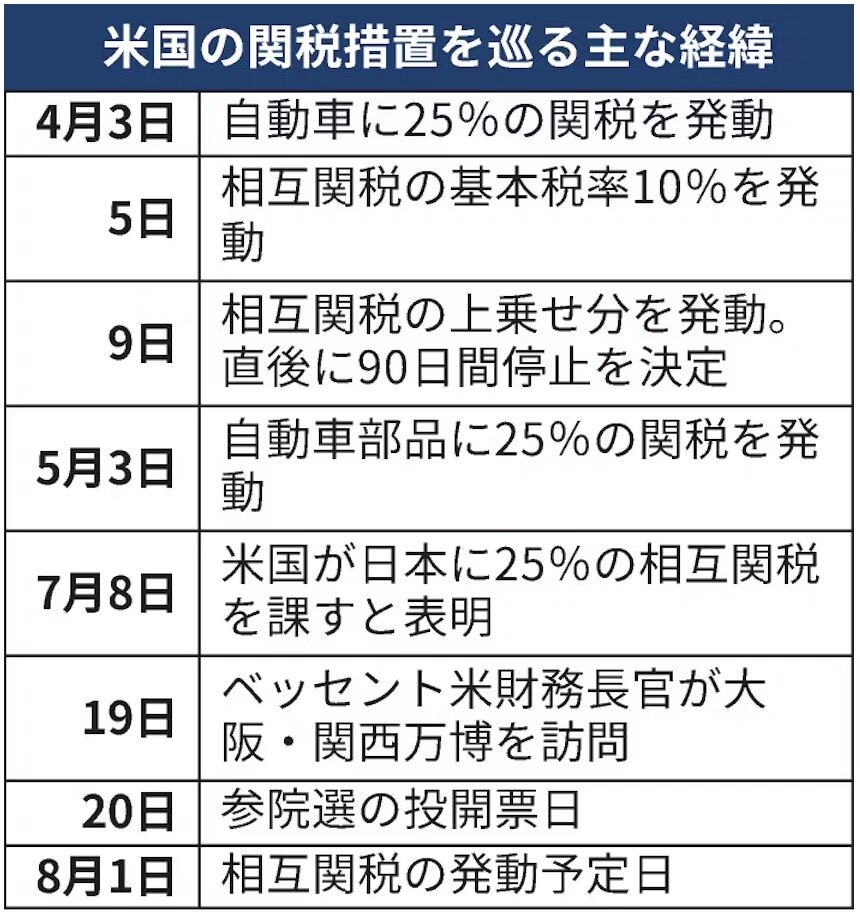

日米関税交渉

トランプ大統領の追加関税になりますが、4月の段階で2025/7/9までの3ヶ月延期となり、その期限が今週どうなるのか?が焦点でした。

前週から「さらに延期されるのでは?」と少し話題には出ていたものの、トランプ大統領の発言はコロコロと変わるので、念の為注目はしておりました。

前週の週報でもお伝えしていますが、関税交渉が合意された国は以下になります。

- 英国

- 中国

- ベトナム

そして今週の動きになりますが、まずは日米関税交渉にて【日本への関税】に対する書簡を送ったとトランプ氏が発言しました。

https://www.bloomberg.co.jp/news/articles/2025-07-07/SZ1EX6T1UM0W00?srnd=cojp-v2

【トランプ米大統領】

- 日本に貿易に関する書簡を送付した

- 日本からの輸入品に25%関税賦課へ

8月1日から日本から米国への輸出品のすべてに25%関税(4月に示した「24%」から1%上乗せ)となります。

現在日本の交渉が進んでいない要因は「参院選(2025/7/20)」と言われています。

野党は交渉の停滞を批判していますが、参院選を前に国民の反発を招くような米国への譲歩は難しい状況です。

現在、米株価に関しては高値圏を推移している状況で、下落したと言っても昨日は▲1%にも到達していない状況で、トランプ氏も強気に出れる状況です。

他国から遅れをとると、関税が徐々に引き上げられる可能性もあるだけに難しい選択肢を迫られています。

現在の日米関税交渉の流れとスケジュール感は以下になります。

19日にベッセント財務長官が大阪・関西万博を訪問すると発表しておりますが、その時に会談を行うかどうかはわかりません。

日本目線では「話のわかる」ベッセント氏と交渉を進めたい所です。(参院選の影響で日本と交渉がうまく進めないと理解を示していました。)

トランプ大統領は8日にSNSで「関税は8月1日に支払われ始める。この日程に変更はない。延長は認められない」と投稿しているので、参院選後の10日間で交渉をまとめないと、25%の追加関税が課せられます。

交渉をどのようにまとめるかに注目です。

FOMC議事要旨

FOMC議事要旨、金利見通しに開き-関税の影響巡って見解相違

https://www.bloomberg.co.jp/news/articles/2025-07-09/SZ58ORT0AFB400

今回の議事要旨にて、利下げ回数にて当局内で意見が分かれていることがわかりました。

基本的には「経済と雇用が引き続き堅調」「参加者全員が様子見姿勢の継続」で一致している状態ですが、年内利下げ「0回派は7人」「2回派は8人」となっております。

分かれた要因は関税がインフレに与える影響について相違があったことが要因でまとめると以下です。

- 2回派:関税が一時的な物価上昇を引き起こすものの、より長期のインフレ期待には影響しないと指摘

- 0回派:関税がより持続的な影響をインフレに与えるリスクがあると主張

ほぼ関税問題にてこのような状況になっていますが、トランプ氏目線では大切な財源元になるので引き続きパウエル氏とトランプ氏のやり合いが続きます。

その中でも「7月からの利下げ」で話をしていたのは、「ウォラー氏」「ボウマン氏」になります。(クジャク派)

そして木曜日~金曜日にかけて、FRB内でもハト派発言がピックアップされ始めています。(早期利下げ観測が出ている状況)

ムサレム氏は、インフレの上振れリスクがまだあるとしながらも、関税のインフレへの影響はまだ先との発言。

そしてウォラー氏は、以前はタカ派でしたがトランプ氏へのアピールもあってか、急激にハト派に転換したFRB理事になります。

「一時的な関税による物価上昇は無視できる、現在はかなり制限的、現在は中立金利より1.5ポイント高い位置」と、引き続きハト派な意見を出す流れになります。

そしてデイリー氏は、関税の影響限定的として、年内2回の利下げを見込んでいる状況。

徐々にですが、FRBが「利下げ方向」に傾き始めている状況がわかります。

FedWatch

利下げは2025年9月予想が濃厚となっています。