本記事では、2025年12月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2025年12月22日~26日

①(月)円高

- 三村財務官、木原官房長官

- 「円安是正」発言

- 行き過ぎた動きには適切な対応取る

- 「口先介入」的な発言内容

②(月)円高

- 片山財務相

- (足もとの円安)完全にファンダメンタルズではなく投機

- 投機的な動きには日米共同声明に基づきアクション取る

- 過度な為替変動には断固たる措置

- 介入はフリーハンド

- ドル円156.703円まで下落

③(火)円高

- 片山財務相

- ファンダメンタルズを反映しているとは思えない

- 行き過ぎた動きには対応取る

- 現在の段階では「高」の位置

- ドル円155円台まで下落

④(火)ドル高→ドル安

- 経済指標

- 第3四半期GDP:予想+3.2% 結果+4.3%(前回+3.8%)

- 個人消費:予想+2.7% 結果+3.5%(前回+2.5%)

- 消費者信頼感指数:予想91.0 結果89.1(前回88.7→92.9)

⑤(水)円高

- 日銀会合の議事要旨

- 「中立金利」現在の政策金利より高い位置にある

- 片山氏の発言も要因

- クリスマス休暇で相場は動かない状況

⑥(木)休場

- クリスマス休暇

- 商いなし

⑦(金)休場

- ボクシングデー

- 商いなし

先週の為替相場は、前週の上昇分を消化する動きとなり、結局「円高」方向に動いた一週間でした。

ドル円の値幅は2.15円(215pips)となり、現在は156円半ば付近を推移しています。

では先週のおさらいになりますが、「円高要因」についてまとめていきます。

円高要因

1、財務相による「最強レベル」の口先介入

https://www.bloomberg.com/jp/news/articles/2025-12-23/T7P8YQT96OSK00

週明けの12月22日早朝、ドル円は一時157.78円(約1ヶ月ぶりの高値)まで上昇していましたが、その後、片山財務大臣から非常に強いトーンでの牽制発言が相次ぎました。

【片山財務大臣】

- 介入はフリーハンドである

- 投機的な動きには断固たる措置をとる

- 過度な変動はファンダメンタルズを反映していない

特に「介入はフリーハンド」という新しい表現が使われたことで、「いつ実弾介入が入ってもおかしくない」という警戒感が市場に急速に広がり、157円台での高値警戒感から一気に利益確定売り(ドルの売り戻し)が加速しました。

2、日銀会合後の「円売り」ポジションの調整

https://jp.reuters.com/markets/japan/YRXGYK3PBVNGZJKFWVA662ZMKQ-2025-12-24/

前週(19日)の日銀会合では利上げ(0.50%へ)が行われましたが、植田総裁の発言が「ハト派的(緩和継続姿勢)」と受け止められたことで、週明けまでは「円売り(円安)」が優勢でした。

しかし、上記の強い口先介入が入ったことで、積み上がっていた円売りポジションが一気に巻き戻され、調整局面に入ったことが下落幅を広げました。

3. クリスマス休暇による薄商い

今週は「クリスマス・ウィーク」であり、欧米の市場参加者の多くが休暇に入っていました。

市場の流動性が低下(薄商い)していたため、少額のフローでも相場が変動しやすい環境でした。

介入警戒感がある中で積極的にドルを買い上げる参加者が不在となり、上値が重いままじりじりと値を下げる展開(155円台半ばまで下落)となりました。

上記をまとめると、日銀会合後の円安進行に対し、政府が「フリーハンド」という強い言葉で介入をちらつかせたことが市場心理を冷やし、クリスマス休暇中の薄商いも手伝って、157円台後半から155円台半ばまでの調整(円高)を引き起こしたということになります。

2025年12月15日~19日

①(月)円高

- 日銀短観

- 予想+15 結果+15(前回+14)

- 日銀が「追加利上げ」に踏み切るための強力な根拠

- ドル円は154円台まで下落

②(月)ドル高

- 要人発言

- 中立へと移行させた

- 来年に向けて良い位置にある

- ここからさらに利下げを急ぐ必要はない

- ドル円の下落が支えられる

③(火)ドル安

- 経済指標

- 雇用者数:予想+5.0万人 結果+6.4万人(前回+11.9万人→ -10.5万人)

- 失業者:予想4.5% 結果4.6%(前回4.4%)

- 平均時給(前月比):予想+0.3% 結果+0.1%(前回+0.2%)

- 平均時給(前年比):予想+3.6% 結果+3.5%(前回+3.8%)

- 小売売上高:予想+0.1% 結果±0.0%(前回+0.2%)

- 米PMI:予想52.0 結果51.8(前回52.2)

- 失業率が悪化

④(水)ポンド安

- 経済指標

- 英CPI前月比:予想±0.0%結果-0.2%(前回+0.4%)

- 英CPI前年比:予想+3.5% 結果+3.2%(前回+3.6%)

- 英CPI前年比・コア:予想+3.4% 結果+3.2%(前回+3.4%)

- 予想を下回る低下

- 景気後退の中で利下げを余儀なくされる英国

⑤(水)ドル安

- ウォラーFRB理事

- 「中立金利」よりも高い水準

- 「0.5%から1.0%高い」 と分析

- 利下げ余地が十分にある

- 急がなくてもいいが

⑥(木)ポンド高

- BOE政策金利

- 結果:25bp利下げ(375bp)

- タカ派(引き締め気味)な内容

- 慎重かつ段階的であるべき

⑦(木)ユーロ高

- ECB政策金利

- 結果:据え置き(215bp)

- 「景気悪化による大幅な追加利下げ」の期待を打ち消す内容

- 利下げ局面(サイクル)は終了した公算が大きい

⑧(木)ドル安

- 経済指標

- 米CPI前月比:予想—- 結果—-(前回—-)

- 米CPI前年比:予想+3.1% 結果+2.7%(前回—-)

- 米CPI前月比・コア:予想—- 結果—-(前回—-)

- 米CPI前年比・コア:予想+3.0% 結果+2.6%(前回——)

- ニック記者は数字の信憑性に疑問

⑨(金)円安

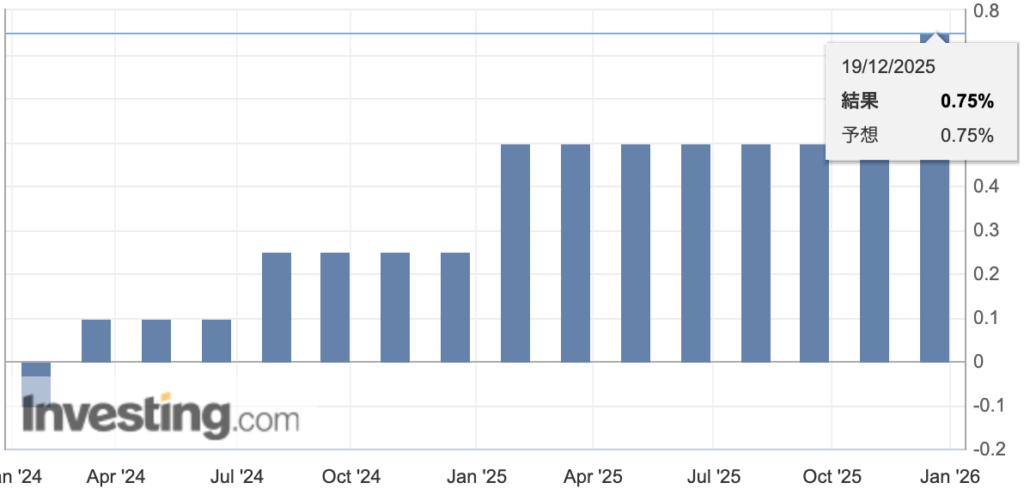

- 日銀会合

- 結果:25bp利上げ(75bp)

- 実に30年ぶりの高さ

- 市場はほぼほぼ予想通り

- 今後の利上げペースや上限水準について明確な指針を示さず

- 思ったほどタカ派ではない

- ドル円157.723円まで上昇

先週の為替相場は、重要な経済指標なども控えていましたが、結局は「日銀会合」以降の円安の動きが大きかった印象です。

ドル円の値幅は3.38円(338pips)となり、現在は157円後半付近を推移しています。

では先週のおさらいになりますが、「日銀会合」についてまとめていきます。

日銀会合

https://www.bloomberg.com/jp/news/articles/2025-12-10/T72I66KJH6V600?srnd=jp-homepage

先週末の円安の動きになりますが、基本的には日銀の利上げが織り込んでいたことや、植田日銀総裁の発言で、今後の利上げペースに対して触れることなく、慎重な姿勢を崩さなかったことが円安の要因となりました。

それでは日銀会合の内容をまとめます。

【日銀政策金利】

- 結果:25bp利上げ(75bp)

https://www.bloomberg.com/jp/news/articles/2025-12-19/T7G60CKIP3K800

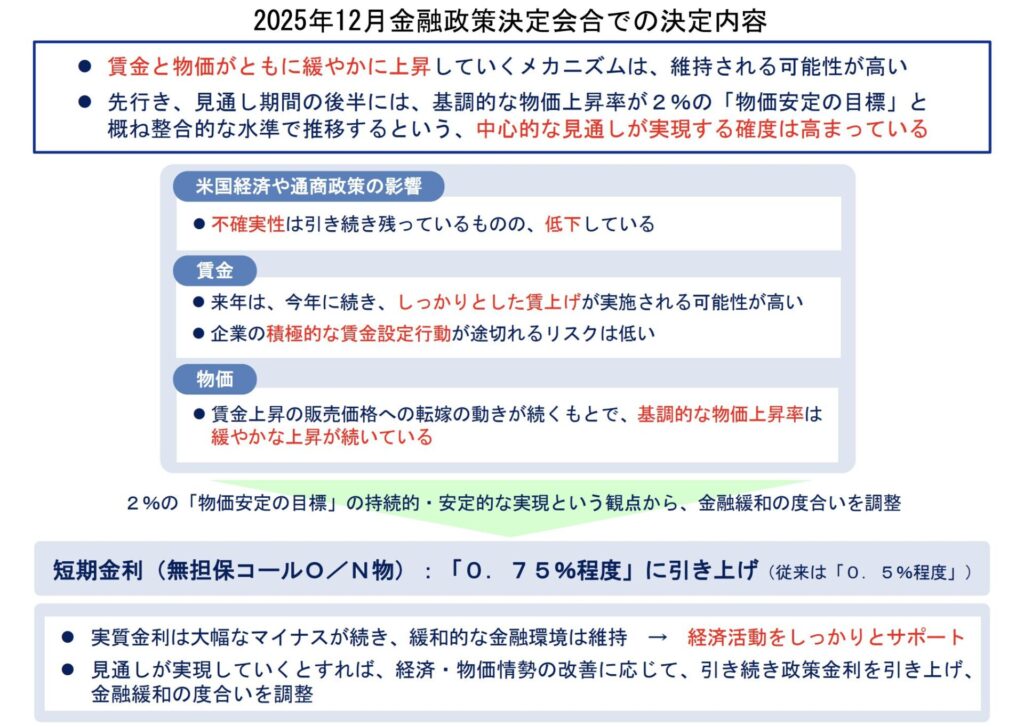

【日銀声明】

https://www.boj.or.jp/mopo/mpmdeci/mpr_2025/k251219a.pdf

【植田日銀総裁】

- 来年もしっかりとした賃上げとなる可能性が高い

- 通商政策の不確実性は低下。個人消費は堅調に推移

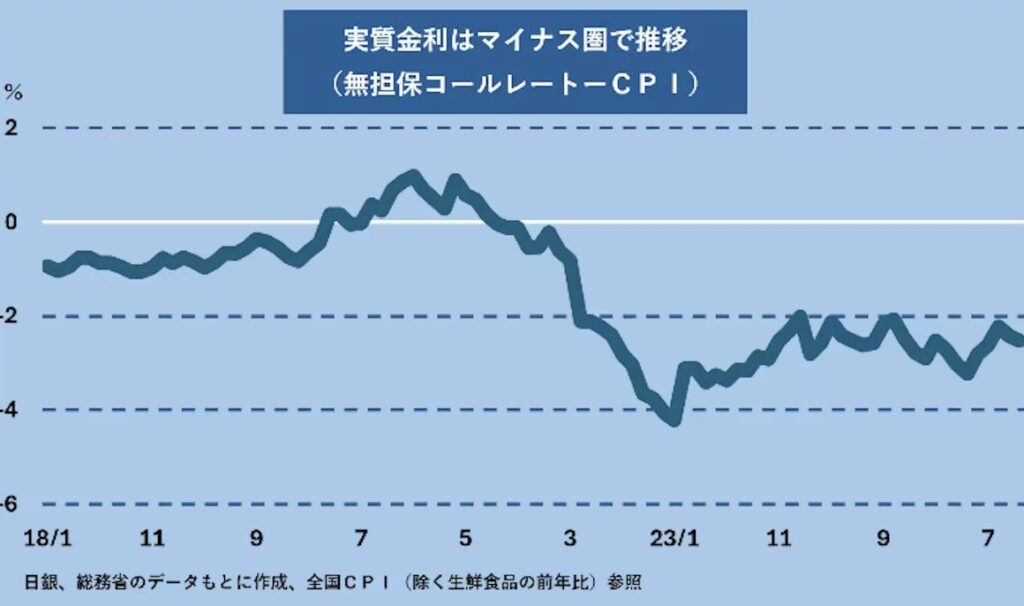

- 実質金利は大幅なマイナス。経済へのサポートは続く

- (Q:30年ぶり高金利の意義は?)特別な意味はない。これまで0.5%が上限だったが、インフレ率が高く環境が違う

- 中立金利はかなり幅を持ってみる必要。(今後の政策判断は)経済・物価・金融情勢を点検し、総合判断(=無難な回答)

- 円安が輸入価格に上向きの影響を与え、場合によっては基調物価にも影響すると複数の委員が指摘 (=円安が利上げ判断に影響)

- 片山財務大臣とはよい意思疎通ができている

- (Q:長期金利上昇について)具体的なコメントは避ける。通常とは異なる例外的な動きをした場合、場合によってはオペを実施

- (Q:今後も複数回の利上げが視野に?)次、その次の会合にかけ入ってくるデータ次第(=利上げ時期や幅の示唆は控える)

【金融政策決定会合での決定内容】

日銀は金融政策決定会合において、25bpの追加利上げを決定しました。

75bpという金利水準は、バブル崩壊後の混乱期を含めた過去の低金利時代を脱し、実に30年ぶりの高さとなります。

物価が上昇基調にあるほか、日銀内で来年の賃上げは「しっかり」したものになるとの手ごたえがあったことも背景の一つになります。

植田氏は会見で、経済・物価情勢が予想通りであれば、今後も金融緩和の度合いを調整(=さらなる利上げ)していく姿勢を改めて示しました。(来年についての利上げに関しては特に触れていない)

市場はほぼほぼ予想通りということ、そして、植田氏が記者会見で今後の利上げペースや上限水準について明確な指針を示さず、慎重な姿勢を崩さなかったことが、マーケットで「思ったほどタカ派でない」と受け止められて、結果として利上げ決定にもかかわらず円は売られ、ドル円は上昇していく流れとなりました。

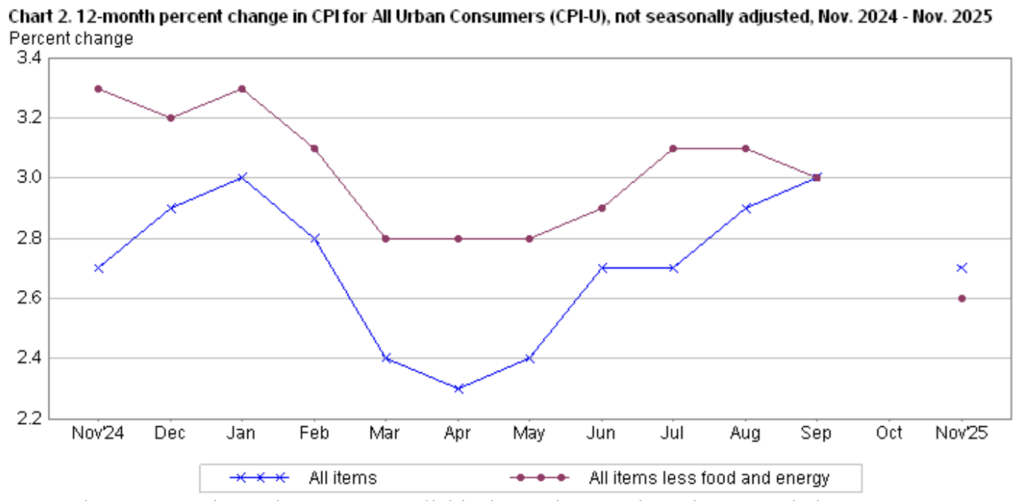

そして円安の背景にあった動きとして、先週木曜日発表の米CPIの結果が再度注目されています。

https://www.bloomberg.com/jp/news/articles/2025-12-18/T7HBWLKJH6V400

【米CPI(消費者物価指数)】

- 前月比:予想—- 結果—-(前回—-)

- 前年比:予想+3.1% 結果+2.7%(前回—-)

- 前月比・コア:予想—- 結果—-(前回—-)

- 前年比・コア:予想+3.0% 結果+2.6%(前回—-)

発表が延期されていた11月米消費者物価指数(CPI)は、総合・コア指数ともに市場予想を下回りました。

前年同月比 +2.7% の上昇となり、伸び率は鈍化。

年末商戦(ブラックフライデー等)に向けた 大幅な値引き(セール) が物価を押し下げる要因となりました。

上記の結果で、ドルが売られる結果となりましたが、WSJのニック・ティミラオス記者などが数字の信憑性に疑問を呈しています。

——————

10月分のデータ欠損や、11月前半のデータ不足などが理由とされ、「トランプ政権への忖度ではないか」との声も一部で上がっています。

【米WSJのFEDウォッチャー、ニック・ティミラオス記者】

(11月米CPIについて)10月のデータ欠落を受け、統計担当者が行った調整の妥当性について疑義を呈する可能性

https://x.com/Street_Insights/status/1724425482467156336

——————

本当はCPIが弱くないとしたら、逆にドル高材料になってもおかしくない内容になります。

むしろ上記の報道などで、「利下げ観測が後退して」ドル買いが入ったのも円安を支えた材料になったと言われています。

2025年12月8日~12日

①(月)ドル高

- FOMC週

- タカ派的な利下げになるのでは?

- 思惑でドル高の動き

- ドル円は156円台まで上昇

②(火)豪ドル高

- RBA政策金利

- 結果:据え置き(360bp)

- RBA声明はハト派的

- ブロック総裁はタカ派

③(火)ドル高

- 経済指標&FOMCでの思惑

- JOLTS求人:予想7150千件 結果7670千件(前回—)

- 経済指標が予想外の強い結果

- FOMCでは「タカ派よりの利下げ」という流れ

- 上記からドル円は157円手前まで上昇

④(水)ドル安

- FOMC&パウエル氏の発言

- 結果:25bp利下げ(375bp)

- タカ派の印象がマーケットにあった中

- ややハト派な利下げ?(中立?)と捉えられる

- パ:金利水準が中立水準に達した

- パ:経済をwait & see(様子見)するのによい位置

- パ:関税インフレは一時的というのが基本シナリオ

- パ:労働市場が弱まるリスク

- パ:今後の利下げはデータ次第

- ドル円は155.800まで下落

⑤(木)豪ドル安

- 経済指標

- 失業率:予想4.4% 結果4.3%(前回4.3%)

- 新規雇用者数:予想+2.00万人 結果-2.13万人

- 9カ月ぶりの大幅減を記録

⑥(木)ドル安

- FOMCの流れ&失業保険申請件数

- 前日のFOMCの内容を引き継ぎ(ややハト派)

- 予想23.6万件 結果22.0万件

- 年末に向けた季節調整のデータ処理の可能性

- ドル円は155円まで下落

⑦(金)円高

- 日銀利上げ観測

- 利上げサイクルで政策金利は0.75%超も視野

- 現状で中立金利の特定は困難

- 利上げの影響を点検しつつ模索継続

先週の為替相場は、FOMCでの「タカ派よりの利下げ論」から「ややハト派よりの利下げ結果」だったことの往ってこい相場の動きとなりました。

ドル円の値幅は2.06円(206pips)となり、現在は155円後半付近を推移しています。

では先週のおさらいになりますが、「FOMC」についてまとめていきます。

FOMC

https://www.bloomberg.com/jp/news/articles/2025-12-10/T72I66KJH6V600?srnd=jp-homepage

先週の動きとしては、週前半に関してはFRBは「タカ派よりの利下げ」が行われるとマーケットは認識していましたが、結果的には「ややハト派よりの利下げ」だったこと、そしてFOMCの内容が無難だったことを受け、材料でつくしで週後半から売られる流れとなりました。

そして来週の日銀では「利上げ」が示唆されており、そこを見据えての円高の動きもあったかもしれません。

それではFOMCの内容をまとめます。

【FOMC】

- 結果:25bp利下げ(375bp)

まずFOMCの結果は「25bp利下げの375bp」という予想通りの結果となりました。

発表直後に関しては事前から織り込みがあったのでそこまでの動きにはならず無難な着地。

据え置きを主張したのは2人の委員になりますが、FRB内で意見のばらつきはある状態です。

これには「雇用とインフレの二大目標(dual mandate)が異例に緊張関係にある」ことが原因とパウエル氏も発言しておりました。

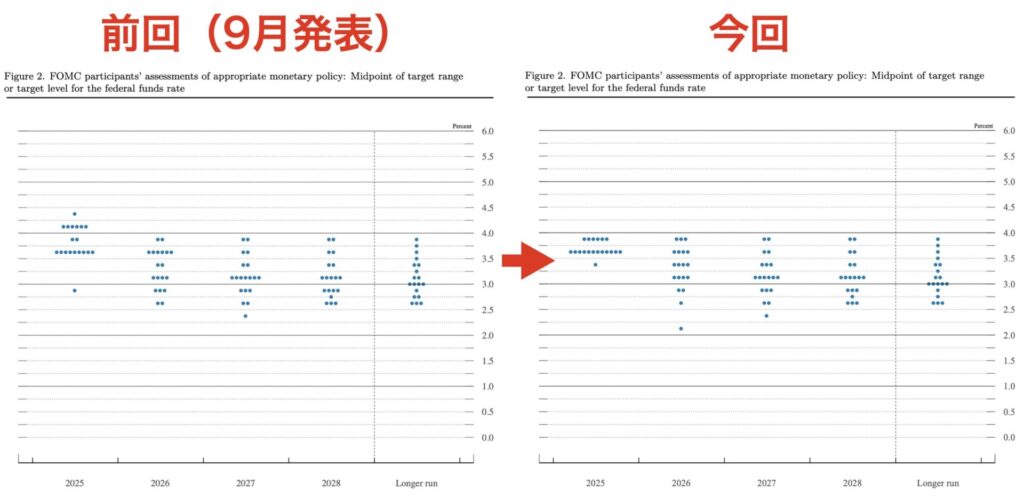

<金利見通し>

上記のドットチャートからわかるところは、予想がバラついていて、中央値としては「年1回の利下げ」になります。

ドットチャートの中央値に変化はなく、こちらはハト派ともタカ派とも言えない内容ですね。

同時に出た声明でも追加利下げは慎重に判断するトーンが出ていますので、無難なイメージです。

<FOMC経済見通し>

インフレ指標のPCEとPCEコアが鈍化していることや、失業率の見通しに変更がなかったこと、実質GDPは上方修正されていることなどから、タカ派を警戒していた市場にとってはむしろ先々の緩やかながら健全な利下げを後押しする「ハト派」に感じるくらいです。

FRBとしては企業業績の目に見える悪化を想定しておらず、足元でやや弱含みとなっている労働市場を念頭に利下げでサポートするという考えです。

そして中立金利に関してですが、9月とは変わらない「3%台」。

<パウエルFRB議長の発言>

そしてパウエル氏の会見のポイントが以下になります。

<パウエルFRB議長発言のポイント>

- 金利水準が中立水準に達した

- 経済をwait & see(様子見)するのによい位置

- 関税インフレは一時的というのが基本シナリオ

- 労働市場が弱まるリスク

- 今後の利下げはデータ次第

パウエル議長は関税インフレが一時的という見方を強調したことで、ややハト派と受け止められています。

以前は関税インフレの可能性について発言し続けていたので、そこの見方が変わったことが、「ハト派」と捉えられているという意味にになります。

短期金融市場の資金逼迫にあわせ、短期国債の購入再開(QE)を決めたことも株式市場を支えた結果となりました。

12月からQTが終了して12日後に購入再開になるので、スピードが早かった印象です。

ちなみに今回の短期国債の購入再開に関して緩和策ではないと主張はしています。

FOMCに関しては上記のような流れとなり、「ドル売り」が加速しました。

事前に「タカ派な利下げ」と言われていただけあって、そこまでタカ派色でもなく、中立(もしくはややハト派)だったことの失望売りという流れになりました。

そして次回以降になりますが、パウエル議長は「次の一手が利上げになる可能性はほぼベースケースではない」と発言しており、来年1月会合以降、一旦様子見になると考えられています。

そして、パウエル氏の任期は5月までとなっていますが、次の議長候補がハセット氏が有力と言われており、議長がかわれば、FOMC内の議論も変わりそうです。

※ウォーシュ氏も浮上。

https://jp.reuters.com/markets/japan/G76WTAOFLZLDNIP534QKXYFUO4-2025-12-12/

トランプ大統領が次期議長を正式指名し、そこで新議長がどういう発言をするのかに注目が集まりそうで、一応年明けに次期FRB議長を発表と言っているので、決まり次第マーケットの関心はパウエル議長から新議長の発言に注目が向かいそうです。

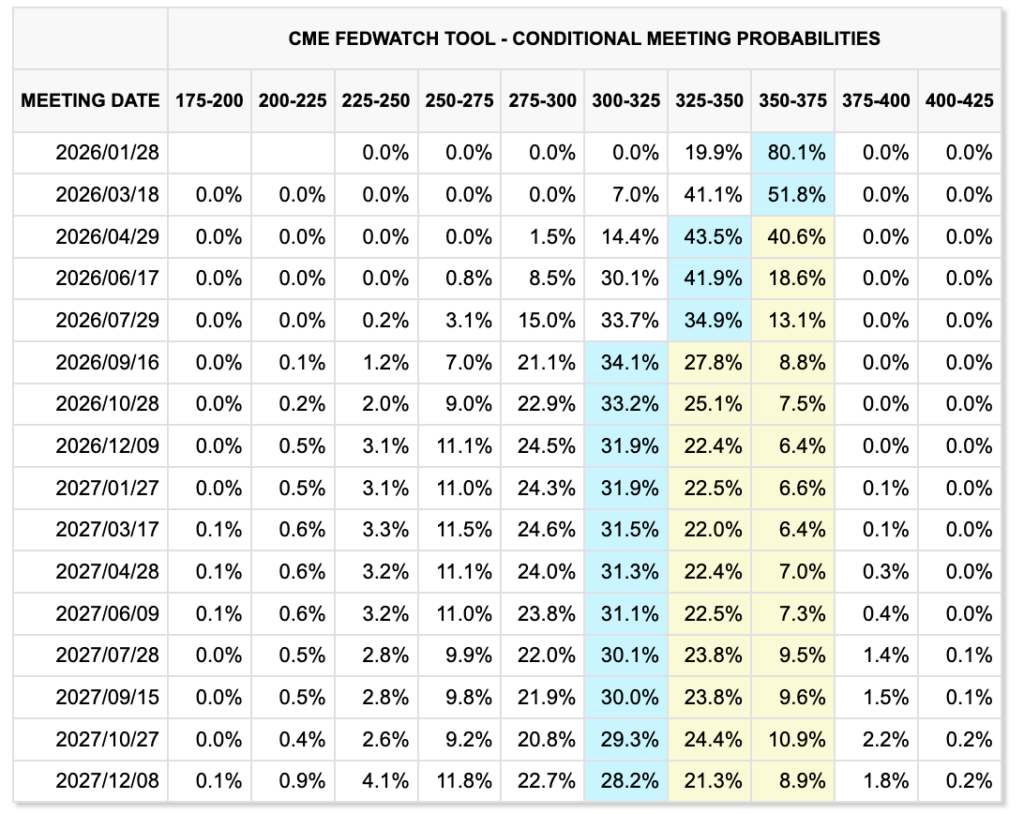

Fedwatchは以下になります。

1月の会合は据え置きが80.1%となっています。

2025年12月1日~5日

①(月)円高

- 植田日銀総裁発言

- 12月の会合で利上げの是非を適切に判断する

- ブレーキをかけるのではなく、アクセルを少し緩める

- 日銀利上げ確率82%

- ドル円は一時154.670円まで下落

②(月)株安

- 経済指標悪化&金利上昇

- ISM製造業:予想49.0 結果48.2(前回48.7)

- I9ヶ月連続の縮小圏

- NYダウ、S&P、ナスダック下落

③(火)円安

- 前日の流れ

- NY市場後半からの買い戻し

④(火)ドル安

- トランプ大統領

- FRB次期議長を 「10人から1人に絞った」と明言

- ケビン・ハセット氏の可能性

- 来年初めに発表

⑤(水)豪ドル安

- 豪第3四半期GDP

- 前期比:予想+0.7%結果+0.4%

- 前年比:予想+2.2% 結果+2.1%

- 前期比では予想を下回る

⑥(水)ドル安

- 経済指標

- ADP:予想+1.0万人 結果-3.2万人(前回+4.2万人→+4.7万人)

- ISM:予想52.1 結果52.6(前回52.4)

- ADP予想下振れ

- ISMサービス予想上振れ

⑦(木)円高

- 日銀利上げ観測高まる

- 日銀が12月に利上げに対して高市氏が容認

- マーケットが上記を「利上げ」すると捉える

- 12月の利上げ確率は90%以上

⑧(木)ドル安

- 経済指標

- 失業保険申請:予想22.0万件 結果19.1万件

- 強い結果だが感謝祭があったので統計の信頼性には注意

- 長期の失業者が増加傾向にあることが示唆

- 他の年の当該週と大して変わらない

⑨(金)ドル高

- 経済指標

- PCEデフレーター(前月比):予想+0.2% 結果+0.2%(前回+0.2%)

- PCEデフレーター(前年比):予想+2.8%結果+2.8%(前回+2.7%)

- PCEコアデフレーター(前年比):予想+2.9% 結果+2.8%(前回+2.9%)

- ミシガン大学消費者:予想52.0 結果53.3(前回51.0)

- 1年先期待インフレ: 結果4.1%(前回4.5%)

- 5年先期待インフレ:結果3.2%(前回3.4%)

先週の為替相場は、日銀の利上げ観測が高まり、円高方向に動く展開となりました。

ドル円の値幅は1.85円(185pips)となり、現在は155円中盤付近を推移しています。

では先週のおさらいになりますが、「日銀の利上げ観測前進」についてまとめていきます。

日銀の利上げ観測前進

https://www.bloomberg.co.jp/news/articles/2025-12-01/T6D6DKKJH6V400

植田日銀総裁は、月曜日に12月の会合でマイナス金利解除(利上げ)の是非を適切に判断する考えを明確に示し、今月中の利上げの可能性を示唆しました。

内容としては、「次回会合で利上げの是非について適切に判断したい」と発言。

ただし金融緩和の「ブレーキをかけるのではなく、アクセルを少し緩める」ような調整であると説明。

マーケットはこれを「利上げ宣言」と受け止め、円買い(ドル円の戻り売り)が強まり、月曜日は一時154.670円まで売り込まれます。

日本の2年債利回りは一時1%を超え(政策金利0.5%を大きく上回る)、10年債利回りも1.87%まで上昇しました。

そして水曜日には日経新聞社から上記の植田日銀総裁の発言から以下の報道が入ります。

https://www.nikkei.com/article/DGXZQOFL031K8TT01C25A2000000/

「実質金利のマイナス「強調」 日銀資料で思惑、利上げ打ち止め観測けん制か」と言う報道になりますが、上記の植田日銀総裁の発言で、日経新聞が取り上げています。

日銀の植田総裁は、実質金利の計算方法を変えて、「実は、日本の金利(実質金利)はこれまで考えられていた以上に大幅なマイナスである」ということを強調しました。

これは、「まだ金融引き締め(利上げ)に踏み切る余地がありますよ」ということを市場に示唆したと見られています。

ということは、内容的には引き続き「円高」方向にしたいと言う内容になります。

そして木曜日にブルームバーグから以下の報道が入ります。

https://www.bloomberg.com/jp/news/articles/2025-12-04/T6QG03T96OSI00

日銀が12月に利上げした場合、高市早苗政権が容認する姿勢であることが明らかになったと言う報道になります。

これはあくまで関係者からになりますが、おそらく12月の日銀は「利上げ」する流れに傾いてきていると、マーケットは捉えています。

スワップ市場が織り込む12月の利上げ確率は90%以上になりますので、ほぼ「利上げする」と見ていてドル円やクロス円の頭は重くなってきている状況といえます。

この影響で、一時ドル円に関しては154.503円まで下落することになり、金曜日も引き続き直近の安値を割るなど、次回(12/19)の日銀会合まで円高が続きそうな動きになっております。