本記事では、2024年3月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

目次

2024年3月25日~3月29日

①(月)円高

- 神田財務官発言

- (為替)緊張感をもって注視してきた

- (現行の為替動向)違和感を持っている

- 大きな変動がみられ、ファンダメンタルズに沿っていない

- 日米金利差は明らかに縮小し、今後も縮小が期待される

>>151円は割らない状況

②(月)ドル高

- 要人発言

- ボスティック氏の発言はタカ派(年一回の利下げ?)

- グールズビー氏やクック氏、「順調に利下げ」方面に進んでいる

③(火)ポンド高

- 要人発言

- マンMPC委員:市場が現在織り込んでいる利下げは多過ぎる

- マーケットの利下げ熱に冷水を浴びせる

④(火)株安

- 月末要因

- 月末要因の決済売りか?

- 「月末・期末・日本は年度末」週の為

⑤(水)円安

- 日銀審議委員の発言

- 田村日銀審議委員:当面緩和的な金融環境が継続する

>>約34年ぶり安値を更新

⑥(水)円高

- 3者会合&要人発言

- 3者会合報道で151.200付近まで急落

- 神田財務官:円安の背景に投機的な動きがあることは明らか

- 神田財務官:3者会合では過度な変動が望ましくないことを確認

- 神田財務官:あらゆる手段を排除せずに適切な対応をとる

- 神田財務官:ドル円、2週間で4%はなだらかものとは到底言えない

>>発言後に151.009円まで下落

⑦(木)ドルレンジ

- 経済指標

- 第4四半期GDP【確報値】・前期比:予想-0.3% 結果-0.3%(前回-0.3%)

- 第4四半期GDP【確報値】・前年比:予想-0.2% 結果-0.2%(前回-0.2%)

- 新規失業保険申請件数:予想21.2万件 結果21.0万件(前回21.0万件→21.2万件)

- ミシガン大消費者信頼感指数:予想76.5 結果79.4(前回76.5)

- 1年期待インフレ:予想3.0% 結果2.9%(前回3.0%)

- 5年期待インフレ:予想2.9% 結果2.8%(前回2.9%)

- 債券市場が短縮取引

>>ドル円151円台をキープ(40pips程度の値幅)

⑧(金)ドルレンジ

- 経済指標

- 個人所得:予想+0.4% 結果+0.3%(前回+1.0%)

- 個人支出:予想+0.5% 結果+0.8%(前回+0.2%)

- PCEデフレーター(前月比):予想+0.3% 結果+0.3%(前回+0.4%)

- PCEデフレーター(前年比):予想+2.5% 結果+2.5%(前回+2.4%)

- PCEコア・デフレーター(前年比):予想+2.8% 結果+2.8%(前回+2.8%)

⑨(金)ドルレンジ

- イースターホリデー&パウエル氏発言

- 欧米市場休み

- 債券市場休み

- 利下げを急ぐ必要はないと発言

「月末・期末・日本が年度末」の週となりましたが、大きく動くことは無かった相場でした。

イースターホリデー(欧米祝日)による影響も想定されます。

1週間で動いたドル円の値幅は1.0円(100pips)となり、151円台をキープしている状態です。

今回のメイントピックスは、日本の「3者会合」についてまとめていきます。

3者会合

3者会合とは「財務省・金融庁・日銀」が集まり、国際金融資本市場に関する緊急の情報交換会合をする事です。

円相場は対ドルで約34年ぶりの安値を更新したことで、緊急3者会合を開きましたが、当該週の相場では一番ボラティリティが発生した局面でした。

<参考URL>ブルームバーグ

円が対ドルで一時反転、約34年ぶり安値に下落後-政府・日銀3者会合

https://www.bloomberg.co.jp/news/articles/2024-03-27/S345HLDWLU6800

3者会合後、神田財務官の発言がありました。

- 円安の背景に投機的な動きがあることは明らか

- 3者会合では過度な変動が望ましくないことを確認

- (過度な為替変動に対して)あらゆる手段を排除せずに適切な対応をとる

- (介入の可能性について)文字通りあらゆる手段を排除しない

- ドル円、2週間で4%はなだらかものとは到底言えない

(参考URL)ブルームバーグ

政府・日銀3者会合、円安「あらゆる手段排除せず対応」と財務官

https://www.bloomberg.co.jp/news/articles/2024-03-27/RZ5TI9DWRGG000

この発言を受け、ドル円は一時151.009円まで下落するも151円を割らない反応を見せます。

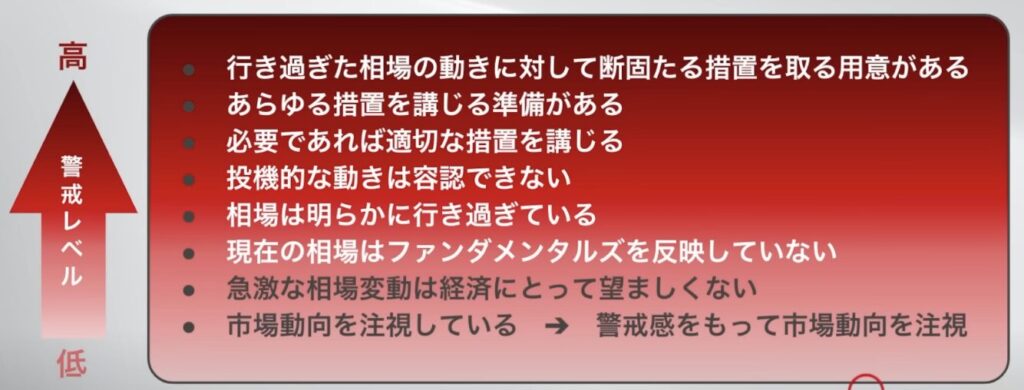

為替介入警戒レベルが一段上がったような少し強めの発言内容でした。

▼警戒レベルについて

今後、以下の内容・行動を取ってくると、いよいよ介入か?といった所になってきます。

- レートチェック(各銀行に現在のレートをチェックすることで、介入の準備段階)

- 口先介入

- 実弾介入(2022年の為替介入)

- 協調介入(2カ国以上の通貨当局が合意のうえ、それぞれの市場で足並みをそろえて為替介入を行うこと)

(金曜日)神田財務官は以下の発言をしております。

(参考URL)ブルームバーグ

今の円安の動きは「反対方向という意味で強い違和感」-神田財務官

https://www.bloomberg.co.jp/news/articles/2024-03-29/SB18RNT0AFB400?srnd=cojp-v2

要するに、「米国のインフレが落ち着き利下げフェーズと言われている事に対して、今回日銀がマイナス金利を脱却して金利差が縮まる傾向が出てきているにも関わらず、なぜ円安に進むのかが違和感である。」という内容です。

上記の発言で相場は動きませんでしたが、マーケットでは「為替介入の警戒感」があり、ドル円はなかなか152円台に到達できない状況が続いています

まとめ

今週は、米国の重要な経済指標を控えています。

経済指標は結果次第ですが、冷静な分析が必要なので引き続き慎重に進めていきます。

今週もよろしくお願いします。

2024年3月18日~3月22日

①(月)レンジ

- 各国の政策金利発表待ち

- 方向感が出ない状態

②(火)豪ドル安

- RBA政策金利

- 結果:据え置き(435bp)

- インフレ目標を確実に達成する金利の軌道はなお不透明

- 「追加利上げの可能性を撤廃できない」のワードを修正

③(火)円安

- 日銀政策金利発表

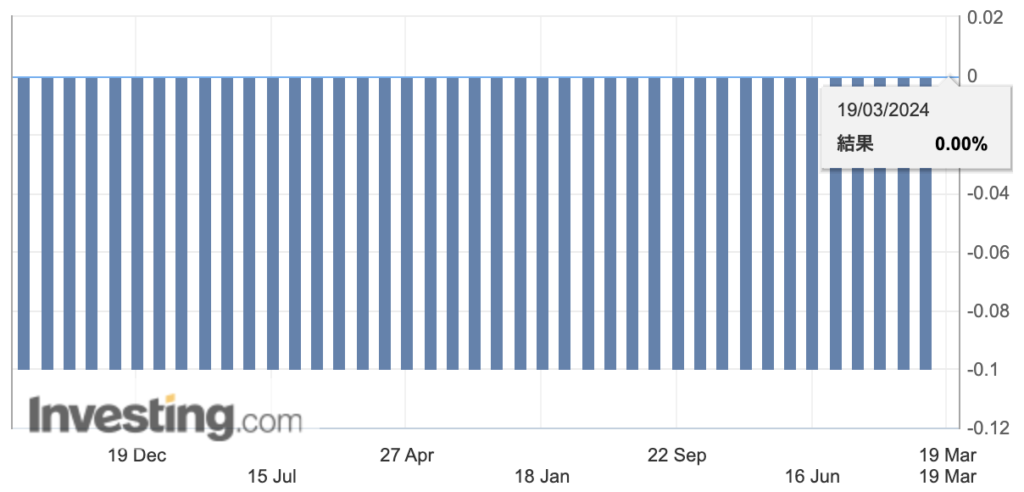

- 結果:予想0.0% 結果0.0%(前回-0.1%)

- マイナス金利解除

- YCC撤廃

- 緩和的な金融環境が継続

>>日銀の不透明要因が明確になったことによるドル買い

④(水)ポンド安

- 経済指標

- 英CPI前月比:予想+0.7% 結果+0.6%(前回-0.6%)

- 英CPI前年比:予想+3.5% 結果+3.4%(前回+4.0%)

- 英CPI前年比・コア:予想+4.6% 結果+4.5%(前回+5.1%)

- 英PPI前月比:予想+0.1% 結果+0.3%(前回-0.1%→±0.0%)

- 英PPI前年比:予想-0.1% 結果+0.4%(前回-0.5%→-0.3%)

- 英小売前月比:予想+0.7% 結果+0.8%(前回-0.3%)

- 英小売前年比:予想+4.5% 結果+4.5%(前回+4.9%)

- 英小売前年比・コア:予想–% 結果+3.5%(前回+3.8%)

⑤(水)ドル安

- FOMC

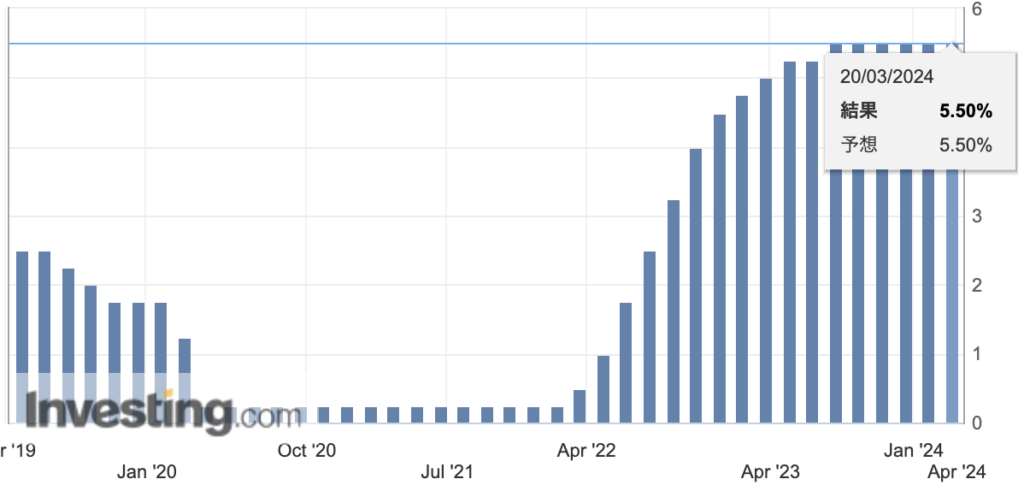

- 結果:据え置き(550bp)

- 全体的に無難に通過

- 利下げが年内2回予想だったが12月と変わらず3回

- パウエル氏が意外とハト派

>>金利低下により米株が最高値更新

⑥(木)欧州通過安

- 経済指標

- 仏製造業:予想47.5 結果45.8(前回47.1)

- 仏サービス業:予想48.7 結果47.8(前回48.4)

- 独製造業:予想43.1 結果41.6(前回42.5)

- 独サービス業:予想48.8 結果49.8(前回48.3)

- 欧製造業:予想47.0 結果45.7(前回46.5)

- 欧サービス業:予想50.5 結果51.1(前回50.2)

- 英製造業:予想47.8 結果49.9(前回47.5)

- 英サービス業:予想53.8 結果53.4(前回53.8)

>>欧州と英国のサービス業以外は全て50を下回る

⑦(木)ポンド安

- BOE政策金利

- 結果:据え置き(525bp)

- MPCは8対1で5.25%の据え置きを決定

- 1人が0.25%の利下げを主張

- 「利上げ」にまわっていたメンバーが「据え置き」になった

- ベイリー氏利下げの準備は整いつつあるというような発言

⑧(金)ドル安

- 2年前に付けた152円台手前を抜けない状況

- NY時間に米長期金利の低下しドル円は一時150.90円台に下落

- 小幅な動きとなった

⑨(金)ユーロ・ポンド安

- 経済指標は強い数字

- IFO景況指数:予想85.8 結果87.8(前回85.5→85.7)

>>経済指標で買い戻しが入るも、NY時間で下落

中銀Weekとなり、各国の金融路線・方向性が見えた1週間となりました。

ドル円の値幅は、3.0円(300pips)となりボラティリティが拡大しています。

今回のメイントピックスである、「日銀政策金利」「FOMC」についてまとめます。

日銀(BOJ)政策金利

【結果】

- 予想0.0% 結果0.0%(前回-0.1%)

<有料記事>

日銀、マイナス金利解除を決定 政策金利0〜0.1%に

https://www.nikkei.com/article/DGXZQOUB190HW0Z10C24A3000000/

<無料記事>

日銀が17年ぶり利上げ決定、世界最後のマイナス金利に幕-YCC廃止

https://www.bloomberg.co.jp/news/articles/2024-03-19/S7NFSZDWRGG000?srnd=cojp-v2

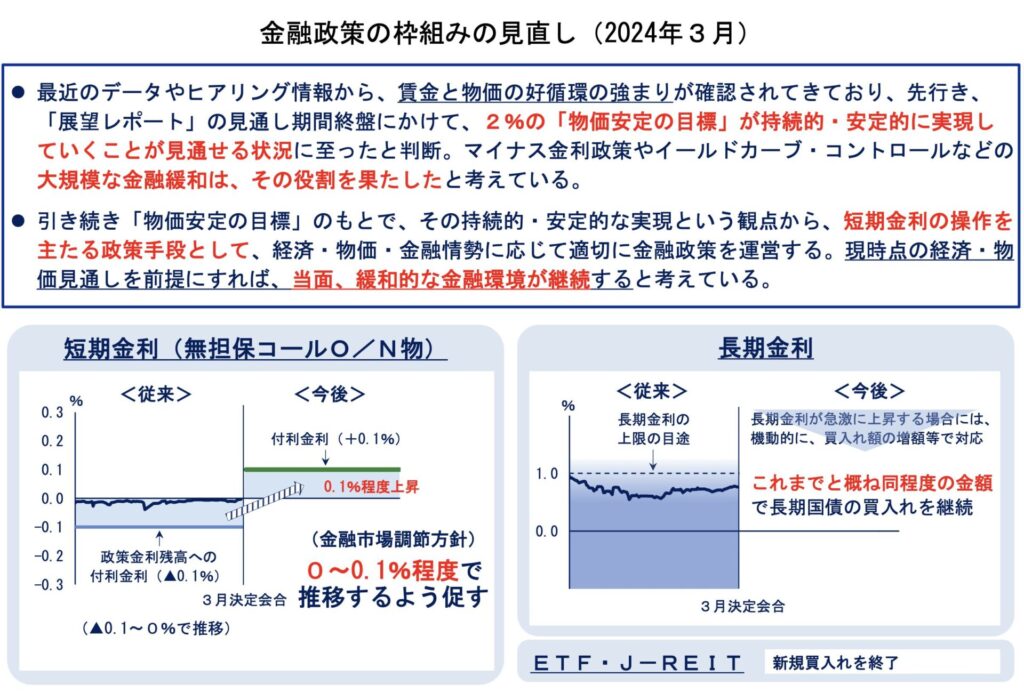

発表内容をコンパクトにまとめると以下になります。

◼︎マイナス金利(解除)

- 短期金利を0.0〜0.1%(無担保コール翌日物→米国で言ったらFFレートの事)

- 賛成7票 反対2票

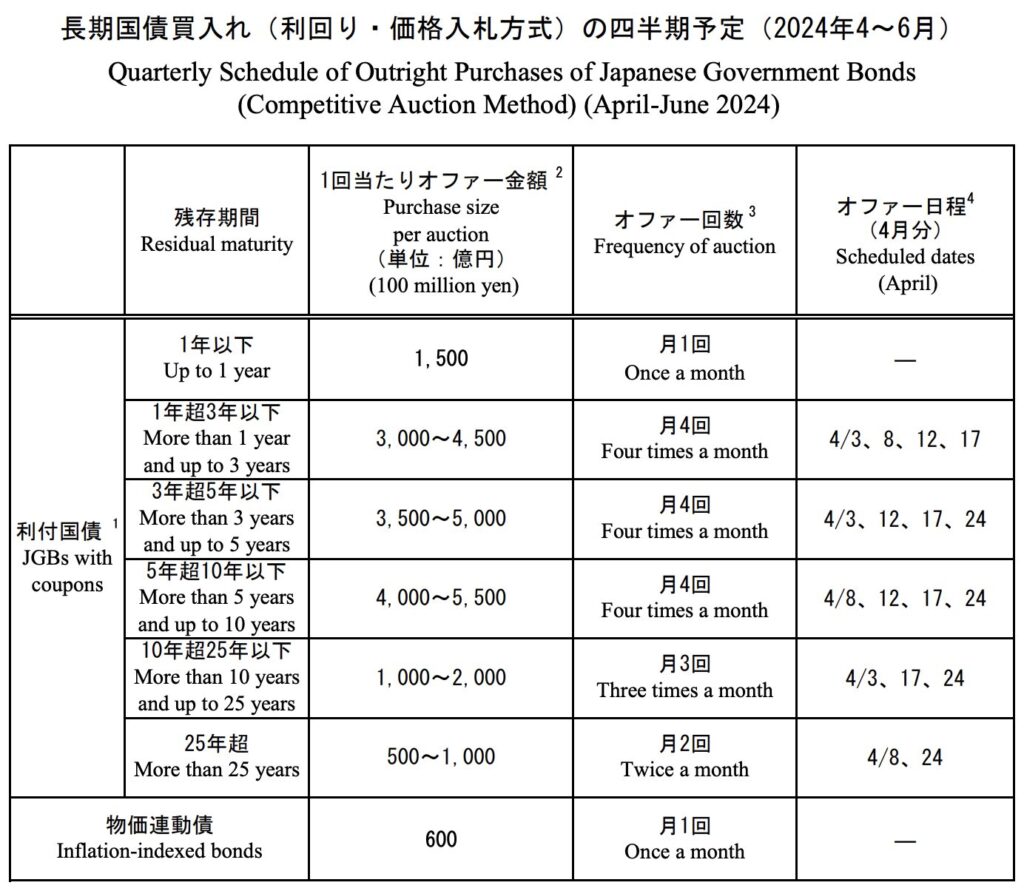

◼︎YCC(撤廃)

- 長短金利操作は無くなる

- 国債購入「同程度の金額で継続」(賛成8票 反対1票)

- 金利急上昇時は機動的に増額をする

◼︎量的緩和(以下の新規買い入れ停止)

- ETF(以前は年12兆円上限で買い入れ)

- JREIT(以前は年間18億円上限で買い入れ)

- CP(短期社債)&社債等は買い入れ額を段階的に減額(1年を目処に買い入れ終了)

◼︎物価判断

- 2%物価目標が持続的安定的に実現していく事が見通せる状況に至った

- しっかりとした賃上げが実現する可能性は高いと判断

観測記事通りではありますが、日銀は17年ぶりに「利上げ」を決定しました。(マイナス金利解除)

相場状況としては、2024/2/29より連日各メディアより様々な報道がありました。

そして政策金利発表の前日深夜2時に日経新聞より「マイナス金利解除決定」的な観測記事が報道されました。

<有料記事:日経>

日銀が大規模緩和解除へ、19日決定 長短金利操作も撤廃>

https://www.nikkei.com/article/DGXZQOUB172JO0X10C24A3000000/

市場はかなり織り込みに進んだ状況でした。

(おそらく当日にサプライズ的な動きにならないように日銀が事前に仕掛けてきた可能性も考えられます。)

そして発表時のインパクトは、ここまでマーケットと対話が取れていただけあって、瞬間円高の方に振れることになりましたが、、、

- 結局はそれ以上の材料が無い以前から点

- 以前から植田日銀総裁が述べる「緩和的な金融環境が継続する」

結果としてドル買いという流れになり、ドル円は高値をこえ約2円(200pips)の上昇となりました。

マーケット目線では、日銀に対する不透明要因が晴れたという所ではないでしょうか。

昨年から日銀のマイナス金利解除の噂は出ており、「時期はいつ?どんな内容?」とマーケットは考えていた訳ですが、、、今後積極的に利上げをしていくような印象は無かったということで、今回の相場の動きに反映されていました。

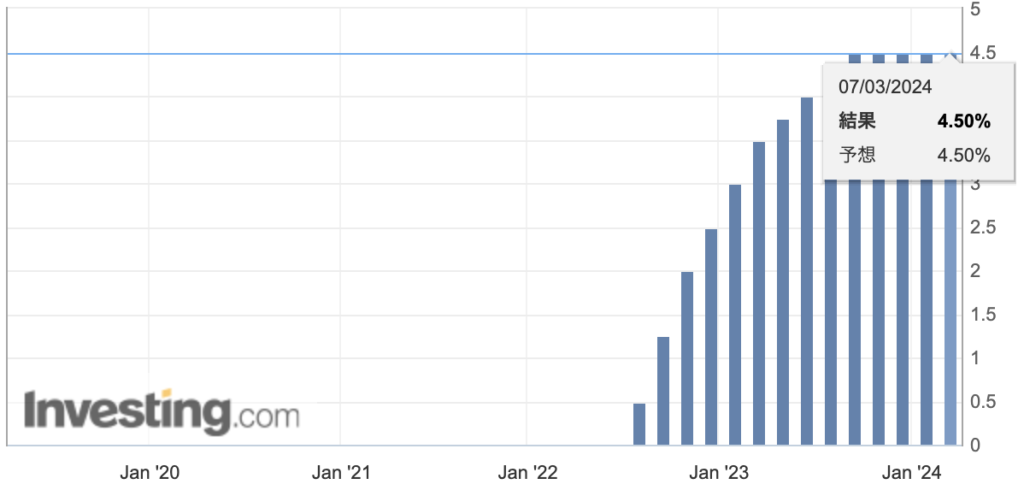

FOMC

【結果】

- 据え置き(550bp)

(参考URL)ブルームバーグ

FOMC、今年予想する利下げ回数3回で維持-2025年予想は減少

https://www.bloomberg.co.jp/news/articles/2024-03-20/SANRDLT0AFB400?srnd=cojp-v2

マーケット目線(事前予想)では、

- パウエル氏の発言はタカ派

- 金利見通しも「経済指標のデータ」も強かった

などから、【年内利下げは1回減るのではないか?】と予想されていました。

しかし結果としては、

- 声明文:ほぼ変化が無い

- 金利見通し:年内に関しては変化なし

などから、FOMC発表直後「ドル売り」で反応します。

マーケット目線では、「期待していた程のタカ派内容ではなかった」という認識だと想定されます。

それでは、FRBの今後の金利・経済見通しを見ていきましょう。

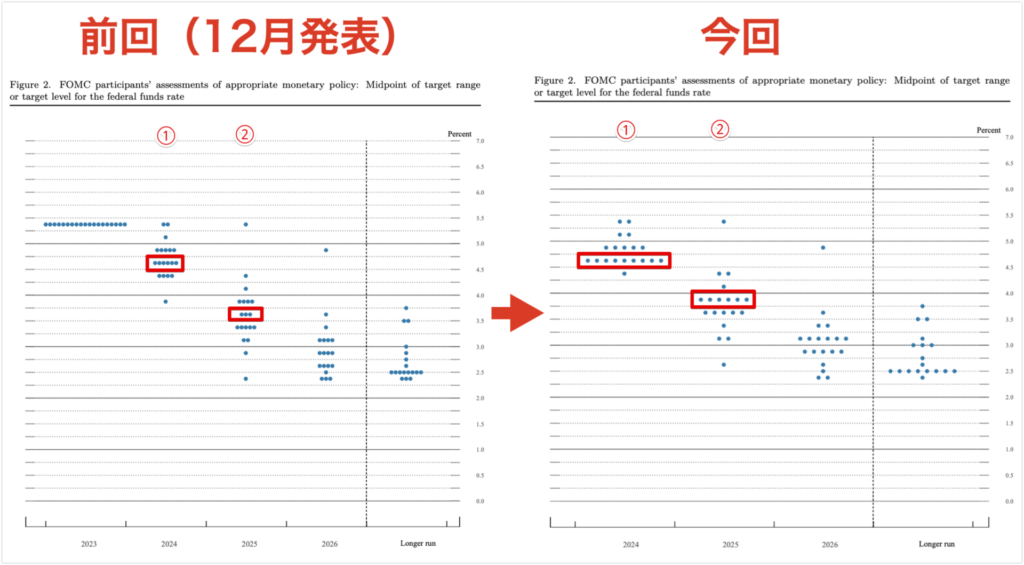

<FOMC金利見通し>

- <①>2024年の中央値に関しては変化なし「年累計0.75%利下げ」

- <②>2025年の中央値に関しては前回から0.25%上方修正「累計1.50%の利下げ」

上記の見通しから読み取れる事は、全体的に「利下げ予想」が前回より少し後退している点です。

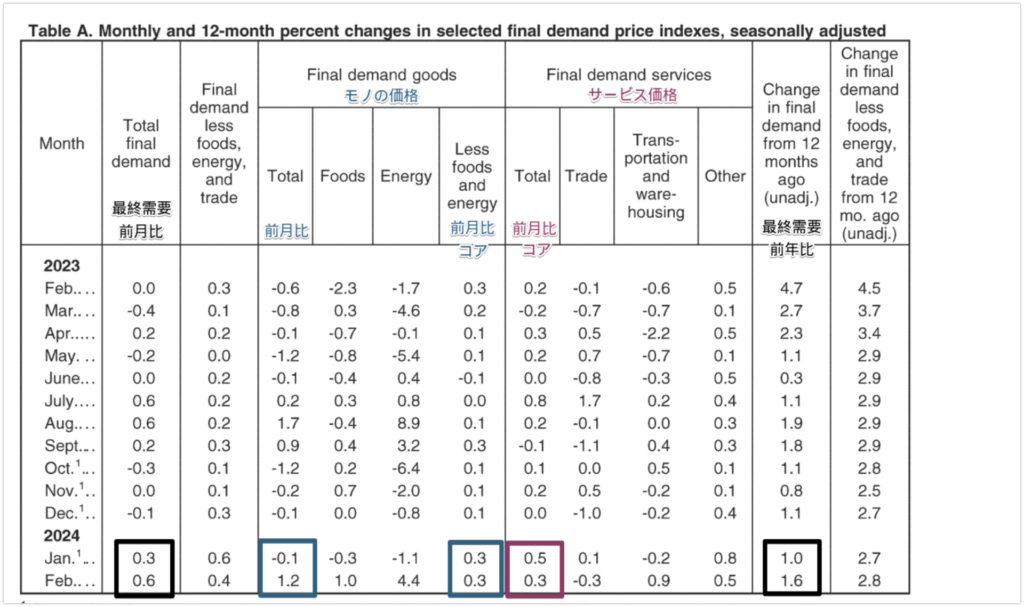

直近のCPI&PPIの経済指標などが強かったこともあり、マーケット目線では2024年度に「0.25%」ほど上方修正されるのではないか?と予想されていただけに【現状変化なし】ということで、意外とFOMCメンバーはハト派だと捉えられた様子です。

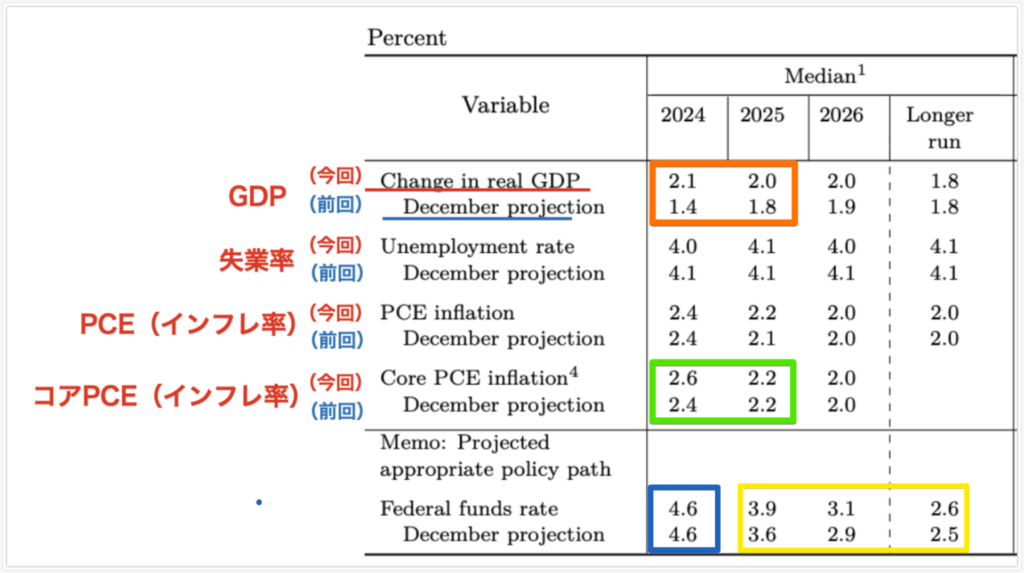

<FOMC経済見通し>

一番大きく変動した点は、24年度の「GDP引き上げ(1.4→2.1)」です。

つまり、前回の見通し時より景気は思っている以上に強いという認識。

24年度の「コアCPI引き上げ(2.4→2.6)」です。

つまり、前回の見通しよりインフレは根強いと判断しているようです。

今回一番の注目だった「利下げ回数は何回?」という項目です。

現状の5.50%から4.60%まで利下げの見通しという意味で、12月FOMCでの見通しと変化がなかったことを指しています。

直近のCPIとPPIの経済指標が強かっただけに、マーケットはこの数値が上がると予想していました。

25年以降の金利が、12月見通し時点より上がっています。

ロンガーラン(中立金利)も上昇していることから、本来であればタカ派な内容となるのですが、(現在)2024年度の数値にフォーカスされていたという内容になります。

今回のFOMCは、

- 前回より大きな変更点が無い

- パウエル氏の発言内容:かなり無難

マーケットが思っている程の内容ではありませんでした。

「利下げ時期・利下げ回数が後退するのでは?」と期待されていたこともあり、「織り込み」が入っていたということですね。

特に金利に対して年内見通しの変更がなかったこともあり、発表後よりNYダウやS&P500は今週更に史上最高値を更新しました。

まとめ

中銀Weekが過ぎ、主要国の今後の方向性が明確になった相場状況です。

今週もよろしくお願いします。

2024年3月11日~3月15日

①(月)レンジ

- 金曜日の動き継続

- ショートカバーが入る

②(月)BTC高

- 7.2万ドル越え

- 今年の上昇率は約70%

③(火)ポンド安

- 経済指標

- 失業率:予想3.8% 結果3.9%(前回3.8%)

- 失業保険申請件数:予想2.03万件 結果1.68万件(前回0.31万件)

- 賃金・ボーナス除:予想6.1% 結果6.1%(前回6.2%)

- 賃金・ボーナス含:予想5.7% 結果5.8%(前回5.6%)

④(火)ドル高→ドル安

- 経済指標

- CPI前月比:予想+0.4% 結果+0.4% (前回+0.3%)

- CPI前年比:予想+3.1% 結果+3.2%(前回+3.1%)

- CPI前月比・コア:予想+0.3% 結果+0.4% (前回+0.4%)

- CPI前年比・コア:予想+3.7% 結果+3.8%(前回+3.9%)

- スーパーコア:前月比:0.47%(前回0.85%)

- スーパーコアが鈍化

- ドル安に転じるが結局はドル高になる

⑤(水)円高

- 日銀観測記事が報道

- 日銀、マイナス金利解除議論へ(賃上げ集計見極め判断)

- 長期金利が低下しドル円が下落

⑥(木)ユーロ安

- 要人発言(ストゥルナラス・ギリシャ中銀総裁)

- 夏季休暇前に2度の利下げが必要

- 我々はすぐに利下げを開始する必要がある

- 2024年内に4度の利下げが合理的と考える

- ハト派発言で下落

⑦(木)ドル高

- 経済指標

- PPI前月比:予想+0.3% 結果+0.6%(前回+0.3%)

- PPI前年比:予想+1.1% 結果+1.6%(前回+0.9%→+1.0%)

- PPI前月比・コア:予想+0.2% 結果+0.3%(前回+0.5%)

- PPI前年比・コア:予想+1.9% 結果+2.0%(前回+2.0%)

- 小売売上高前月比:予想+0.8% 結果+0.6%(前回-0.8%→-1.1%)

- 小売売上高前月比・コア:予想+0.5% 結果+0.3%(前回-0.6%→-0.8%)

- 米新規失業保険申請件数:予想21.8万件 結果20.9万件(前回21.7万件→21.0万件)

- 発表直後はドル高になるが、小売でドル安になるも結局はドル高へ

⑧(金)ドル高

- CPI&PPIが強い数字

- 年内利下げ開始時期の観測の後退

- マイナス金利を解除したとしても主要中央銀行の中では極めて緩和的な金融政策が維持

⑨(金)ドル安→ドル高

- 経済指標

- 輸入物価指数・前月比:予想+0.3% 結果+0.3%(前回+0.8%)

- 輸入物価指数・前年比:予想-0.8% 結果-0.8%(前回-1.3%)

- ミシガン大消費者信頼感指数【速報】:予想77.1 結果76.5(前回76.9)

- 1年先インフレ期待:予想3.1 結果3.0(前回3.0)

- 5年先インフレ期待:予想2.9 結果2.9(前回2.9)

- 瞬間下げるも、長期金利の上昇でドル買いへ

底値をつけたドル円は、ドル買い戻しの1週間となりました。

1週間で動いたドル円の値幅は、2.7円(270pips)となりボラティリティが拡大しています。

ではメイントピックスである、「米CPI&米PPI」「春闘」についてまとめます。

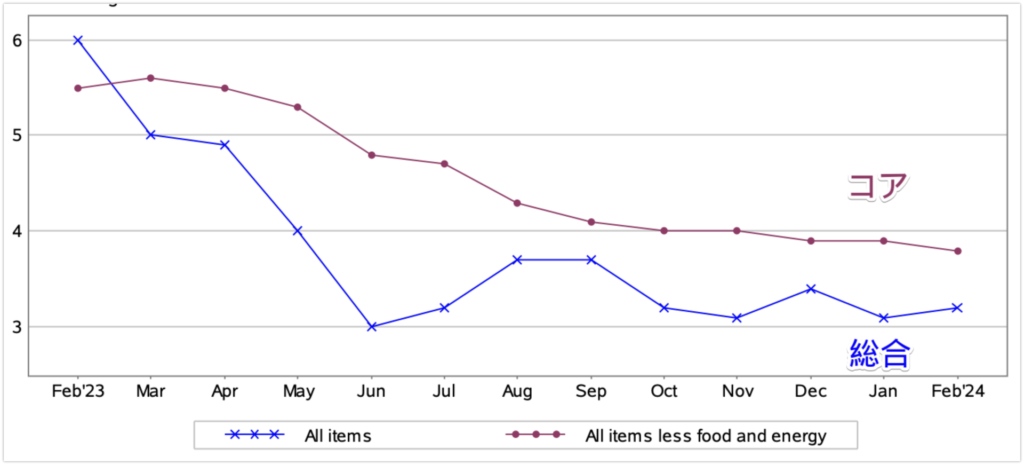

米CPI(消費者物価指数)

- 前月比:予想+0.4% 結果+0.4% (前回+0.3%)

- 前年比:予想+3.1% 結果+3.2%(前回+3.1%)

- 前月比・コア:予想+0.3% 結果+0.4% (前回+0.4%)

- 前年比・コア:予想+3.7% 結果+3.8%(前回+3.9%)

米CPIは結果的に強い数字となり、最初はドル買いで反応します。

- 総合:前年比が上昇

- コア:前回より下落(予想を下回るまではいかず)

CPIの内訳は、エネルギーセクターや中古車市場が上昇したことが要因としてあげられます。

しかし発表直後はドル買いで反応しておりましたが、すぐに米長期金利が低下しドル安方面に舵を切り出します。

影響したのが「スーパーコア」となります。

スーパーコアとはFRBが注視しているとされる、住居費を除くサービス業のインフレになります。

【スーパーコア】

- 前月比:0.47%(前回0.85%)

(参考URL)Kabutan

【市況】2月の米CPI 高い数字もスーパーコアは前月から大きく鈍化

上記の結果が、前回に比べて約半分の数字となり鈍化していた為、瞬間ドル安方面に進むのですが、(少し時間が経てば)再度米CPIの強い経済指標通りに米長期金利が上昇し始め、ドル買い方面に再び上昇することになりました。

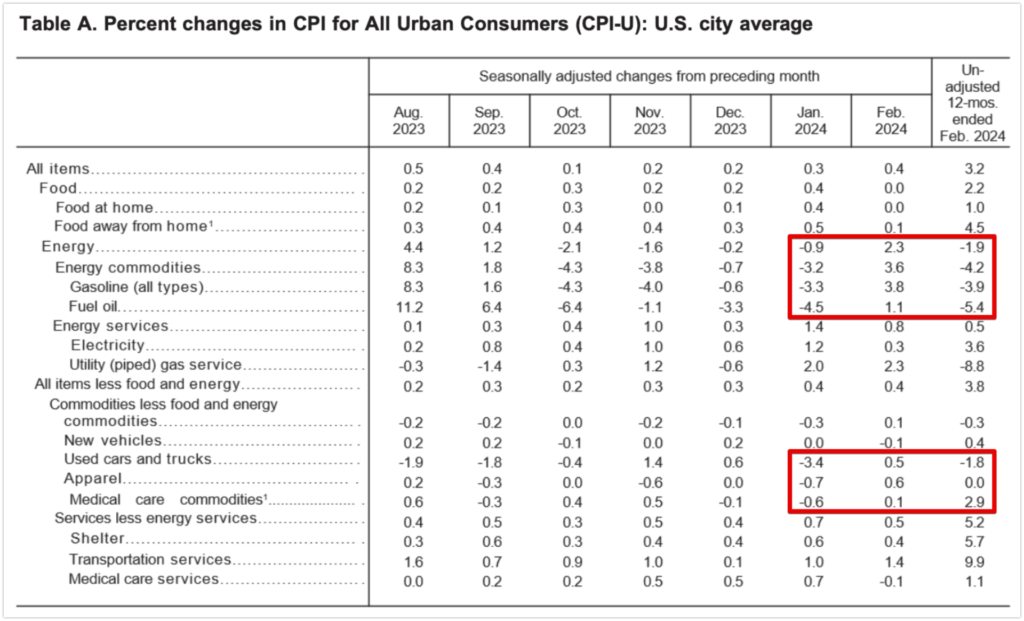

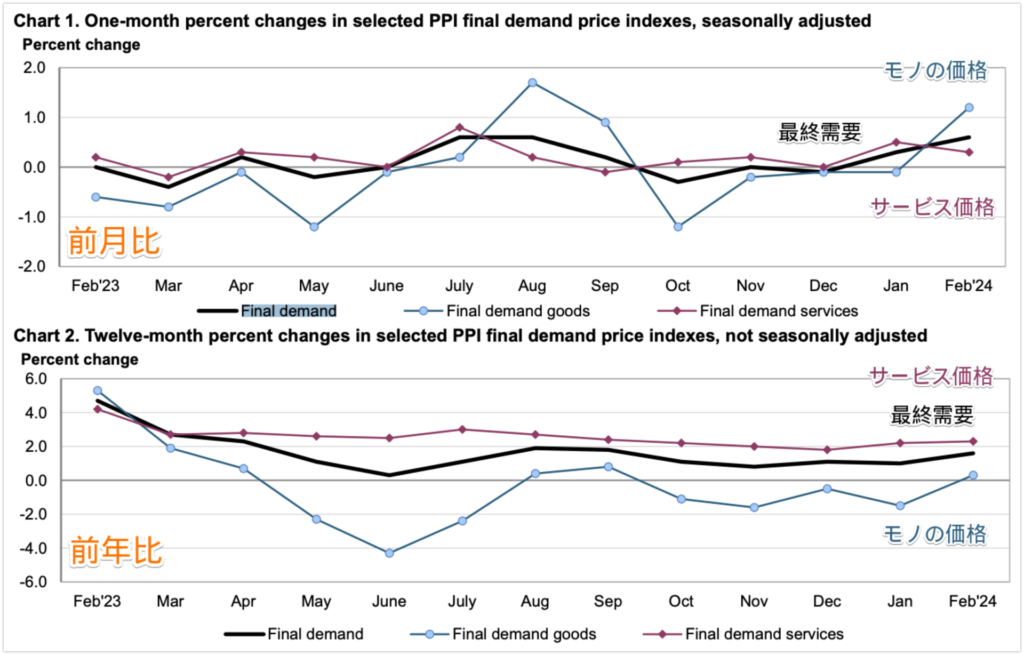

米PPI(生産者物価指数)

- 前月比:予想+0.3% 結果+0.6%(前回+0.3%)

- 前年比:予想+1.1% 結果+1.6%(前回+0.9%→+1.0%)

- 前月比・コア:予想+0.2% 結果+0.3%(前回+0.5%)

- 前年比・コア:予想+1.9% 結果+2.0%(前回+2.0%)

PPIの結果をグラフで見ると以下になります。

モノの価格が上昇してきていることがわかります。

高止まることによって「利下げ」になかなか踏み切れないということになりますね。

上記の結果がドル高の要因にはなりますが、(現在)対円(ドル円)ではそこまで上昇していません。

日銀の動きが意識されている?という側面があります。

(今週)日銀の結果が先に出るので、なかなか上昇しきらない状況ともいえます。

そして水曜日にはFOMCがあります。

3ヵ月に1回発表されるドットチャートなどFRBメンバーの見通しも発表されますが、出揃っているFRBがどのような反応を見せるか注目です。

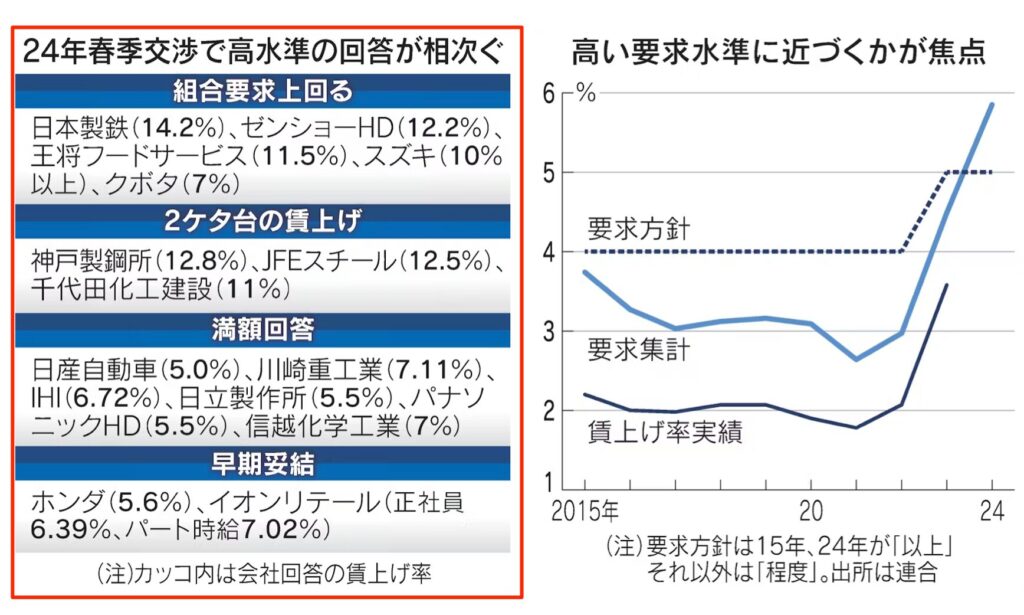

春闘

<有料記事>

https://www.nikkei.com/article/DGXZQOUC12B1W0S4A310C2000000/

<無料記事>

https://www.bloomberg.co.jp/news/articles/2024-03-12/SA6ABST0AFB400

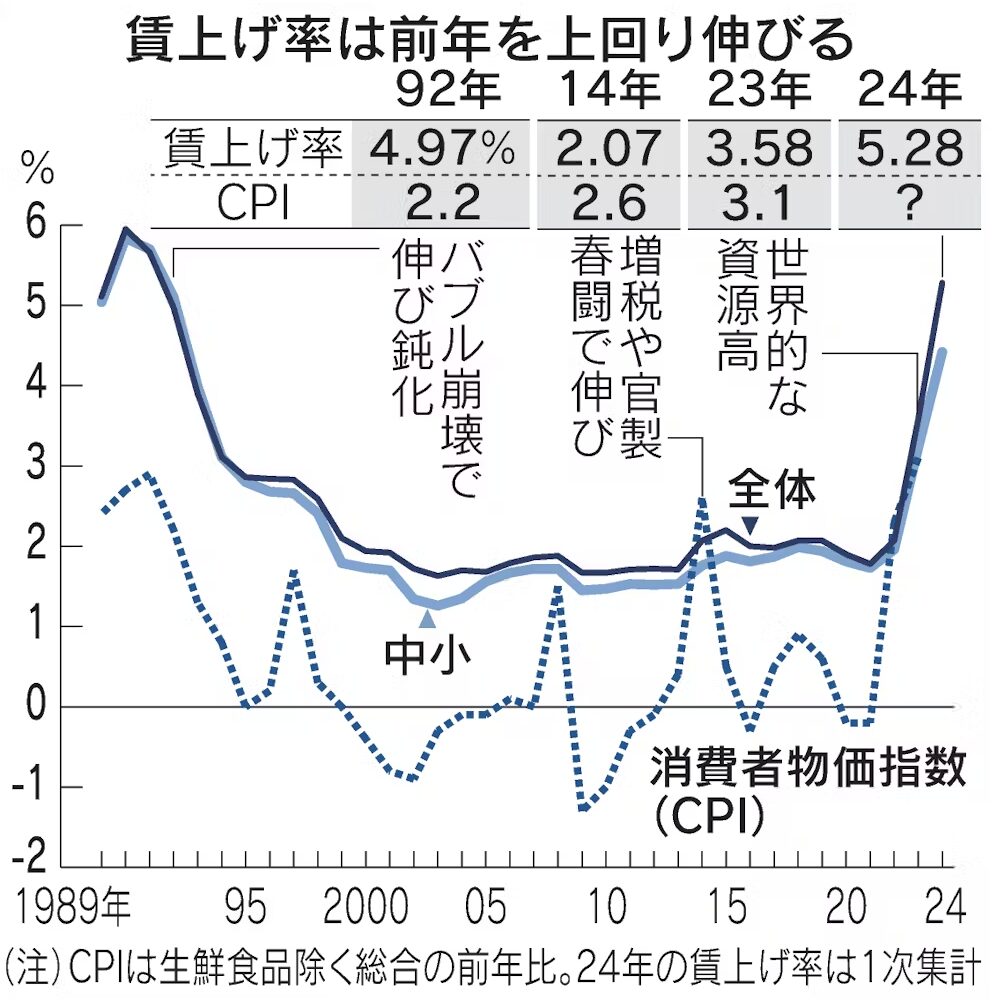

回答額は平均1万4780円と、2014年以降で最も多かった23年交渉をさらに上回ることになりました。

2023年の賃上げ実績では、物価高を超えられずにいたので実質賃金のマイナスが続いている状態です。

今年の賃上げ率が3.6%を超えるかどうか?プラスに転じる目安となっているので、インフレ率と比較しながら確認する必要がありそうです。

そしてマーケットが注目していた(15日に)連合が予定する回答の1次集計ですが、基本給を底上げするベースアップ(ベア)と定期昇給(定昇)を合わせた賃上げ率は平均「5.28%」となり、前年の同時点(3.80%)から1.48ポイント上昇することになりました。

ちなみに組合員数300人未満の中小企業は「4.42%」です。

(参考URL)ブルームバーグ

春闘の平均賃上げ5%超、33年ぶりの高水準-日銀正常化へ環境整う

https://www.bloomberg.co.jp/news/articles/2024-03-14/SABEZFT0AFB400?srnd=cojp-v2

33年ぶりとなる高水準ですが、この結果を受けて3月の日銀会合でどのような対応をしてくるか?に注目です。

直近では日銀に関する報道記事が数多く出ていますが、結果的に3月ないし4月にマイナス金利解除は「ほぼ決定」で見てよさそうですね。

ただし日銀は、マイナス金利解除をしたとしても「緩和策は続ける」と以前から発言しています。

発表直後は円高方向に振れる可能性が高いですが、(ドル円)下落しきった底値付近で「buy the fact(事実で買え)」的な動きになるのではないかな?と考察しております。

まとめ

今週はマーケット大注目の「日銀会合」「FOMC」が控えております。

もし3月の日銀会合で「マイナス金利解除」をしなかった場合は、再度円安方向に舵をきる可能性もあります。

ここは結果次第ですが、引き続き相場を注視しながら対応を進めていきます。

今週もよろしくお願いします。

2024年3月4日~3月8日

①(月)円高

- デフレ脱却の観測記事

- 寄り付きは「円買い」

②(月)ドル高

- 米長期金利上昇

- 金利に振らされる動き

③(火)ドル安

- 経済指標

- ISM非製造業:予想53.0 結果52.6(前回53.4)

- 米サービス業PMI:予想51.4 結果52.3(前回51.3)

- 製造業受注指数:予想-2.9% 結果-3.6%(前回+0.2%→-0.3%)

- マイナス金利解除観測が早まる

④(火)ゴールド&BTC高

- 同時に高値更新

- ゴールド2145$を突破

- BTCが円建てで1,000万円突破

- 本格的に利下げ局面に入るか

- 金利のつかないゴールド&BTCが買われる

⑤(水)円高

- 日銀観測記事が報道

- 正副総裁を含む政策委員9人のうち、1人がマイナス金利解除が適切だと主張

- 一時149円の前半まで下落

⑥(水)ドル安

- 経済指標&パウエルFRB議長発言

- ADP:予想+15.0万人 結果+14.0万人(前回+10.7万人→+11.1万人)

- JOLTS求人:予想8900千件 結果8863千件(前回9026千件→8889千件)

- 米卸売在庫【確報値】:予想-0.1% 結果-0.3%(前回-0.1%)

- 変わり映えが無いパウエル氏の発言

- 米長期金利低下

⑦(木)円高

- 日銀関係者の発言&メジャーSQ前

- 発言内容をタカ派とマーケットは捉える

- 4月がコンセンサスだったが3月にマイナス金利解除はあり得るか?

- メジャーSQ前の決済で日経平均一時1000円下落

- 日経平均につられる形でドル円147.579円付近まで下落

⑧(木)ユーロ高

- ECB政策金利発表

- 結果:450bp(据え置き)

- 経済予測の数字を下方修正(発表直後はユーロ安)

- ラガルドECBは「利下げに慎重」

- 内容的に「タカ派」と捉える

⑨(金)円高

- 日銀報道

- 日銀はマイナス金利政策を3月に終了する方向に傾いている

- それは13日の労使交渉の集中回答日次第

- 国債買い入れ規模示す新たな量的金融政策枠組みを検討

- ドル円は一時146.878円まで下落

⑩(金)ドル

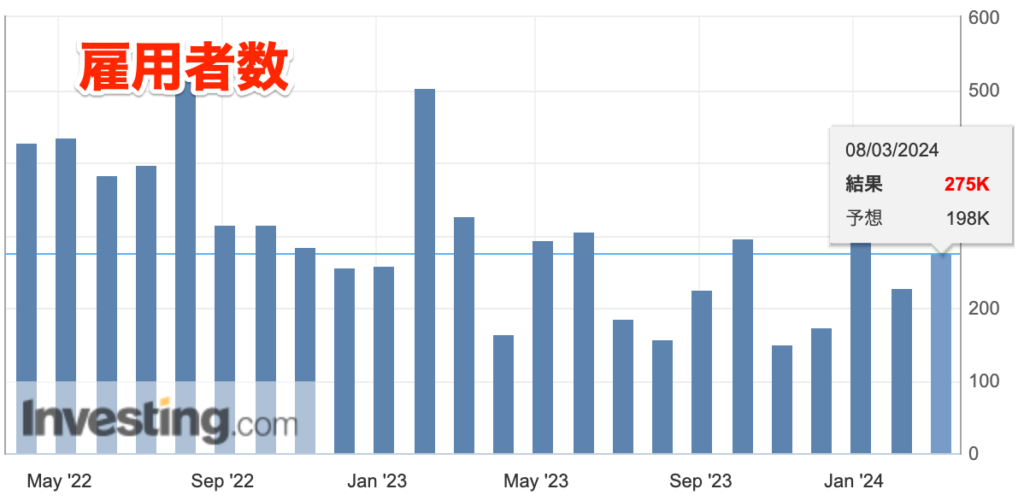

- 経済指標(雇用統計)

- 非農業部門雇用者数:予想+20.0万人 結果+27.5万人(前回+35.3万人→+22.9万人)

- 失業率:予想3.7% 結果3.9%(前回3.7%)

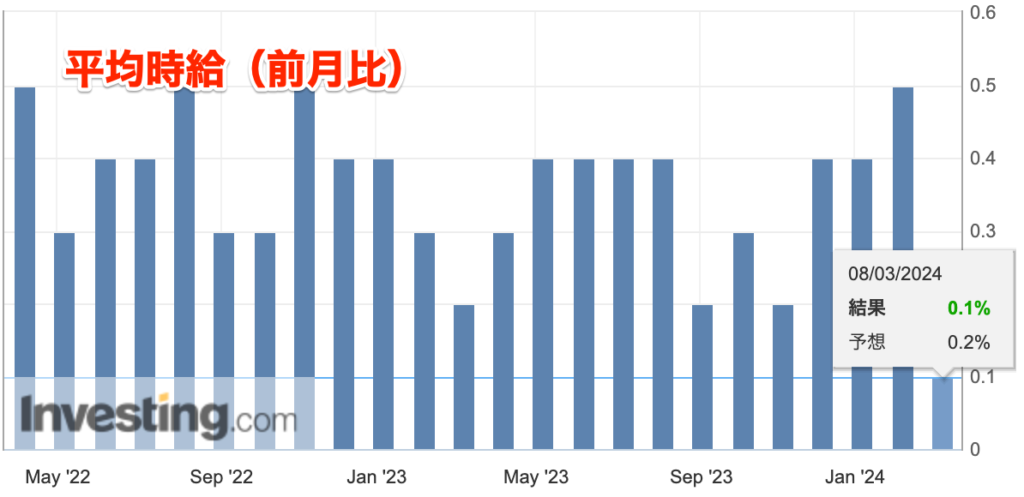

- 平均時給・前月比:予想+0.3% 結果+0.1%(前回+0.6%→+0.5%)

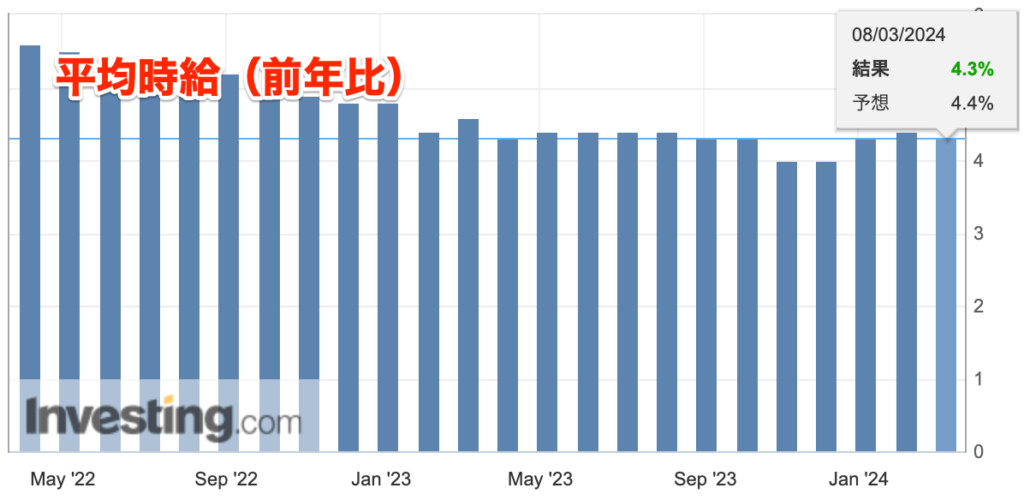

- 平均時給・前年比:予想+4.4% 結果+4.3%(前回+4.5%→+4.4%)

- ドル円は一時146.442円まで下落

為替市場は夏時間入り前ということもあってか、「為替・株・暗号通貨・ゴールド」が大きく動いた1週間となりました。

「暗号通貨・ゴールド」は、史上最高値更新(BTC円建て1,000万・ゴールド$2,145)をしました。

ゴールドは金利がつかない為、利下げにフォーカスされると買われる傾向にありますが、BTCと同時に上昇は過去10年で初めてのケースとなります。

BTCは年初にETF承認され、一般ファンドから投資対象と認識されていることが今回の事例に繋がるのでは無いか?と考察しております。(以前のビットコインはリスク対象だった為)

また日経平均株価・米株価指数(S&P500)は史上最高値を更新しました。

1週間のドル円の値幅は4.1円(410pips)となり、久しぶりにボラティリティが拡大しています。

では今回のメイントピックスである

- 「ECB政策金利」

- 「米雇用統計」

- 「日銀の動き&観測記事」

についてまとめます。

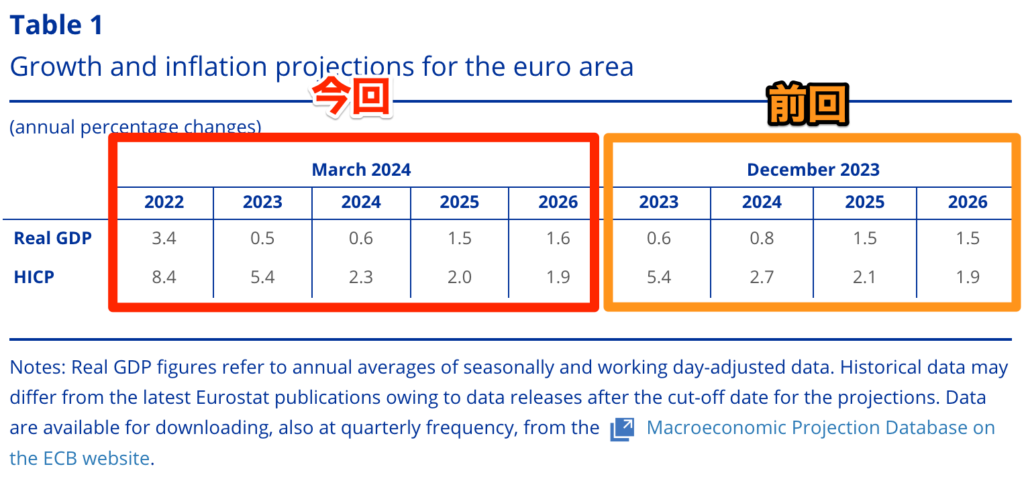

ECB政策利

- 結果:450bp(据え置き)

- ECBスタッフによるユーロ圏のマクロ経済予測での下方修正

- インフレ率は2024年に平均2.3%、2025年に2.0%、2026年に1.9%と下方修正

- コアインフレ率は2024年は平均2.6%、2025年は2.1%、2026年は2.0%と下方修正

- ラガルドECB総裁は利下げに対して慎重(6月利下げの可能性はあるものの)

- インフレが低下している確信は十分ではない為、まだまだデータを確認する必要がある

- 「今回の会合で利下げは議論しなかった」と発言

上記の結果を受けて、発表直後はユーロ安で反応します。

今回発表された内容にて、ECBスタッフによるユーロ圏のマクロ経済予測の下方修正が影響しています。

- Real GDP:実質GDP

- HICP:ユーロ圏の物価指数

(前回より)24年以降の数値が下方修正されています。

これがユーロ安の原因になったということですね。

その後ラガルドECB総裁の発言が続きましたが、利下げに対して慎重な姿勢で「タカ派」だった印象です。

利下げは6月からの可能性であることを示唆しながらも、

- 「インフレが低下している確信は十分ではない」

- 「まだまだデータを確認する必要がある」

- 「今回の会合で利下げは議論しなかった」

など、利下げに対して慎重な姿勢であることに変わりは無い状況です。

データが確認できれば利下げも考えられるが、今後4月6月でさらに確信が持てるデータが揃う可能性があるとのことなので、それまでは現在の水準を維持する必要がある方向性を示しました。

(参考URL)ブルームバーグ

ラガルドECB総裁、6月利下げを示唆-インフレ目標達成が視界に

https://www.bloomberg.co.jp/news/articles/2024-03-07/S9ZBICDWX2PS00

この結果を受けてラガルドECB総裁発言後に、ユーロの買い戻しが始まります。

ドル売りが先行した影響もあり、ユーロドルは一時1.09500付近まで上昇する事になりました。

米雇用統計

【結果】

- 非農業部門雇用者数:予想+20.0万人 結果+27.5万人(前回+35.3万人→+22.9万人)

- 失業率:予想3.7% 結果3.9%(前回3.7%)

- 平均時給・前月比:予想+0.3% 結果+0.1%(前回+0.6%→+0.5%)

- 平均時給・前年比:予想+4.4% 結果+4.3%(前回+4.5%→+4.4%)

結果的に、ドル安要因が多く「ドル売り」となりました。

発表直後は雇用者数が+27.5万人と予想を上回る結果となり、ドル高に振れました。

しかし前回分の修正が【+35.3万人→+22.9万人】と大幅修正が入り、ドル安方向に進みます。

そして失業率や平均時給もドル安要因だったので、結局はドル安方向に進みドル円は一時146.442円まで下落することになります。

- 雇用者数:予想より上がっていたが修正幅が大きい(ドル高?)

- 失業率:上昇(ドル安要因)

- 平均時給:下降(ドル安要因)

日銀の動き&観測記事

2月29日(金)より「日銀メンバーの発言や観測記事」が多数報道されています。

主には「マイナス金利解除はいつから開始か?」ですが、マーケットのコンセンサスは以前までは4月会合とされていました。

しかし直近の報道より、「3月会合ではないか?」との憶測が出ている状況で円高方向に進みました。(ドル安要因もありますが・・・)

3月会合の憶測が出るキッカケは、(2024/2/29)高田日銀審議委員の「物価目標実現が見通せる状況」発言です。

■2月29日(高田日銀審議委員)

物価目標実現が「見通せる状況」、出口の検討必要-高田日銀委員

https://www.bloomberg.co.jp/news/articles/2024-02-29/S9I8W0T0G1KW00

上記の発言により円高方向に進みましたが、(翌日)2024/3/1に植田日銀総裁が「(物価目標達成見通しについて)私の考えでは、今のところまだそこまでには至っていない」と、真逆の発言をしたことで再度円安方向に進む事になります。

■3月1日(植田日銀総裁)

物価目標実現「見通せる状況に至らず」、春闘がポイント-日銀総裁

https://www.bloomberg.co.jp/news/articles/2024-02-29/S9LH0OT0AFB400

大手メディアであるブルームバーグ・ロイターなどより、3月の日銀会合を前に観測記事を多く報道することでマーケットは揺さぶれる形となり、結果的には円高方向に舵を切る結果となりました。

次回の日銀会合は2024年3月19日になりますので、ドル円・クロス円は慎重な取引が必要です。

その他、日銀観測記事を時系列に並べておきます。

■3月2日(日銀観測報道(デフレ脱却宣言))※鈴木財務相が「デフレ脱却宣言を検討している事実はない」と発言

https://www.bloomberg.co.jp/news/articles/2024-03-03/S9MC5PT0G1KW00

■3月6日(日銀観測報道(日銀委員マイナス金利解除を主張))

https://www.bloomberg.co.jp/news/articles/2024-03-06/S9X2QVT1UM0W00

■3月7日(日銀委員の発言内容)

https://www.bloomberg.co.jp/news/articles/2024-03-07/S9X8Q8T0G1KW00?srnd=cojp-v2

■3月8日(日銀観測報道(マイナス金利解除に傾くメンバーが増加))

https://www.bloomberg.co.jp/news/articles/2024-03-08/SA0ZWNDWLU6800?srnd=cojp-v2

■3月8日(日銀観測報道(マイナス金利政策を3月に終了する方向に傾く))

https://www.traderswebfx.jp/news/article/1047701#google_vignette

■3月8日(新たな量的金融政策枠組みを検討))

まとめ

日銀による影響・ドル安材料が続き「円高」方向となりましたが、(ドル円・クロス円)日銀会合の発表が出るまではまだまだ上下に振らされそうな展開です。

3月の日銀会合でもし「マイナス金利解除」をしなかった場合は、再度円安方向に舵をきる可能性もあります。

今週より米国は夏時間入りとなり、本格的に相場が動き始めます。

今週もよろしくお願いします。

公式LINEで投資仲間募集中

※LINE ID検索「@538qofjr」

その他、リアルタイムの運用結果・毎週の相場分析・お得なキャンペーン情報など、FXに関する内容を不定期で配信しています。 質問・相談なども受付していますのでよろしくお願いいたします。Sponsored Link