本記事では、2022年12月の為替市況について解説いたします。

毎週の為替状況をまとめております。是非ご参考下さいませ。

またFXで良くあるテクニカル的な分析ではなく、ファンダメンタルズ(経済/金融の流れ)中心の見解となります。

目次

2022年12月26日~

本年も格別のご愛顧を賜り厚くお礼申し上げます。

来年もスタッフ一同、皆様にご満足頂けるサービスを心がける所存でございますのでより一層のご支援を賜りますよう、お願い申し上げます。

なお、年末年始のお問合せ業務を下記日程で休業いたします。

- 2022年12月29日(木)~2023年1月4日(水)

新年は2023年1月5日(木)10:00より通常業務となります。

休業期間中にご連絡いただきました件については、1月5日(木)以降にご返答させていただきます。

2022年12月19日~12月23日

上記日程の重要局面をまとめました。

①(月曜)ドル買い

- 松野官房長官が「政府・日銀協定見直し報道」について否定

- 米長期金利が上昇

- ドル円は週明け80pipsの窓を空けたが、否定からドルの買い戻し

- 米長期金利が上昇することでのドル買い

②(火曜)円買い

- BOJ政策金利発表

- 日銀YCC修正のサプライズ

- 結果:据え置き

- 長期金利の変動幅拡大:±0.25%程度から±0.5%程度

- 国債買い入れ額の増大:月間7.3兆円から9兆円程度

- 10年物の指値オペを「0.5%」で毎営業日実施

③ドル売り

- 米経済指標

- 米消費者信頼感指数:予想101.0 結果108.3(前回101.4)

- 米中古住宅販売件数:予想420万件 結果409万件(前回443万件)

- 基本的にドル円はレンジ相場

④ドル買い

- 米経済指標

- 新規失業保険申請件数:予想22.2万件 結果21.6万件(前回21.4万件)

- 当第3四半期GDP【確報値】/個人消費【確報値】:予想+2.9%/+1.7% 結果+3.2%/+2.3%(前回+2.9%/+1.7%)

- 基本的にドル円はレンジ相場

⑤ドルストレート売り

- 米国債から日本国債へシフト

- 米長期金利が上昇

- ドルストレートは売られる(ドル買い)

⑥(金曜)ドル買い

- 米経済指標

- 個人所得/個人支出:予想+0.3%/+0.2% 結果+0.4%/+0.1%(前回+0.7%/+0.8%)

- PCEデフレータ:予想+5.6% 結果+5.5%

- PCEコアデフレータ・前月比:予想+0.2% 結果+0.2%

- PCEコアデフレータ・前年比:予想+4.6% 結果+4.7%

- ミシガン大消費者信頼感指数【確報値】:予想59.1 結果59.7(前回59.1)

- 新築住宅販売件数:予想60.5万件 結果64.0万件(前回60.5万件)

為替市況

先週の為替市場は、日銀のYCC修正のサプライズを受けドル円は急落。

7円(700pips)の下落となり、2022年の日間最大の下落幅を更新しました。

「BOJ政策金利発表&黒田総裁の発言」の件について解説します。

BOJ政策金利発表&黒田総裁の発言

■BOJの声明文をまとめ

- 長期金利の変動幅拡大:±0.25%程度から±0.5%程度

- 国債買い入れ額の増大:月間7.3兆円から9兆円程度

- 10年物の指値オペを「0.5%」で毎営業日実施

■黒田総裁の発言をまとめ

- 金融政策の枠組み・出口戦略の具体的な議論は時期尚早

- YCCの運用見直し、利上げではない

- さらなる変動幅拡大は必要ないし、今のところ考えていない

- 金融緩和を持続的に円滑に進めるための政策

上記を受け、

- マーケットの反応は「実質の利上げ」と捉え

- 日銀側は「利上げではない」と発言

マーケットが先行して実質上の利上げと捉えたので、大きくドル円は下落している状態です。

YCC修正(±0.25%程度から±0.5%程度)

日銀は今回の政策について、「金融緩和を持続的に円滑に進めるための政策」として考えていると発言をしていますが、具体策としては「YCC(イールドカーブコントロール)の運用見直し」をするとの事です。

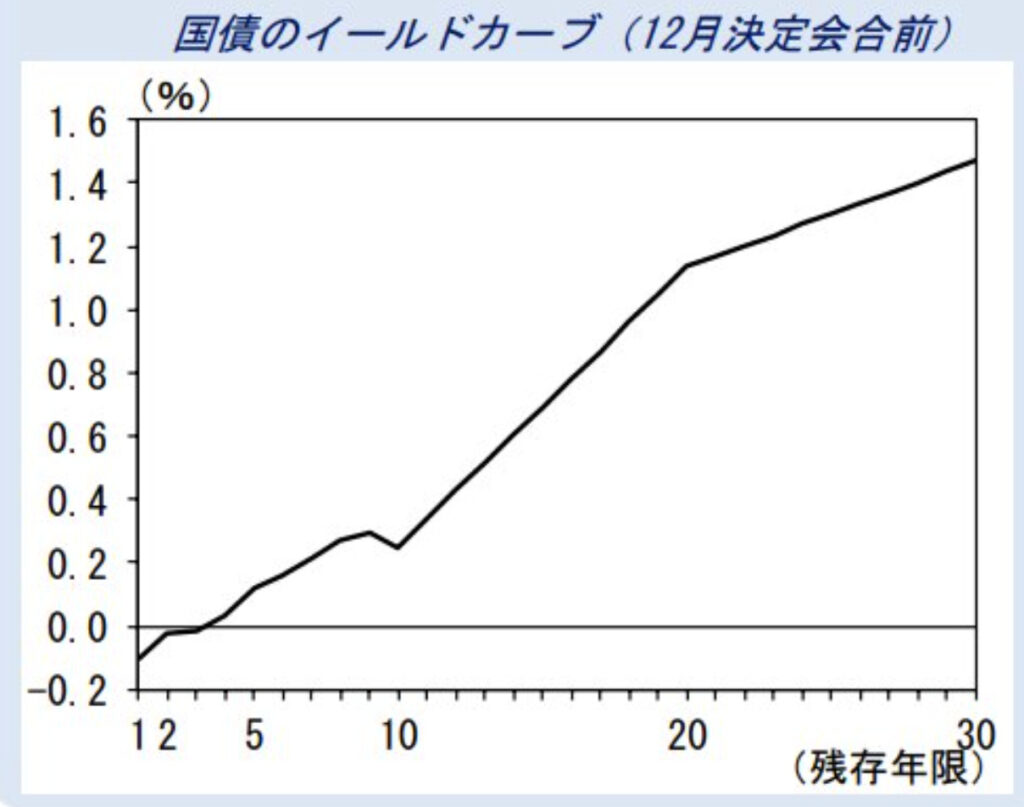

12月BOJ政策金利前の国債のイールドカーブのグラフは以下となります。

まず、

- イールドカーブ=利回り曲線

- YCC(イールドカーブコントロール)=長短金利操作

今まで企業の投資や家計の消費を促すため、金利を極端に低く抑える政策を続けてきました。

具体的な策としては、10年債が0.25%より少し上回ると、指値オペ実施で抑えてきたわけですが、結果10年債の所だけ大きく利率が低下しイールドカーブが歪な形になってしまいました。

この影響で将来、企業・金融などにもマイナスの影響を与える恐れがあり、これを綺麗な弧の状態に平す為に今回の0.5%の拡大を決定したということです。

日銀はこれまでYCCの上限の引き上げは「事実上の利上げ」と言っていたこともあり、事実許容範囲を広げたということで、マーケットが「実質利上げ」と捉えたという流れになります。

ただ、先週の引けの日本10年国債の利回りには0.5%まで届かなかった事もあり、ドル円が下げ止まった事はその影響とも言われています。

国債買い入れ額(月間7.3兆円から9兆円程度に増やす)

日銀はこれまで、月間7.3兆円という国債を買い入れしてきたわけですが、今後は9兆円に増やすと発表し、さらに必要があれば増額も考えている状況です。

これだけ国債の買い入れ額を増額するということは、「金融緩和を持続的に円滑に進めるための政策」として考えているのかも?と感じるところではありますが、マーケットはそう捉えてくれていないのが現状です。

日銀の狙いを、マーケットがどう理解してどう相場に織り込むのか注目ですが、、現在は役人が火消しをしている状態で「利上げではない」という言葉が続く可能性もあります。

まとめ

2022年の為替相場がほぼ終了に向けた動きになってきておりますが、日銀が最後の最後に大きく相場を動かしました。

今年はドル円が大きく上昇した大相場となりましたが、このような相場は稀であり来年はこの相場感覚ではいけないとも感じています。

2023年はおそらく「リセッション(景気後退)入り」がテーマになり、「各国の株価暴落」などが始まる可能性が考えられます。

そして世界中が大不況に陥り、その不況からの脱却は『中国経済の復活』がカギになりそうです。

上記は仮説になりますが、歴史は繰り返される傾向にあります。

実質リーマンショック後の世界を救ったのは中国経済でした。

中国は当時「4兆元規模の景気刺激策」を発表し、5年間で世界経済成長の+37.6%に貢献し急速な成長を維持してきました。

現在の中国はコロナ感染者が引き続き増えていることで、経済状況はあまり良いとは言えませんが今後の復活に注目です。

また欧州のウクライナ問題なども含めて世界経済がどのように変わっていくのか?など、引き続き情報取集をおこない来年の相場とも向き合っていきます。

引き続きよろしくお願いします。

2022年12月12日~12月16日

上記日程の重要局面をまとめました。

①(月曜)ドル買い

- 先週金曜日のPPIの結果から

- 東京時間に買い戻しが入る

②(火曜)ドル売り

- 米経済指標の強い数字

- CPI・前月比:予想0.3% 結果0.1%(前回0.4%)

- CPI・前年比:予想7.3% 結果7.1%(前回7.7%)

- CPI・コア前月比・前年比:予想0.3% 結果0.2%(前回0.3%)

- CPI・コア前年比・前月比:予想6.1% 結果6.0%(前回6.3%)

③(木曜)ドル買い

- FOMC

- 50bpの利上げを発表(合計4.50%)

- ドットチャートで2023年の金利中央値(5.125%に上方修正)

- インフレが 2%に向かうとの確信が持てるまで利下げはない

- 今回の決定後も政策スタンスはまだ十分に抑制的ではない

④(木曜)ユーロ買い→売り

- ECB政策金利

- 50bpの利上げを発表(合計2.50%)

- 当面は50bpの利上げが予想される

- Tは3月開始

⑤(木曜)ポンド買い→売り

- BOE政策金利

- 50bpの利上げを発表(合計3.50%)

- 経済はリセッション入り

- 第4四半期は0.1%のマイナス成長

⑥(木曜)ドル買い

- FOMCとパウエルFRB議長の発言を受け

- 声明文と発言内容を受け東京時間から買い戻し

- 300pips以上の買い戻し

⑦(金曜)ドル売り

- 週末要因&米指標

- 製造業PMI【速報値】:予想47.7 結果46.2(前回47.7)

- サービス業PMI【速報値】:予想46.8 結果44.4(前回46.2)

⑧ドル買い

- 米国要人発言

- ウィリアムズ米ニューヨーク連銀総裁の発言

- デイリー米サンフランシスコ連銀総裁の発言

- メスター米クリーブランド連銀

いずれも揃ってタカ派姿勢を表明。

為替市況

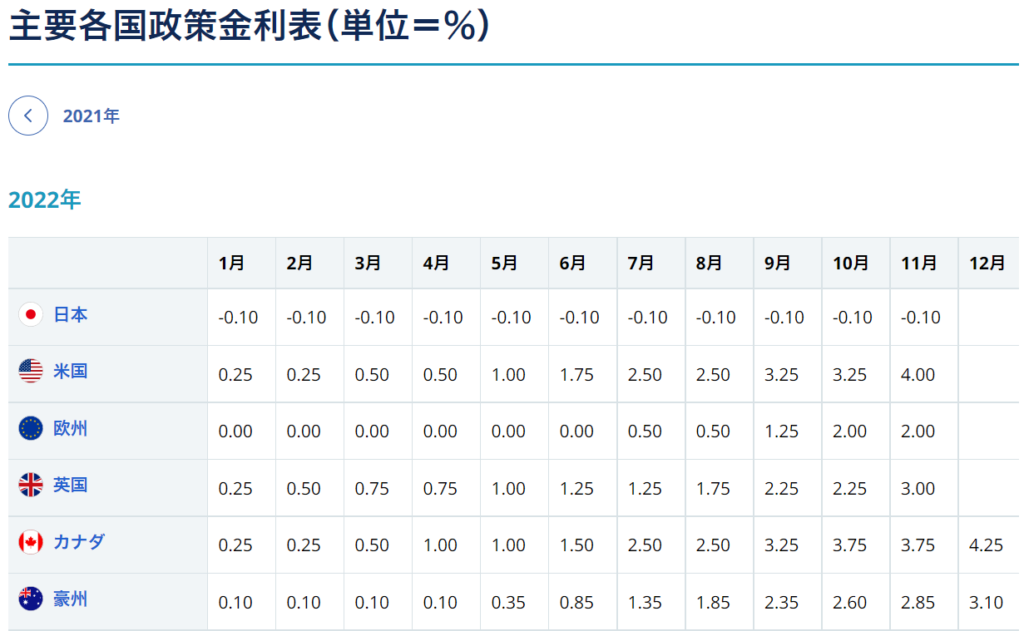

米国・欧州・英国の政策金利が発表されました。

それぞれの数字が出たことで相場は大きく乱高下をする事になります。

特に重要だった「CPIの結果」「各国の政策金利」の見解について要約しました。

米国CPIの結果

CPIの結果は軒並み弱い数字が発表されることとなりました。

前週のPPIが良かっただけに、全体的な数字も弱くネガティブサプライズとなり、ドル円は3円近く下落ということになります。

マーケットは『インフレ鈍化』と捉えられていましたが、翌日にFOMCがありましたので前回のように大きく下落(500pips)しきらず様子見が続く事となります。

FOMC(米国)

※米国・欧州・英国:12月は0.50%利上げ

CPIの翌日にFOMCがあり、結果は50bpの利上げとなりました。

この数字は既に市場では織り込まれている状態だったので、そこまで大きな値動きはありませんでした。

パウエルFRB議長の重要な発言は以下。

- 我々にはまだやるべきことがある

- 今回の決定後も政策スタンスはまだ十分に抑制的ではない

- 利上げのスピードはもはや最重要問題ではない

- 2月の利上げ幅はデータ次第

- インフレが2%に向かうとの確信が持てるまで利下げはない

上記を受け、かなりタカ派な内容ということで一時的に買われたりしましたが、

- 「FOMCの2023年予想金利がピーク金利を意味する」

- 「充分抑制的な金利水準に近づきつつある」

などで売られたりとやや乱高下となりました。

しかし翌日にドル円は大きく買われる事となります。

改めてFRB・パウエル議長の発言が市場ではタカ派な姿勢と捉えられ、CPIの結果で落ちた幅を埋めるような形で上昇しました。

そして週末金曜日には、連銀総裁のメンバーが引き続きタカ派発言をしていますので、来週のBOJが終わった後に買い戻しされるのかに注目しております。

ECB(欧州)

結果は50bpの利上げとなりました。

そしてラガルドECB総裁の発言にて、ユーロは急騰することになります。

- 「QTも3月から開始」

- 「一定期間の0.5%利上げ継続をしていく」

というようなタカ派内容の発言でした。

ですが、会合終了後にマーケットが反応したのは株価です。

今回のラガルドECB総裁の発言がタカ派だった為、インフレ2%の目標を達成するまではどんどん利上げも視野に入れているのではないかと市場は捉えました。

要するに利上げしすぎるとリセッションに陥ってしまうのでは?というリスクに目が向けられたのか、ECBの会合後は株価が大幅に下落し、ユーロもそのまま失速することになります。

今後もどのように影響してくるのか様子見が続きます。

BOE(英国)

結果は50bpの利上げとなりました。

ですが声明文にて、

- 50bpの利上げを支持したメンバーは6人

- 据え置きを指示したメンバーが2人

- 75bpを指示したメンバーは1人

BOE内で意見が割れた状態。

さらに「経済はリセッション入り、第4四半期は0.1%のマイナス成長に」という声明文内容が発表され大きく売られる展開となりました。

以前は欧州よりまだ問題がない印象でしたが、2022年の下半期頃より英国の経済状態の悪化スピードが早いです。

ポンドは現在売られる対象となり、この先の英国経済をどのように修正していくのか情報を追っていく必要があります。

まとめ

今年の重要指標は残すところ今週のBOJとなりました。

欧州・米国はクリスマスなどの閑散相場に突入します。

不規則な動きが想定され、慎重に対応していくことが必要です。

今回の政策金利で各国の方向性が見えてきましたので、来年の相場に向けたイメージをしながらスケジュール感を持って対応を進める必要があります。

2022年12月5日~12月9日

上記日程の重要局面をまとめました。

①(月曜)ドル買い

- 先週金曜日の雇用統計の結果から

- 東京時間から大きく買い戻しが入る

②(火曜)ドル買い

- 米経済指標の強い数字

- ISM非製造業景況指数:予想53.4 結果56.5(前回54.4)

③(月曜)ドル買い

- WSJのニック記者が発言

- FRBは来週の会合で50bpの利上げを明確に示唆

- 賃金上昇圧力が高まれば、2月の50bps25bpの議論に水を差す可能性があり

- 当局者は来年の追加利上げを織り込みにかかる

- 来年の政策金利見通し引き上げの可能性(5%を超える可能性もある)

④(水曜)全通貨ペアリスクオフで売り

- プーチン大統領の発言

- 世界で核戦争のリスクが上昇しつつある

⑤(金曜)ドル売り

- 中国経済の先行き期待

- 消費者物価指数が予想通りだが前月より鈍化

- コロナ規制の緩和もあり経済復活の期待

- 人民元買いが起こり、豪ドルも買われる

⑥(金曜)ドル買い

- 米経済指標の強い数字

- PPI・前月比:予想0.2% 結果0.3%(前回0.3%)

- PPI・前年比:予想7.1% 結果7.4%(前回8.1%)

- PPI・コア前月比・前年比:予想0.2% 結果0.4%(前回0.1%)

- PPI・コア前年比・前月比:予想5.8% 結果6.2%(前回6.8%)

⑦(金曜)ドル買い

- 米経済指標の強い数字

- ミシガン大消費者信頼感指数:予想56.8 結果59.1(前回56.8)

- 1年先インフレ期待は4.6%と前月より0.3%低下

- 5-10年先のインフレ期待は3.0%と前月と一緒

為替市況

先週の為替市場は、月曜日からドル円が大きく買い戻しが入る事になりました。

理由は先週の雇用統計の強い数字によるもので、発表が金曜日ということで実需勢の決済などが入り思ったように伸びませんでしたが、その分を織り込みにいく形で月曜の東京時間から買われたと推測しています。

週末まで約2円のレンジ幅で最終的に引けましたが、今週の米国の経済指標の結果などから見ても底堅い動きをするような内容でした。

いよいよ今週は2022年最後のメインイベントが目白押しなので、その点も交えながら今後の展開を解説します。

米経済指標の強い数字とCPI・FOMCとの関連性

先週の雇用統計などに引き続き、米国の経済指標の数字は概ね強い数字が出ていました。

先週の経済指標は以下になります。

- ISM非製造業景況指数

- 生産者物価指数(PPI)

- ミシガン大消費者信頼感指数

上記の経済指標で注目を集めていたのはPPIです。

通常であればCPIの後に発表される指標になり、CPIの前哨戦として見られがちであり、今回のPPIは強い数字でした。

つまりマーケットでは、CPIにてどちらになるのか?という迷いが生じている状態で、よりCPIとFOMCが注目されてしまう結果となりました。

CPI(消費者物価指数)について

現在のCPIのマーケット予想値は以下になります。

- 前月比:予想+0.3%(前回+0.4%)

- 前年比:予想+7.3%(前回+7.7%)

- コア前月比・前年比:予想+0.3%(前回+0.3%)

- コア前年比・前月比:予想+6.1%(前回+6.3%)

マーケット予想値から、

- 上がればドル買い

- 下がればドル売り

上記と推測しております。

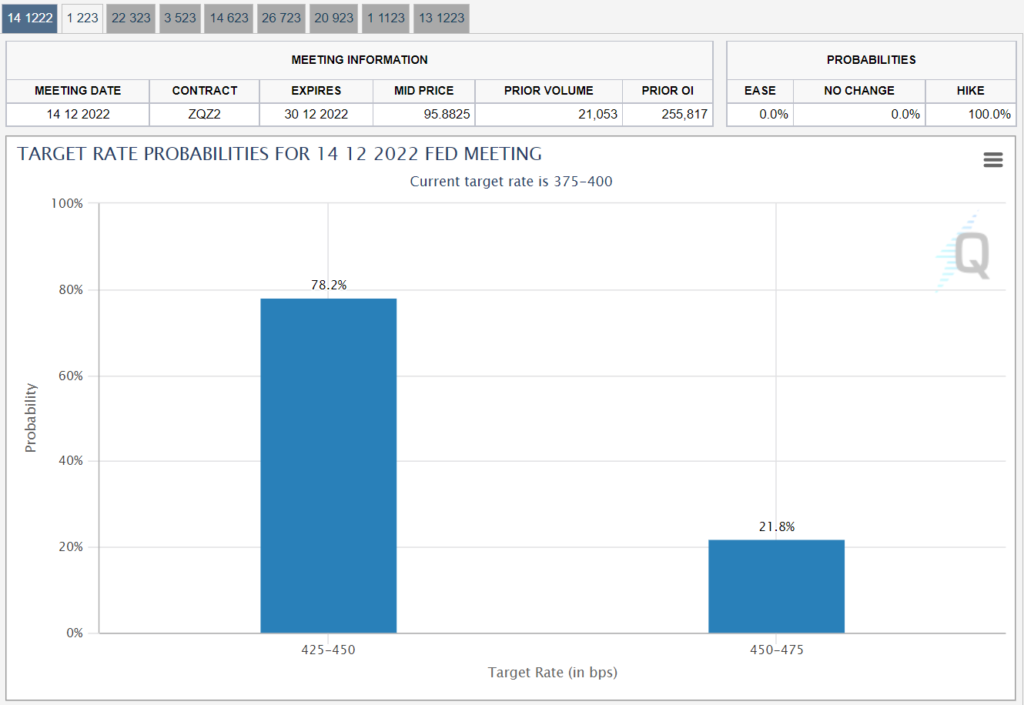

FOMC

※今週のFOMC予想

そしてFOMCですが、50bpの利上げ(4.5%)でまとまる可能性が高そうです。

2023年2月1日のFOMCでは現在の織り込み具合は以下になります。

- 25bp:40.6%

- 50bp:48.9%

- 75bp:10.5%

この数字は、1週間前まで25bpの利上げ幅が多かった状態ですが、、、

先週の雇用統計・今週の経済指標で強い数字が出たことにより、WSJのニック記者が発言しているように、【2023年の政策金利見通し引き上げの可能性が5%を超える】という内容が織り込まれたと推測しています。

もし今月のFOMCが50bpで合計4.5%の政策金利となり、来年2月1日のFOMCで50bpの場合は合計で5.0%の政策金利になり、来年早々にも5%に到達してしまいます。

この時点でターミナルレートは5%を超えるだろうという見解になるが、それもインフレのデータ次第だとパウエルFRB議長も言っているので、今週のCPIとFOMCはそれだけ注目されております。

経済指標のスケジュール

今週のスケジュールです。

12/13(火)

- 22:30〜:米CPI

12/14(水)

- 4:00〜:FOMC政策金利&声明発表

- 4:00〜:FRB経済・金利見通し発表

- 4:30〜:パウエルFRB議長の発言

12/15(木)

- 17:30〜:SNB政策金利&声明発表

- 21:00〜:BOE政策金利&声明発表

- 22:15〜:ECB政策金利&声明発表

- 22:45〜:ラガルドECB総裁の発言

まとめ

先週も結局ドル円の引け間際はレンジ相場となりました。

これもマーケットが今週のCPIとFOMCなどを見てから判断していきたいということだと思います。

結果次第で大きく動くことが予想されますので、しっかり相場を分析していきます。

よろしくお願いします。